环球观焦点:中韩新能源,卷入东南亚

在中国,新能源汽车市场无疑已经成为红海。竞争格外激烈,价格配置狂卷。

新能源行业公司,早已将眼光瞄准了海外——而他们当中许多人选择的出海第一站,和互联网前辈同行们一样:

东南亚。

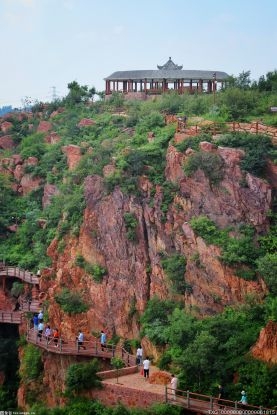

(资料图)

(资料图)

随着政府的大力支持和购买力的增加,东南亚已经成为汽车制造商争夺电动汽车行业主导权的一个激烈竞争的舞台。

自今年年初以来,包括汽车主机厂、电池供应商等在内的新能源从业公司们,加强了他们在东南亚的努力。

特别是在泰国和印度尼西亚,这两个国家市场已经成为了东南亚的区域性汽车制造中心,也成为了中国公司“兵家必争之地”。

但很特别的是,这一次中国公司在东南亚并不“孤独”。他们在这里,也发现了来自另一个国家的,出国寻找蓝海的汽车公司们。

这个国家,就是韩国。

中韩车企挥师南下

最近三个月内,中、韩两国的车企以及新能源关联企业,在东南亚布局建厂的动作频度明显增加,规划的产能极其巨大,对所在地市场将带来极大的影响。

中国公司:

今年3月,比亚迪宣布将在印度尼西亚建立一座汽车组装厂,包含数条生产线,用于生产电动化巴士汽车。除此之外,比亚迪还将在当地建造一座电池工厂。与此同时,该公司也已经开始在泰国建造一座新工厂,预计将于2024年完工,年产能将达到15万辆

今年4月,一位泰国官员透露,长安汽车已经承诺在泰国投资高达2.85亿美元建设一座工厂。

5月6日,哪吒汽车披露了在泰国启动工厂计划,预计年产能达到2万辆。

5月11日,总部位于广州的电池材料技术巨头格林美 (GEM) 宣布,将投资5亿美元在印度尼西亚建立一个合资镍项目,目标是每年为新能源领域生产大约2万吨镍中间品。

5月13日,上汽集团旗下子品牌名爵启动在泰国的建厂工程。这座计划中的工厂的占地面积将达到约173英亩,容纳电池生产、零部件制造,以及名爵品牌的电动车装配生产线。

韩国公司方面,新能源领域的同行公司们也在坚定地加快布局东南亚的进程。

据韩国《每日经济新闻》报道,在印度尼西亚这一最大的汽车国家市场,现代汽车已经超过了来自中国的五菱,成为了当地的头号玩家。

早在2017年,五菱就在印尼开设了品牌历史上的首个海外生产基地,远远早于现代汽车,投资额累计高达7亿美元。相比之下,现代汽车利用了中国企业受到疫情政策制约的契机,在去年3月才开始在印尼新工厂启动生产。

然而,就是这样一个“后来者”,现代只用了一年的时间就在印尼取得了令人难以置信的快速增长,在今年2月占据了令人惊讶的55%印尼市场份额。

现代在印尼本土化生产的 IONIQ 5 电动SUV车型,售价高达7.48亿印尼盾(约合35.3万元人民币),目前已经成为当地车型销冠,是印尼汽车平均售价的两倍,亚军五菱宏光车型的三倍。

根据日经数据,今年1-4月,现代和五菱在印尼的汽车销量分别达到了1700辆和1000辆。即便已经成为老大,现代仍然不满足于目前的成绩,已经决定将当地工厂的 IONIQ 5 产量提高到单月1000辆。

除此之外,现代也已经宣布计划今年将加强在泰国的营销工作,以提高当地市场的销售成绩。目前阶段现代将主要依靠印尼的产能来辐射包括泰国在内的几乎整个东南亚市场。

电池供应商,中韩斗争升温

正如前文提到,格林美,这家中国最大的电池回收和材料技术公司之一,也已经宣布了在印尼生产镍中间品,为当地以及整个东南亚生机勃勃的新能源行业提供服务。

上汽集团也在泰国建厂,为包括旗下名爵等在内的品牌生产电池。

为什么印尼和泰国这么吸引新能源汽车和供应商?

这是因为印尼是全球最重要的镍矿所在国家,而泰国则拥有大量的锂储备。这两种金属,都是电动汽车电池领域的关键原材料。

韩国的电池供应商也早已意识到这两个东南亚国家的资源价值。

2022年6月,LG能源解决方案公司 (LGES) 在印尼的镍加工厂破土动工。这座加工厂将会是该公司在印尼98亿美元巨额投资的重要组成部分。

这已经不是 LGES 在东南亚的第一次布局。早在2021年9月,LGES 和现代就已经在印尼西爪哇省的勿加西建设了一座价值11亿美元的电动车电池工厂。

中韩两国电池技术公司对东南亚“虎视眈眈”,背后有着多重理由:

随着全球对电动车的需求不断增加,掌握更多的原材料越来越重要;

面对日益激烈的海外市场竞争,汽车制造商的压力下放到供应链端。供应链本地化程度越高,成本优势越大;

劳动力成本更低;

当地政府提供税收减免、土地优惠和财政援助等激励措施,以吸引海外电池制造商进入。

多年以来,韩国公司在镍钴锰领域建立了巨大的市场优势。然而随着市场格局的变化,新能源汽车市场规模显著快速增长使得成本要素重要性提高,市场开始出现从三元锂转向磷酸铁锂电池的明显过度。

和三元锂相比,磷酸铁锂电池具备成本低、寿命长、安全性好、生态可持续性强、火灾和爆炸风险低等若干优势。

而提前布局了磷酸铁锂的中国电池制造商们,取代了日韩电池技术公司成为了全球新能源汽车行业的新主导者。

根据市场研究公司 SNE Research 今年2月的一份报告,韩国三大电池技术巨头 LGES、三星SDI、SK新能源,在全球电动车电池市场的总份额从2021年的30.2%下降到2022年的23.7%。而与此同时,中国制造商的市场份额强劲上升。

目前,中国电池公司暂时领先。但情况可能很快发生变化:韩国贸易部去年将电池、半导体、人工智能一起确定为该国的三大战略产业之一。前述的三家韩国能源技术公司正在加紧开发和生产磷酸铁锂电池。

在汽车行业的主要构成公司上,特别是供应链和制造方面,中国已经逐渐追上了和韩国的差距。比如,今天的中国已经拥有了世界级的电池供应商,包括宁德时代、国轩高科等等。而在终端品牌方面,以比亚迪、五菱、长城、广汽、上汽、北汽等为代表的中国汽车主机厂,在全球的知名度也在快速提升。

诚然,中国品牌在海外传统汽车市场上的品牌认知度几乎为零。但在新能源的时代,这些问题基本不是问题。

东风汽车的泰国经销商 EV Primus 总经理 Pitaya Tanadamrongsak表示:“在电动车领域,消费者很容易跳过旧的品牌墙,更愿意尝试新的选择。”

标签:

-

环球观焦点:中韩新能源,卷入东南亚 在中国,新能源汽车市场无疑已经成为红海。竞争格外激烈,价格配置狂卷。新能源行业公司,早已将眼光瞄准了

环球观焦点:中韩新能源,卷入东南亚 在中国,新能源汽车市场无疑已经成为红海。竞争格外激烈,价格配置狂卷。新能源行业公司,早已将眼光瞄准了 -

微信理财通的钱安全吗?理财通1万一天收益多少? 微信理财通的钱安全吗?安全只要用户没有泄露自己的微信密码给别人,理财通里的钱是绝对安全的。微信理财

微信理财通的钱安全吗?理财通1万一天收益多少? 微信理财通的钱安全吗?安全只要用户没有泄露自己的微信密码给别人,理财通里的钱是绝对安全的。微信理财 -

笔记本触摸板怎么关闭和开启?笔记本的触控板怎么使用? 笔记本触摸板怎么关闭和开启?好多朋友是不知道不了解的,那今天小编就来给大家解答一下吧,希望可以帮助

笔记本触摸板怎么关闭和开启?笔记本的触控板怎么使用? 笔记本触摸板怎么关闭和开启?好多朋友是不知道不了解的,那今天小编就来给大家解答一下吧,希望可以帮助 -

顺义区对“科技创新”项目最高支持1000万元-今亮点 5月22日,2023年顺义区科技活动周启动仪式举行,顺义区科委党组书记、主任袁日晨在仪式上推介《顺义区促进

顺义区对“科技创新”项目最高支持1000万元-今亮点 5月22日,2023年顺义区科技活动周启动仪式举行,顺义区科委党组书记、主任袁日晨在仪式上推介《顺义区促进 -

全球视讯!被拆售的广州复星国际中心 复星卖项目的故事仍在继续。相传近一年时间,复星集团拟出售广州复星国际中心主塔的消息终被印证。5月21日

全球视讯!被拆售的广州复星国际中心 复星卖项目的故事仍在继续。相传近一年时间,复星集团拟出售广州复星国际中心主塔的消息终被印证。5月21日 -

中外品牌集聚,上海“咖啡总部经济”成势 淮海中路222号,这里是上海星巴克第1000家门店、全国第6000家门店。这些年咖啡馆数量的激增,见证了上海咖

中外品牌集聚,上海“咖啡总部经济”成势 淮海中路222号,这里是上海星巴克第1000家门店、全国第6000家门店。这些年咖啡馆数量的激增,见证了上海咖

-

1999 元,小米推出米家智能微蒸烤一体机

|世界热点 IT之家5月23日消息,小米赶在618之前推出了大量新品,例如这款米家智能微蒸烤一体机,目前预售显示为1999元

1999 元,小米推出米家智能微蒸烤一体机

|世界热点 IT之家5月23日消息,小米赶在618之前推出了大量新品,例如这款米家智能微蒸烤一体机,目前预售显示为1999元 -

Gizmore GizFit Glow Z智能手表发布

播报 IT之家5月23日消息,Gizmore在印度推出了新的智能手表GizFitGlowZ,搭载1 78英寸曲面AMOLED显示屏、支持蓝牙通

Gizmore GizFit Glow Z智能手表发布

播报 IT之家5月23日消息,Gizmore在印度推出了新的智能手表GizFitGlowZ,搭载1 78英寸曲面AMOLED显示屏、支持蓝牙通 -

Redmi Note 12 Turbo 16GB+1TB版降至2399元

|热门 IT之家5月23日消息,小米RedmiNote12Turbo手机于3月底发布并上市,搭载第骁龙7+Gen2芯片,其中还推出了Re

Redmi Note 12 Turbo 16GB+1TB版降至2399元

|热门 IT之家5月23日消息,小米RedmiNote12Turbo手机于3月底发布并上市,搭载第骁龙7+Gen2芯片,其中还推出了Re -

红魔游戏手机618:红魔8Pro系列首降300元,红魔7S最高直降800元

IT之家5月23日消息,红魔游戏手机将于5月23日20点开启618活动,红魔8Pro系列新品首降300元,红魔7S至高直降8

红魔游戏手机618:红魔8Pro系列首降300元,红魔7S最高直降800元

IT之家5月23日消息,红魔游戏手机将于5月23日20点开启618活动,红魔8Pro系列新品首降300元,红魔7S至高直降8 -

终于改了!6月1日起北京部分公交车道休假日对社会车辆开放 终于改了!6月1日起北京部分公交车道休假日对社会车辆开放

终于改了!6月1日起北京部分公交车道休假日对社会车辆开放 终于改了!6月1日起北京部分公交车道休假日对社会车辆开放 -

超越水电、煤炭 太阳能发电4年后将成全球第一大能源:成本降了90% 超越水电、煤炭太阳能发电4年后将成全球第一大能源:成本降了90%

超越水电、煤炭 太阳能发电4年后将成全球第一大能源:成本降了90% 超越水电、煤炭太阳能发电4年后将成全球第一大能源:成本降了90% -

三明泰宁启动未成年人检察巡回工作周_世界观天下 5月22日,三明市检察机关“麒麟未士”未成年人检察巡回工作周·泰宁站在三明市泰宁县正式启动。三明市人民

三明泰宁启动未成年人检察巡回工作周_世界观天下 5月22日,三明市检察机关“麒麟未士”未成年人检察巡回工作周·泰宁站在三明市泰宁县正式启动。三明市人民 -

当前短讯!贵州纳雍:耕织田园时光绘就幸福生活 在贵州省毕节市纳雍县龙场镇以扒社区李家寨组,苗族夫妻李学方、黄国丽,不仅传承着手工经纺线、织布、刺绣

当前短讯!贵州纳雍:耕织田园时光绘就幸福生活 在贵州省毕节市纳雍县龙场镇以扒社区李家寨组,苗族夫妻李学方、黄国丽,不仅传承着手工经纺线、织布、刺绣 -

小红书引流违规怎么办?有哪些因素? 小红书也是内容营销的一个平台,在小红书同样也是可以开店可以带货的,因此小红书的商家也非常的多,商家

小红书引流违规怎么办?有哪些因素? 小红书也是内容营销的一个平台,在小红书同样也是可以开店可以带货的,因此小红书的商家也非常的多,商家 -

到手价 1099 元,小米新品米家净水器 400G 开启预订

IT之家5月23日消息,小米新品米家净水器400G现已开启预订。小米米家净水器400G的产品全称为米家牌MR452-A型

到手价 1099 元,小米新品米家净水器 400G 开启预订

IT之家5月23日消息,小米新品米家净水器400G现已开启预订。小米米家净水器400G的产品全称为米家牌MR452-A型 -

环球观焦点:中韩新能源,卷入东南亚 在中国,新能源汽车市场无疑已经成为红海。竞争格外激烈,价格配置狂卷。新能源行业公司,早已将眼光瞄准了

环球观焦点:中韩新能源,卷入东南亚 在中国,新能源汽车市场无疑已经成为红海。竞争格外激烈,价格配置狂卷。新能源行业公司,早已将眼光瞄准了 -

指甲油真的会腐蚀指甲吗?指甲油会导致传染灰指甲吗? 指甲油真的会腐蚀指甲吗?指甲油可能会腐蚀指甲。若指甲油中有二甲苯这种化学成分,涂抹在指甲表面,有可

指甲油真的会腐蚀指甲吗?指甲油会导致传染灰指甲吗? 指甲油真的会腐蚀指甲吗?指甲油可能会腐蚀指甲。若指甲油中有二甲苯这种化学成分,涂抹在指甲表面,有可 -

日本将开发国产生成式AI的大语言模型 当前短讯 App5月23日消息,日本东京工业大学和日本东北大学等团队22日发布消息称,将开发作为生成式人工智能(AI)基

日本将开发国产生成式AI的大语言模型 当前短讯 App5月23日消息,日本东京工业大学和日本东北大学等团队22日发布消息称,将开发作为生成式人工智能(AI)基 -

2023中国·哈尔滨“体彩杯”太阳岛徒步大赛结束|全球最资讯 中新网黑龙江新闻5月23日电(记者王妮娜)暮春暖阳下赏冰城美景,初夏和风中享户外闲暇。5月20日,由哈尔滨市

2023中国·哈尔滨“体彩杯”太阳岛徒步大赛结束|全球最资讯 中新网黑龙江新闻5月23日电(记者王妮娜)暮春暖阳下赏冰城美景,初夏和风中享户外闲暇。5月20日,由哈尔滨市 -

淘宝客高佣金推广靠谱吗?推广有用吗? 全球滚动 大家做淘宝客的都知道,一般大家需要成功推广出去商品之后才可以获得佣金,那么不同的商品,他的推广佣金

淘宝客高佣金推广靠谱吗?推广有用吗? 全球滚动 大家做淘宝客的都知道,一般大家需要成功推广出去商品之后才可以获得佣金,那么不同的商品,他的推广佣金 -

淘宝皇冠店铺值多少钱?附注意事项 在淘宝开网店了,但是起步阶段太难,时间太长,很多人都没什么耐心和心思去经营,而最好的办法就是直接买

淘宝皇冠店铺值多少钱?附注意事项 在淘宝开网店了,但是起步阶段太难,时间太长,很多人都没什么耐心和心思去经营,而最好的办法就是直接买 -

第六届中国(鄂尔多斯)国际羊绒羊毛展览会于7月21日启幕|全球快讯 5月23日,“第六届中国(鄂尔多斯)国际羊绒羊毛展览会”新闻发布会在呼和浩特市召开。发布会上,鄂尔多斯

第六届中国(鄂尔多斯)国际羊绒羊毛展览会于7月21日启幕|全球快讯 5月23日,“第六届中国(鄂尔多斯)国际羊绒羊毛展览会”新闻发布会在呼和浩特市召开。发布会上,鄂尔多斯 -

选调生的报考条件 需满足什么要求?选调生和公务员哪个好? 定向培养生、委托培养生以及网络学院、成人教育学院毕业生不列入选调范围。有一定的组织协调能力和语言

选调生的报考条件 需满足什么要求?选调生和公务员哪个好? 定向培养生、委托培养生以及网络学院、成人教育学院毕业生不列入选调范围。有一定的组织协调能力和语言 -

青海海北名优产品逐步走向全国市场 青海省海北藏族自治州紧紧围绕“243”发展布局,强化品牌建设,拓宽产品销售渠道,提高产品知名度,海北名

青海海北名优产品逐步走向全国市场 青海省海北藏族自治州紧紧围绕“243”发展布局,强化品牌建设,拓宽产品销售渠道,提高产品知名度,海北名 -

抖音小店物流揽收超时怎么办?有什么处罚? 抖音小店是抖音的一个功能,因此他的流量也是非常的大的,在流量非常大的同时造成了物流揽收超时的问题,

抖音小店物流揽收超时怎么办?有什么处罚? 抖音小店是抖音的一个功能,因此他的流量也是非常的大的,在流量非常大的同时造成了物流揽收超时的问题, -

开抖音小店没有货源怎么办?开抖音小店条件是什么? 想要在抖音平台上赚钱,最直接的方法就是开通抖音小店卖货,不过有的朋友并没有接触过这方面,也没有货源可

开抖音小店没有货源怎么办?开抖音小店条件是什么? 想要在抖音平台上赚钱,最直接的方法就是开通抖音小店卖货,不过有的朋友并没有接触过这方面,也没有货源可 -

如何对名誉权与肖像权进行区分?名誉权与肖像权之间有什么区别? 如何对名誉权与肖像权进行区分名誉权与肖像权也是既有严格区别、又有密切联系的一对法律范畴。它们的区

如何对名誉权与肖像权进行区分?名誉权与肖像权之间有什么区别? 如何对名誉权与肖像权进行区分名誉权与肖像权也是既有严格区别、又有密切联系的一对法律范畴。它们的区 -

健康证怎么查询结果?健康证不合格会通知本人吗? 健康证是指预防性健康检查证明,证明受检者具备做从业规定的健康素质。健康证主要涉及五个行业六种疾病

健康证怎么查询结果?健康证不合格会通知本人吗? 健康证是指预防性健康检查证明,证明受检者具备做从业规定的健康素质。健康证主要涉及五个行业六种疾病 -

《消逝的光芒2》下次更新聚焦恐怖元素 力争吓尿玩家 Techland透露,下一次《消逝的光芒2》的内容更新将包含新的内容,比如特技、机制等。开发商表示,《消逝

《消逝的光芒2》下次更新聚焦恐怖元素 力争吓尿玩家 Techland透露,下一次《消逝的光芒2》的内容更新将包含新的内容,比如特技、机制等。开发商表示,《消逝 -

日元人民币今日汇率是多少?日本一套房子多少人民币? 日元人民币今日汇率是多少?汇率换算1 人民币 ≈ 19 6537 日元1 日元 ≈ 0 0509 人民

日元人民币今日汇率是多少?日本一套房子多少人民币? 日元人民币今日汇率是多少?汇率换算1 人民币 ≈ 19 6537 日元1 日元 ≈ 0 0509 人民 -

鲜花食人魔是什么事件(拥有双重人格的食人狂魔) 日前,电视剧《他来了,请闭眼》引发了食人魔的热潮,其中由美国加州鲜花食人魔案件引发的一系列剧情跌

鲜花食人魔是什么事件(拥有双重人格的食人狂魔) 日前,电视剧《他来了,请闭眼》引发了食人魔的热潮,其中由美国加州鲜花食人魔案件引发的一系列剧情跌 -

win10开始菜单怎么改成win7模式?win10忘记开机密码怎么办? win10开始菜单怎么改成win7模式?1、首先打开开始菜单。2、右键磁贴图标,点击从开始屏幕取消固定。3、将

win10开始菜单怎么改成win7模式?win10忘记开机密码怎么办? win10开始菜单怎么改成win7模式?1、首先打开开始菜单。2、右键磁贴图标,点击从开始屏幕取消固定。3、将 -

有逾期可以贷款买车吗?征信有逾期可以做车贷吗? 有逾期可以贷款买车吗不一定。个人征信记录上有逾期记录,也不一定百分百不可以贷款买车,主要看个人逾

有逾期可以贷款买车吗?征信有逾期可以做车贷吗? 有逾期可以贷款买车吗不一定。个人征信记录上有逾期记录,也不一定百分百不可以贷款买车,主要看个人逾 -

小米怎么关闭指纹唤醒?小米手机安全模式怎么退出? 小米怎么关闭指纹唤醒1、打开手机在手机桌面找到设置选项,点击进入。2、在设置界面中,找到锁屏、密码

小米怎么关闭指纹唤醒?小米手机安全模式怎么退出? 小米怎么关闭指纹唤醒1、打开手机在手机桌面找到设置选项,点击进入。2、在设置界面中,找到锁屏、密码 -

奥利奥明年将涨价是真是假?奥利奥是哪个国家的品牌? 奥利奥明年将涨价是真是假?据报道,亿滋国际(Mondelez)首席执行官冯朴德(Dirk Van de Put)表示,公司

奥利奥明年将涨价是真是假?奥利奥是哪个国家的品牌? 奥利奥明年将涨价是真是假?据报道,亿滋国际(Mondelez)首席执行官冯朴德(Dirk Van de Put)表示,公司 -

索尼cr33笔记本怎么样?索尼笔记本电脑拆机教程 索尼cr33笔记本怎么样?索尼cr33的性能一台笔记本电脑使用的是否流畅就为重要的就是要看笔记本电脑的本身

索尼cr33笔记本怎么样?索尼笔记本电脑拆机教程 索尼cr33笔记本怎么样?索尼cr33的性能一台笔记本电脑使用的是否流畅就为重要的就是要看笔记本电脑的本身 -

贸易公司是做什么的?贸易公司注册条件有哪几种? 贸易公司是做什么的?贸易公司一般是指从业货物和劳务公司的交易公司。其经营范围包含选购、市场销售等业

贸易公司是做什么的?贸易公司注册条件有哪几种? 贸易公司是做什么的?贸易公司一般是指从业货物和劳务公司的交易公司。其经营范围包含选购、市场销售等业 -

交管12123换证体检证明如何提交? 交管12123如何申领电子驾驶证? 交管12123换证体检证明如何提交?1、点击服务中心,点击办事网点。2、点击更多。3、点击提交身份条件证明

交管12123换证体检证明如何提交? 交管12123如何申领电子驾驶证? 交管12123换证体检证明如何提交?1、点击服务中心,点击办事网点。2、点击更多。3、点击提交身份条件证明 -

炒外汇是什么?炒外汇初学者的入门交易方法 炒外汇是什么?炒外汇入门该怎么做?如何进行外汇交易?炒外汇这一行为也叫作外汇保证金交易,主要是通过在

炒外汇是什么?炒外汇初学者的入门交易方法 炒外汇是什么?炒外汇入门该怎么做?如何进行外汇交易?炒外汇这一行为也叫作外汇保证金交易,主要是通过在 -

气垫怎么用才是最正确的?气垫怎么用不浮粉卡粉起皮? 气垫怎么用才是最正确的?最正确化妆步骤为清洁、护肤、底妆、眉毛、眼妆、修容和唇妆。底妆包括妆前乳、

气垫怎么用才是最正确的?气垫怎么用不浮粉卡粉起皮? 气垫怎么用才是最正确的?最正确化妆步骤为清洁、护肤、底妆、眉毛、眼妆、修容和唇妆。底妆包括妆前乳、 -

美甲营养油的正确用法是什么?美甲美睫需要学多久能学会? 美甲营养油的正确用法是什么?美甲营养油的正确用法:清洁手部并擦干后,将软化剂涂抹于指甲边缘的皮肤上

美甲营养油的正确用法是什么?美甲美睫需要学多久能学会? 美甲营养油的正确用法是什么?美甲营养油的正确用法:清洁手部并擦干后,将软化剂涂抹于指甲边缘的皮肤上 -

怎么查看洗发水有没有硅油?洗发水有什么成分会导致脱发? 怎么查看洗发水有没有硅油?洗发水中的硅油主要是聚二甲基硅氧烷这种原料,可以在洗发水瓶身的全成分表中

怎么查看洗发水有没有硅油?洗发水有什么成分会导致脱发? 怎么查看洗发水有没有硅油?洗发水中的硅油主要是聚二甲基硅氧烷这种原料,可以在洗发水瓶身的全成分表中 -

洛克王国幽灵刺怎么捕捉?洛克王国幽灵刺技能如何搭配? 洛克王国幽灵刺怎么捕捉?进化路线:幽灵刺→幽灵水母→幽灵巨魔幽灵刺获取方法:在威廉古堡大厅

洛克王国幽灵刺怎么捕捉?洛克王国幽灵刺技能如何搭配? 洛克王国幽灵刺怎么捕捉?进化路线:幽灵刺→幽灵水母→幽灵巨魔幽灵刺获取方法:在威廉古堡大厅 -

瑞德西韦获美国紧急使用授权了吗?瑞德西韦在中国有卖的吗? 瑞德西韦获美国紧急使用授权了吗?当地时间5月1日,美国FDA授予瑞德西韦(Remdesivir)紧急使用授权,批准

瑞德西韦获美国紧急使用授权了吗?瑞德西韦在中国有卖的吗? 瑞德西韦获美国紧急使用授权了吗?当地时间5月1日,美国FDA授予瑞德西韦(Remdesivir)紧急使用授权,批准 -

曼城最近受伤的球员都有谁?曼城与切尔西球队实力对比谁更有实力? 曼城受伤球员是谁曼城最近受伤的球员有多位,其中最著名的一位是英格兰国脚卡里克·安东尼奥·瓦尔迪(Ky

曼城最近受伤的球员都有谁?曼城与切尔西球队实力对比谁更有实力? 曼城受伤球员是谁曼城最近受伤的球员有多位,其中最著名的一位是英格兰国脚卡里克·安东尼奥·瓦尔迪(Ky -

股票前一天委托第二天有效吗?股票委托第二天会自动取消吗? 投资人在向券商委托了买卖之后,如果这个委托没有成交的话,那么在下一个交易日就会自动取消部分的投资人

股票前一天委托第二天有效吗?股票委托第二天会自动取消吗? 投资人在向券商委托了买卖之后,如果这个委托没有成交的话,那么在下一个交易日就会自动取消部分的投资人 -

经典世嘉SS射击游戏《游戏天国》确定移植Switch平台 曾经于1997年登陆世嘉SS平台,经典射击游戏《游戏天国》确定移植Switch平台,发售日期未定,移植版同时

经典世嘉SS射击游戏《游戏天国》确定移植Switch平台 曾经于1997年登陆世嘉SS平台,经典射击游戏《游戏天国》确定移植Switch平台,发售日期未定,移植版同时 -

你知道月饼起源是什么吗?关于月饼简介 月饼最早起源于上古时期古人祭月的贡品,而吃月饼的习俗据说最早起源于唐朝。月饼本质上是用于唐朝军队

你知道月饼起源是什么吗?关于月饼简介 月饼最早起源于上古时期古人祭月的贡品,而吃月饼的习俗据说最早起源于唐朝。月饼本质上是用于唐朝军队 -

双子座的人他们喜欢走到哪拍到哪 能增强自己的生活乐趣? 第一名:金牛座金牛座的人,他们会成为爱拍照的状元,这还真的有点出乎意料。但是,这也是情有可原的,

双子座的人他们喜欢走到哪拍到哪 能增强自己的生活乐趣? 第一名:金牛座金牛座的人,他们会成为爱拍照的状元,这还真的有点出乎意料。但是,这也是情有可原的, -

农村房屋买卖合同是合法的吗?农村房屋买卖协议书格式文本是什么? 一、农村房屋买卖合同是合法的吗农村房屋买卖合同合法,只有符合合同成立的条件就合法,农村集体组织内部成员,未分配过宅基地的,其与本农

农村房屋买卖合同是合法的吗?农村房屋买卖协议书格式文本是什么? 一、农村房屋买卖合同是合法的吗农村房屋买卖合同合法,只有符合合同成立的条件就合法,农村集体组织内部成员,未分配过宅基地的,其与本农 -

卸妆棉可以拿来湿敷脸吗?卸妆棉的作用与使用方法是什么? 卸妆棉可以拿来湿敷脸吗?不建议用卸妆棉湿敷脸,卸妆棉有一定的厚度,吸水能力强,通常是搭配卸妆水使用

卸妆棉可以拿来湿敷脸吗?卸妆棉的作用与使用方法是什么? 卸妆棉可以拿来湿敷脸吗?不建议用卸妆棉湿敷脸,卸妆棉有一定的厚度,吸水能力强,通常是搭配卸妆水使用 -

手机剪映怎么删除视频中间的一小部分? 剪映删除已有字幕的方法是什么? 手机剪映怎么删除视频中间的一小部分?1、首先打开剪映。2、点击开始制作。3、选中素材,勾选高清,点击

手机剪映怎么删除视频中间的一小部分? 剪映删除已有字幕的方法是什么? 手机剪映怎么删除视频中间的一小部分?1、首先打开剪映。2、点击开始制作。3、选中素材,勾选高清,点击 -

殿堂级是什么意思?骨灰级和殿堂级哪个级别高? 殿堂级是什么意思?殿堂级原意为皇宫级别,引申意义为举足轻重。殿堂级是指那些在某领域具有巨大贡献以及

殿堂级是什么意思?骨灰级和殿堂级哪个级别高? 殿堂级是什么意思?殿堂级原意为皇宫级别,引申意义为举足轻重。殿堂级是指那些在某领域具有巨大贡献以及 -

房屋买卖过户费怎么算?民法典中民间借贷的房子如何买卖? 一、房屋买卖过户费怎么算(一)登记费:住房,权利人按80元 套;非住房,550元 套。(二)转让手续费:住宅按6元 平方米缴纳,双方各承担50%;非

房屋买卖过户费怎么算?民法典中民间借贷的房子如何买卖? 一、房屋买卖过户费怎么算(一)登记费:住房,权利人按80元 套;非住房,550元 套。(二)转让手续费:住宅按6元 平方米缴纳,双方各承担50%;非 -

信用卡分期提前还款影响征信吗?信用卡逾期一个月影响房贷吗? 信用卡分期提前还款影响征信吗?信用卡逾期一个月影响房贷吗?下面是小编整理的一些相关信息,一起来看看

信用卡分期提前还款影响征信吗?信用卡逾期一个月影响房贷吗? 信用卡分期提前还款影响征信吗?信用卡逾期一个月影响房贷吗?下面是小编整理的一些相关信息,一起来看看

热门资讯

-

雷峰塔在哪个城市?雷峰塔门票怎么买? 雷峰塔在哪个城市?雷峰塔位于:浙...

雷峰塔在哪个城市?雷峰塔门票怎么买? 雷峰塔在哪个城市?雷峰塔位于:浙... -

两代产品创新技术升级,阿宽食品只做非油炸产品 尼尔森IQ《2023全球消费者展望》报...

两代产品创新技术升级,阿宽食品只做非油炸产品 尼尔森IQ《2023全球消费者展望》报... -

网上可以交易股票吗?网上能股票开户吗? 网上可以交易股票吗?携带身份证到...

网上可以交易股票吗?网上能股票开户吗? 网上可以交易股票吗?携带身份证到... -

诗情画意的双鱼座把恋爱看成是神圣的 会将梦幻带入现实? 第一名:双子座千变万化的浪漫小花...

诗情画意的双鱼座把恋爱看成是神圣的 会将梦幻带入现实? 第一名:双子座千变万化的浪漫小花...

观察

图片新闻

-

气垫怎么用才是最正确的?气垫怎么用不浮粉卡粉起皮? 气垫怎么用才是最正确的?最正确化...

气垫怎么用才是最正确的?气垫怎么用不浮粉卡粉起皮? 气垫怎么用才是最正确的?最正确化... -

信用卡额度降低可以恢复吗?信用卡逾期会查封父母财产吗? 信用卡额度降低可以恢复吗?信用卡...

信用卡额度降低可以恢复吗?信用卡逾期会查封父母财产吗? 信用卡额度降低可以恢复吗?信用卡... -

哪个阶段是灭火的有利时间?扑救火灾的方法通常采用什么? 哪个阶段是灭火的有利时间?灭火的...

哪个阶段是灭火的有利时间?扑救火灾的方法通常采用什么? 哪个阶段是灭火的有利时间?灭火的... -

2023年海南高考享受政策加分资格首批考生名单公示 5月20日,海南省考试局公示了2023...

2023年海南高考享受政策加分资格首批考生名单公示 5月20日,海南省考试局公示了2023...

精彩新闻

-

微软确认中国已无条件批准其收购动视暴雪 近日据Dealreporter报道,中国反垄...

微软确认中国已无条件批准其收购动视暴雪 近日据Dealreporter报道,中国反垄... -

狮子座的人热情果敢风风火火 热情注定是一个人发骚的资本? 射手座发骚第一名射手是十二星座中...

狮子座的人热情果敢风风火火 热情注定是一个人发骚的资本? 射手座发骚第一名射手是十二星座中... -

你知道水仙不开花的原因是什么吗?中国水仙简介 水仙不开花的原因是因为养殖环境缺...

你知道水仙不开花的原因是什么吗?中国水仙简介 水仙不开花的原因是因为养殖环境缺... -

金牛座的人会成为爱拍照的状元 这么闷骚的一个人着实意外? 第一名:金牛座金牛座的人,他们会...

金牛座的人会成为爱拍照的状元 这么闷骚的一个人着实意外? 第一名:金牛座金牛座的人,他们会... -

农村房屋私下买卖合法吗?房地产抵押权实现的条件是什么? 一、农村房屋私下买卖合法吗农村房...

农村房屋私下买卖合法吗?房地产抵押权实现的条件是什么? 一、农村房屋私下买卖合法吗农村房... -

农村房屋买卖交易税是多少?农村房屋买卖有效的条件是什么? 一、农村房屋买卖交易税是多少农村...

农村房屋买卖交易税是多少?农村房屋买卖有效的条件是什么? 一、农村房屋买卖交易税是多少农村... -

聚美优品销售额是多少?聚美私有化的背景与影响 聚美优品销售额是多少:近年来,聚...

聚美优品销售额是多少?聚美私有化的背景与影响 聚美优品销售额是多少:近年来,聚... -

经典世嘉SS射击游戏《游戏天国》确定移植Switch平台 曾经于1997年登陆世嘉SS平台,经典...

经典世嘉SS射击游戏《游戏天国》确定移植Switch平台 曾经于1997年登陆世嘉SS平台,经典... -

食品袋可以放在微波炉加热吗?保鲜袋直接放微波炉加热吗? 食品袋可以放在微波炉加热吗?1、...

食品袋可以放在微波炉加热吗?保鲜袋直接放微波炉加热吗? 食品袋可以放在微波炉加热吗?1、... -

干代驾需要什么条件?代驾一个月能挣多少钱? 干代驾需要什么条件?干代驾需要身...

干代驾需要什么条件?代驾一个月能挣多少钱? 干代驾需要什么条件?干代驾需要身... -

增持股票是什么?增持和回购股票有何区别? 增持股票是什么?股票增持是控制上...

增持股票是什么?增持和回购股票有何区别? 增持股票是什么?股票增持是控制上... -

房屋买卖纠纷起诉流程是什么?房屋买卖纠纷不属于专属管辖吗? 一、常见的房屋买卖纠纷有哪些常见...

房屋买卖纠纷起诉流程是什么?房屋买卖纠纷不属于专属管辖吗? 一、常见的房屋买卖纠纷有哪些常见... -

查询养老保险怎么查询?养老保险断交有什么影响? 查询养老保险怎么查询?1、社保部门...

查询养老保险怎么查询?养老保险断交有什么影响? 查询养老保险怎么查询?1、社保部门... -

C罗算的上球王吗?哪些球星的偶像是c罗? c罗算不算球王算不算球王,这个问...

C罗算的上球王吗?哪些球星的偶像是c罗? c罗算不算球王算不算球王,这个问... -

信用卡逾期多长时间可以修复?逾期三年可以协商还本金吗? 信用卡逾期多长时间可以修复?逾期...

信用卡逾期多长时间可以修复?逾期三年可以协商还本金吗? 信用卡逾期多长时间可以修复?逾期... -

天秤天生有着优雅大方的特质 大家眼中的完美配偶的绝佳人选? 第一名:射手座射手座的人,有着乐...

天秤天生有着优雅大方的特质 大家眼中的完美配偶的绝佳人选? 第一名:射手座射手座的人,有着乐... -

btw什么意思网络语言?bTw是什么牌子的衣服? btw什么意思网络语言?b ythe way...

btw什么意思网络语言?bTw是什么牌子的衣服? btw什么意思网络语言?b ythe way... -

公积金提取一年一次还是隔12个月?公积金满6个月就可以提取吗? 公积金提取一年一次还是隔12个月这...

公积金提取一年一次还是隔12个月?公积金满6个月就可以提取吗? 公积金提取一年一次还是隔12个月这... -

imessage信息是什么意思啊 苹果imessige打开还是关闭好? imessage信息是什么意思啊 苹果im...

imessage信息是什么意思啊 苹果imessige打开还是关闭好? imessage信息是什么意思啊 苹果im... -

农村房屋的买卖合同有没有效吗?农村房屋确权的办理流程是什么? 一、农村房屋的买卖合同有没有效吗...

农村房屋的买卖合同有没有效吗?农村房屋确权的办理流程是什么? 一、农村房屋的买卖合同有没有效吗... -

土地权益是指什么?私人签的土地协议有效吗? 符合土地管理方面法律规定的权力和...

土地权益是指什么?私人签的土地协议有效吗? 符合土地管理方面法律规定的权力和... -

m2是什么意思是平方米吗?m2的意思是什么? m2是什么意思是平方米吗?m2是面积...

m2是什么意思是平方米吗?m2的意思是什么? m2是什么意思是平方米吗?m2是面积... -

逃顶与抄底应该怎么操作?双零逃顶是什么意思? 1、按照技术指标进行逃顶与抄底操...

逃顶与抄底应该怎么操作?双零逃顶是什么意思? 1、按照技术指标进行逃顶与抄底操... -

取纪念币身份证不在怎么办?纪念币户口本可以兑换吗? 取纪念币身份证不在怎么办可以用户...

取纪念币身份证不在怎么办?纪念币户口本可以兑换吗? 取纪念币身份证不在怎么办可以用户... -

卖自建房要交税吗?买卖农村自建房需要办理注意什么? 一、卖自建房要交税吗卖自建房要交...

卖自建房要交税吗?买卖农村自建房需要办理注意什么? 一、卖自建房要交税吗卖自建房要交... -

银行卡密码忘记了怎么办找回密码不是本人?不去银行怎么修改密码? 银行卡密码忘记了怎么办找回密码不...

银行卡密码忘记了怎么办找回密码不是本人?不去银行怎么修改密码? 银行卡密码忘记了怎么办找回密码不... -

汽车商业险可以不买吗?汽车商业险是什么保险? 汽车商业险可以不买吗?可以。交强...

汽车商业险可以不买吗?汽车商业险是什么保险? 汽车商业险可以不买吗?可以。交强... -

广东省出入境网上签证容易办理吗?出入境的检查手续都有什么? 广东省出入境网上签证容易办理吗?...

广东省出入境网上签证容易办理吗?出入境的检查手续都有什么? 广东省出入境网上签证容易办理吗?... -

信用卡逾期5万以上多久会坐牢?欠信用卡6万如何避免坐牢? 信用卡逾期5万以上多久会坐牢?欠信...

信用卡逾期5万以上多久会坐牢?欠信用卡6万如何避免坐牢? 信用卡逾期5万以上多久会坐牢?欠信... -

花花公子创始人介绍 花花公子创始人经历是什么? 花花公子创始人介绍花花公子创始人...

花花公子创始人介绍 花花公子创始人经历是什么? 花花公子创始人介绍花花公子创始人... -

股票高位横盘说明什么?股票长期低位横盘意味着什么? 股票高位横盘说明什么?高位横盘是...

股票高位横盘说明什么?股票长期低位横盘意味着什么? 股票高位横盘说明什么?高位横盘是... -

房屋买卖交易税怎么算?房地产交易流程是什么? 一、房屋买卖交易税怎么算房屋买卖...

房屋买卖交易税怎么算?房地产交易流程是什么? 一、房屋买卖交易税怎么算房屋买卖... -

2023年个人社保缴费价格表 社保15年后每月拿多少? 2023年个人社保缴费价格表1、养老...

2023年个人社保缴费价格表 社保15年后每月拿多少? 2023年个人社保缴费价格表1、养老... -

一般纳税人是什么?一般纳税人税率分为几种? 一般纳税人是什么?一般纳税人可...

一般纳税人是什么?一般纳税人税率分为几种? 一般纳税人是什么?一般纳税人可... -

苹果手机蓝牙失灵怎么解决?苹果手机蓝牙名称怎么改? 苹果手机蓝牙失灵怎么解决?1 重复...

苹果手机蓝牙失灵怎么解决?苹果手机蓝牙名称怎么改? 苹果手机蓝牙失灵怎么解决?1 重复... -

桌面ie图标删不掉的解决技巧有哪些?ie图标无法删除的解决方案 当我们在使用Win系统的过程中,桌...

桌面ie图标删不掉的解决技巧有哪些?ie图标无法删除的解决方案 当我们在使用Win系统的过程中,桌... -

恒山的位置在哪里?恒山的著名景点有哪些? 恒山的位置在哪里?恒山位于山西省...

恒山的位置在哪里?恒山的著名景点有哪些? 恒山的位置在哪里?恒山位于山西省... -

600780今日主力资金流向 600780通宝能源主力控盘分析 600780今日主力资金流向【通宝能源...

600780今日主力资金流向 600780通宝能源主力控盘分析 600780今日主力资金流向【通宝能源... -

美债收益率上升意味着什么?债基为什么会突然大涨? 美债收益率上升意味着什么?美债收...

美债收益率上升意味着什么?债基为什么会突然大涨? 美债收益率上升意味着什么?美债收... -

乐高再次打造实物大小超跑法拉利 38万多方块精密极致 5月22日据外媒报道,世界最知名拼...

乐高再次打造实物大小超跑法拉利 38万多方块精密极致 5月22日据外媒报道,世界最知名拼... -

乌镇门票多少钱?乌镇和西塘哪个值得去? 乌镇门票多少钱?乌镇位于浙江省嘉...

乌镇门票多少钱?乌镇和西塘哪个值得去? 乌镇门票多少钱?乌镇位于浙江省嘉... -

风险控制措施包括哪些?风险控制防范措施简介 想必现在有很多小伙伴对于风险控制...

风险控制措施包括哪些?风险控制防范措施简介 想必现在有很多小伙伴对于风险控制... -

青岛男篮进cba的时间是什么时候?中国男篮国家队选拔规则是什么? 青岛男篮什么时候进cba的青岛男篮...

青岛男篮进cba的时间是什么时候?中国男篮国家队选拔规则是什么? 青岛男篮什么时候进cba的青岛男篮... -

逾期多长时间上征信黑名单?信用卡逾期三年银行怎样处理? 逾期多长时间上征信黑名单?信用卡...

逾期多长时间上征信黑名单?信用卡逾期三年银行怎样处理? 逾期多长时间上征信黑名单?信用卡... -

电影《宠爱》有几个故事?《宠爱》中“青梅竹马”故事讲的是什么? 电影《宠爱》有几个故事?电影《宠...

电影《宠爱》有几个故事?《宠爱》中“青梅竹马”故事讲的是什么? 电影《宠爱》有几个故事?电影《宠... -

脂肪肝会引起肝癌吗?脂肪肝患者要多吃哪些食物? 减肥脂肪肝会引起肝癌,如何预防脂...

脂肪肝会引起肝癌吗?脂肪肝患者要多吃哪些食物? 减肥脂肪肝会引起肝癌,如何预防脂... -

福特眼镜蛇价钱是多少?眼镜蛇新款性能参数 福特眼镜蛇价钱是多少?从正在销售...

福特眼镜蛇价钱是多少?眼镜蛇新款性能参数 福特眼镜蛇价钱是多少?从正在销售... -

白羊很多时候很多事情做得就像是二逼一样 让人家哭笑不得? 白羊座:二逼白羊座的人,他们做事...

白羊很多时候很多事情做得就像是二逼一样 让人家哭笑不得? 白羊座:二逼白羊座的人,他们做事... -

网传董璇也不干净是什么情况?董璇是哪里人多大了? 网传董璇也不干净是什么情况?董璇...

网传董璇也不干净是什么情况?董璇是哪里人多大了? 网传董璇也不干净是什么情况?董璇... -

世界快看:A股弱势震荡,医药股逆市拉升,中字头、ChatGPT概念走低 新冠药概念股快速拉升,诺泰生物涨...

世界快看:A股弱势震荡,医药股逆市拉升,中字头、ChatGPT概念走低 新冠药概念股快速拉升,诺泰生物涨...