环球最新:太极集团屡登质量黑榜或引信任危机:重营销轻研发,扣非净利润十年亏30亿

(记者 金龙)一个月爆出两起药品质量抽检不合格的太极集团近日陷入舆论风波。

太极集团屡屡登上国家药品监督管理局质量黑榜背后是公司常年“重营销轻研发”的发展模式。2022年上半年,公司研发费用4465万元,占营业收入不足1%,仅为0.62%,同期太极集团销售费用达24.44亿元,是研发费用的55倍。

(相关资料图)

(相关资料图)

一月内两曝不合格

产品屡登质量黑榜

8月29日,国家药品监督管理局发布《国家药监局关于20批次药品不符合规定的通告(2022年第39号)》,其中,重庆太极实业(集团)股份有限公司(下称太极集团)全资子公司太极集团四川南充制药有限公司(下称南充制药)生产的藿香正气水甲醇量检测不符合规定。

消息一出引发热议,8月30日晚间,太极集团发布公告对此回应称:已召回未销售的15677盒药品,太极集团对此次事件造成的不良影响真诚致歉。

针对子公司被查出甲醇量检测不符合规定一事,太极集团在接受央广网采访时表示,公司此前已经做了公告,按程序做了召回处理,以公告回应为准。

藿香正气类的剂型很多,口服液、酊剂、片剂、丸剂、胶囊等,但最容易让人搞混淆的是藿香正气液和藿香正气水。太极集团解释称很多人都把这两种药当成是一种,其实,它俩剂型不同,工艺不同,成分也不同。藿香正气液在生产工艺上经过了回收乙醇(酒精)这一程序,最终成品不含酒精成份;而藿香正气水的生产过程没有这一工艺,所以成品含有40%~50%的酒精。“藿香正气口服液是公司重点产品,上半年销售收入接近10个亿,而藿香正气水只是公司普通销售产品。”太极集团表示。

值得注意的是,这是一个月以来,太极集团旗下公司爆出的第二起因生产药品检测不合格被通报事件。7月29日,广东省药品监督管理局发布的药品抽查检验信息显示,太极集团控股子公司西南药业股份有限公司(下称“西南药业”)生产的青霉素V钾片(批号:201103)有关物质检测不合格。

央广网注意到,太极集团旗下产品近年来屡次登上质量黑榜。2015年3月,太极集团子公司四川绵阳制药有限公司生产的板蓝根颗粒被检出水分问题。2016年5月,太极集团的重庆中药二厂的橘红丸被检出较高硫磺含量。2016年11月,太极集团重庆中药二厂生产的1401003批次 " 小儿咳喘灵颗粒 " 被国家药品监督管理局抽检后被认定为劣药,被处以没收违法所得的处罚。2016年12月,太极集团的桐君阁药厂生产的1批次 " 蚕蛾公补片 " 就上了广西药监局的质量黑榜。

2017年12月,太极集团桐君阁药厂生产的批号为17030008的 " 龙胆泻肝片 " 被抽检为不合格产品。2018年9月,太极集团四川太极制药有限公司生产的1批次紫杉醇注射液被检测出不符合规定,不符合规定项目为可见异物。2020年7月,太极集团绵阳制药有限公司所生产的批号为1809011的“通宣理肺丸”被海南药监局抽检为不合格。

“太极集团作为一家从事中成药、西药生产和销售以及医疗包装制品加工等全产业链的上市公司,一个月出现两起医药安全质量问题,会使得企业声誉名誉出现折损。”财经金融评论家余丰慧向央广网分析道。

余丰慧指出,太极集团当务之急是内部赶快严格标准进行全产业链检查,定位到底问题出在何处,除了召回产品之外还应该对服用相关药品后出现问题患者进行赔偿,此外,监管部门也应该及时介入依法维护患者和投资者的合法权益。

“重营销轻研发”症结难解

上半年销售费用为研发费用55倍

太极集团官网显示,太极集团始建于1972年,董事长为李阳春,2021年完成战略重组,成为中国医药集团有限公司的成员单位之一。公司以现代中药智能制造为主、麻精特色化药为辅,集团下属重庆涪陵制药厂有限公司拥有亚洲最大的口服液及糖浆剂生产基地,所产藿香正气口服液、急支糖浆等产品家喻户晓。

作为太极集团重点产品,藿香正气口服液上半年实现销售收入9.98亿元,同比增长79%,一款产品就贡献了公司上半年13.89%的营收。

长期以来,太极集团“重营销轻研发”发展战略也一直备受投资者诟病。

数据显示,2017年至2021年,太极集团的研发费用分别为3356.68万元、4208.24万元、6717.49万元、9650.87万元和1.03亿元,5年时间研发投入累计为3.42亿元。而2017年至2021年太极集团销售费用则分别为19.08亿元、28.94亿元、37.51亿元、37.01亿元和42.15亿元,5年累计164.69亿元。总体来看,过去的5年,太极集团销售费用支出高达研发费用的48倍。

2022年一季度,太极集团研发费用为1898.51万元,同比不仅没有增长,反而下滑了9.93%。同期,公司销售费用达12.48亿元,同比增长25%。2022年上半年,太极集团销售费用达24.44亿元,研发费用达4465.26万元,前者是后者约55倍。而且,公司研发费用占营业收入不足1%,仅为0.62%。

长期的重视销售忽视研发投入不仅让太极集团旗下产品频繁出现质量问题,也让公司业绩持续承压,太极集团近十年来业绩一直增收不增利。

(太极集团2010年-2021年年度扣非净利润表现,制图:央广网金龙)

2010年至2021年,太极集团营收从59.86亿元增长到了121.49亿元,而同期公司扣非净利润则分别为-6829万元、-1.33亿元、-2.43亿元、-1.72亿元、-2.81亿元、-5.36亿元、-4.39亿元、6398万元、-8362.94万元、-1.57亿元、-5.56亿元、-6.97亿。2010年以来,除了2017年盈利6398多万,其余年份均为亏损。十二年扣非净利润累计亏损30亿,年均亏近3亿。

当有投资者在e互动平台提问的2022中报披露的上半年销售费用持续增涨问题后续有何改善措施时,太极集团表示该公司严格按照会计准则权责发生制原则计提当期费用,本期销售费用上升主要是随销售收入增长相应产生的销售费用绝对额增加。后续将通过优化调整产品结构,提高销售收入及利润,创新营销,节本降费,提质增效等多维度开展各项工作,来降低销售费用率。

在被问及公司是否会加大科研投入力度时,太极集团向央广网表示,公司“十四五”规划持续加大产品研发投入,目前正有序推进中成药等药物研发工作。

截至9月6日收盘,太极集团股价报26.15元,总市值145.6亿元。

8月25日晚太极集团公布的半年报显示,上半年公司归母净利润1.24亿元,同比大幅增长61.40%;扣非后净利润1.79亿元,增幅112.48%。

短期来看,太极集团似乎走出了业绩亏损的困境,但公司药品质量问题频发所引发的信任危机何时才能得到根本解决呢?

-

环球最新:太极集团屡登质量黑榜或引信任危机:重营销轻研发,扣非净利润十年亏30亿 (记者金龙)一个月爆出两起药品质量抽检不合格的太极集团近日陷入舆论风波。太极集团屡屡登上国家药品监督管理局质量黑榜背后是公司常...

环球最新:太极集团屡登质量黑榜或引信任危机:重营销轻研发,扣非净利润十年亏30亿 (记者金龙)一个月爆出两起药品质量抽检不合格的太极集团近日陷入舆论风波。太极集团屡屡登上国家药品监督管理局质量黑榜背后是公司常... -

当前快播:中央编办:截至2022年6月底全国省市县三级中小学教职工编制已如期达标 教育部9月6日召开新闻发布会,介绍党的十八大以来教师队伍建设改革发展成就。中央编办四局副局长张文斌介绍十年来中小学教职工编制保障...

当前快播:中央编办:截至2022年6月底全国省市县三级中小学教职工编制已如期达标 教育部9月6日召开新闻发布会,介绍党的十八大以来教师队伍建设改革发展成就。中央编办四局副局长张文斌介绍十年来中小学教职工编制保障... -

天天讯息:数字化供应链金融“蓝海效应”凸显 京东科技服贸会展示产业金融全景能力 近年来,数字化供应链金融成为金融服务实体经济的重要手段,在帮助解决中小微企业融资难融资贵融资慢问题、促进产业供应链稳定发展上发...

天天讯息:数字化供应链金融“蓝海效应”凸显 京东科技服贸会展示产业金融全景能力 近年来,数字化供应链金融成为金融服务实体经济的重要手段,在帮助解决中小微企业融资难融资贵融资慢问题、促进产业供应链稳定发展上发... -

热点!秋高气爽!9月辽宁气温偏低、降水减少 上一轮降水过后,辽宁大部分地区气温均有不同程度的下降。9月6日,记者从辽宁省气象台了解到,预计9月全省平均气温为17 3~18 2℃,除大连地区

热点!秋高气爽!9月辽宁气温偏低、降水减少 上一轮降水过后,辽宁大部分地区气温均有不同程度的下降。9月6日,记者从辽宁省气象台了解到,预计9月全省平均气温为17 3~18 2℃,除大连地区 -

快看:西安高陵区开展第七个“中华慈善日”主题宣传活动 9月5日,在全国第七个“中华慈善日”当天,西安高陵区民政局携手区慈善会邀请高陵区医院、区中医院等多家医疗机构在县门街开展《慈善法...

快看:西安高陵区开展第七个“中华慈善日”主题宣传活动 9月5日,在全国第七个“中华慈善日”当天,西安高陵区民政局携手区慈善会邀请高陵区医院、区中医院等多家医疗机构在县门街开展《慈善法... -

每日快讯!“十三五”期间 河南每年投入近1亿元提升县级妇幼保健院能力 “十三五”期间,河南省妇幼健康工作亮点纷呈,下一步工作中,有哪些好的经验做法会被继续推广呢?9月6日,在河南省政府新闻办公室召开...

每日快讯!“十三五”期间 河南每年投入近1亿元提升县级妇幼保健院能力 “十三五”期间,河南省妇幼健康工作亮点纷呈,下一步工作中,有哪些好的经验做法会被继续推广呢?9月6日,在河南省政府新闻办公室召开...

-

环球最新:太极集团屡登质量黑榜或引信任危机:重营销轻研发,扣非净利润十年亏30亿 (记者金龙)一个月爆出两起药品质量抽检不合格的太极集团近日陷入舆论风波。太极集团屡屡登上国家药品监督管理局质量黑榜背后是公司常...

环球最新:太极集团屡登质量黑榜或引信任危机:重营销轻研发,扣非净利润十年亏30亿 (记者金龙)一个月爆出两起药品质量抽检不合格的太极集团近日陷入舆论风波。太极集团屡屡登上国家药品监督管理局质量黑榜背后是公司常... -

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,获得良好质量、缩短生产周期、降低劳动成本及材料成本、减少重复设计次数,切实助力广大电子工程师规范设

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,获得良好质量、缩短生产周期、降低劳动成本及材料成本、减少重复设计次数,切实助力广大电子工程师规范设 -

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,获得良好质量、缩短生产周期、降低劳动成本及材料成本、减少重复设计次数,切实助力广大电子工程师规范设

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,获得良好质量、缩短生产周期、降低劳动成本及材料成本、减少重复设计次数,切实助力广大电子工程师规范设 -

天天讯息:数字化供应链金融“蓝海效应”凸显 京东科技服贸会展示产业金融全景能力 近年来,数字化供应链金融成为金融服务实体经济的重要手段,在帮助解决中小微企业融资难融资贵融资慢问题、促进产业供应链稳定发展上发...

天天讯息:数字化供应链金融“蓝海效应”凸显 京东科技服贸会展示产业金融全景能力 近年来,数字化供应链金融成为金融服务实体经济的重要手段,在帮助解决中小微企业融资难融资贵融资慢问题、促进产业供应链稳定发展上发... -

每日简讯:元旦结束送什么礼物好 元旦结束适合送什么礼物好 1、送杯子,元旦来到之后,天气越来越冷,喝一杯热水再好不过。与其天天嘴上说着“多喝热水”,不如送一款精美的杯子。每天敦促女友用自...

每日简讯:元旦结束送什么礼物好 元旦结束适合送什么礼物好 1、送杯子,元旦来到之后,天气越来越冷,喝一杯热水再好不过。与其天天嘴上说着“多喝热水”,不如送一款精美的杯子。每天敦促女友用自... -

埃克森美孚亮相2022第十届亚洲炼油和石化科技大会 聚焦炼化行业绿色转型 探索可持续发展新路径近日,2022第十届亚洲炼油和石化科技大会在浙江舟山举办。本次大会以转型升级与新能源发展 为

埃克森美孚亮相2022第十届亚洲炼油和石化科技大会 聚焦炼化行业绿色转型 探索可持续发展新路径近日,2022第十届亚洲炼油和石化科技大会在浙江舟山举办。本次大会以转型升级与新能源发展 为 -

全球热推荐:怎么判断干贝发霉 如何判断干贝发霉 1、看外表:首先要看外表有没有颜色变化。正常的、可食用的干贝是黄色的,又有时经过放置会呈深黄色,上面还会出现一层白霜,这都没有关...

全球热推荐:怎么判断干贝发霉 如何判断干贝发霉 1、看外表:首先要看外表有没有颜色变化。正常的、可食用的干贝是黄色的,又有时经过放置会呈深黄色,上面还会出现一层白霜,这都没有关... -

当前快播:中央编办:截至2022年6月底全国省市县三级中小学教职工编制已如期达标 教育部9月6日召开新闻发布会,介绍党的十八大以来教师队伍建设改革发展成就。中央编办四局副局长张文斌介绍十年来中小学教职工编制保障...

当前快播:中央编办:截至2022年6月底全国省市县三级中小学教职工编制已如期达标 教育部9月6日召开新闻发布会,介绍党的十八大以来教师队伍建设改革发展成就。中央编办四局副局长张文斌介绍十年来中小学教职工编制保障... -

每日速看!淮南八月十五哪些地方 淮南八月十五哪些地方好玩 1、报恩禅寺,报恩禅寺始建于唐朝时期,相传是由唐玄奘奉敕建造,现如今已是淮南主要的打卡点,寺庙共有三进,从南到北分别为山门、大雄...

每日速看!淮南八月十五哪些地方 淮南八月十五哪些地方好玩 1、报恩禅寺,报恩禅寺始建于唐朝时期,相传是由唐玄奘奉敕建造,现如今已是淮南主要的打卡点,寺庙共有三进,从南到北分别为山门、大雄... -

热点在线丨东平好玩的地方 东平好玩的地方是哪里 1、东平湖(梁山泊)风景区,位于山东省第二大淡水湖——八百里水泊,依群水域的东平湖西畔,依傍黄河,是国家旅游总局推出的“水浒”旅...

热点在线丨东平好玩的地方 东平好玩的地方是哪里 1、东平湖(梁山泊)风景区,位于山东省第二大淡水湖——八百里水泊,依群水域的东平湖西畔,依傍黄河,是国家旅游总局推出的“水浒”旅... -

每日快看:北京航天飞行控制中心在哪里?北京飞控中心单位级别是什么? 北京航天飞行控制中心(北京飞控中心单位级别)嫦娥四号自升空以来每一步动作都和她紧密相连——北京航天飞行控制中心这是一个什么样的...

每日快看:北京航天飞行控制中心在哪里?北京飞控中心单位级别是什么? 北京航天飞行控制中心(北京飞控中心单位级别)嫦娥四号自升空以来每一步动作都和她紧密相连——北京航天飞行控制中心这是一个什么样的... -

环球快消息!小泉孝太郎是谁?小泉孝太郎简介? 小泉孝太郎(小泉孝太郎简介)由小泉小太郎担任主演的东京台周五八点档《警视厅零系:生活安全科万能咨询室第四季》正火热上映(每周五2...

环球快消息!小泉孝太郎是谁?小泉孝太郎简介? 小泉孝太郎(小泉孝太郎简介)由小泉小太郎担任主演的东京台周五八点档《警视厅零系:生活安全科万能咨询室第四季》正火热上映(每周五2... -

每日看点!元旦礼物送女体育生什么好 元旦礼物送女体育生应该送什么好 1、健身装备,这是他们常常会用到的东西,而且对于他们来说还有不同的意义。2、护膝,这样不仅可以让他感觉到你很贴心,而且还可以更好...

每日看点!元旦礼物送女体育生什么好 元旦礼物送女体育生应该送什么好 1、健身装备,这是他们常常会用到的东西,而且对于他们来说还有不同的意义。2、护膝,这样不仅可以让他感觉到你很贴心,而且还可以更好... -

【快播报】大型运输机是干什么的?世界十大运输机排名? 大型运输机(世界十大运输机排名)该飞机是一款中型多用途战术运输机,由美国洛克希德·马丁公司制造生产。它是美军目前为止,最成功、...

【快播报】大型运输机是干什么的?世界十大运输机排名? 大型运输机(世界十大运输机排名)该飞机是一款中型多用途战术运输机,由美国洛克希德·马丁公司制造生产。它是美军目前为止,最成功、... -

今日快看!今日市场猪肉什么价?今日全国猪肉价格一览表? 关于今日市场猪肉什么价,今日肉价今日全国猪肉价格一览表的知识大

今日快看!今日市场猪肉什么价?今日全国猪肉价格一览表? 关于今日市场猪肉什么价,今日肉价今日全国猪肉价格一览表的知识大 -

资讯:940mx显卡怎么样?hd4000带得动的游戏有哪些? 940mx显卡怎么样(hd4000带得动的游戏)NVIDIA在2016年推出了采用帕斯卡架构的GTX1080、GX1070、GTX1060三款高端移动独立显卡,性能相较上一代同

资讯:940mx显卡怎么样?hd4000带得动的游戏有哪些? 940mx显卡怎么样(hd4000带得动的游戏)NVIDIA在2016年推出了采用帕斯卡架构的GTX1080、GX1070、GTX1060三款高端移动独立显卡,性能相较上一代同 -

天天即时看!聚丙烯价格多少一吨?聚丙烯最新价格? 聚丙烯价格多少一吨(聚丙烯最新价格)PP简评聚丙烯现货分析:PP现货价格偏弱整理,波动幅度在50-100元 吨。期货盘面震荡走势,现货市场气氛受期

天天即时看!聚丙烯价格多少一吨?聚丙烯最新价格? 聚丙烯价格多少一吨(聚丙烯最新价格)PP简评聚丙烯现货分析:PP现货价格偏弱整理,波动幅度在50-100元 吨。期货盘面震荡走势,现货市场气氛受期 -

环球热头条丨世界有多少个国家?按面积大小排序一览表? 世界有多少个国家(当今世界公认5大强国)世界上有200多个国家,我们中国是其中的一个国家。按面积大小排序国家面积1 俄罗斯——17075400...

环球热头条丨世界有多少个国家?按面积大小排序一览表? 世界有多少个国家(当今世界公认5大强国)世界上有200多个国家,我们中国是其中的一个国家。按面积大小排序国家面积1 俄罗斯——17075400... -

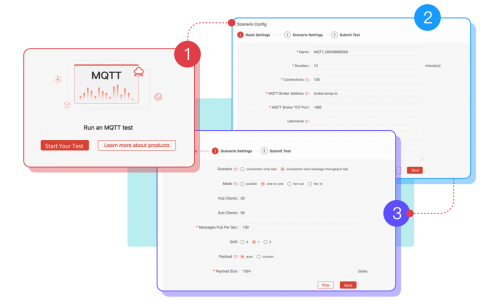

EMQ正式上线:全球首个物联网MQTT测试云服务 XMeter Cloud EMQ正式发布:全球首个物联网MQTT测试云服务 XMeter Cloud企业在物联网、车联网、工业互联网等关键业务场景,都需要进行全面的性能测试验证

EMQ正式上线:全球首个物联网MQTT测试云服务 XMeter Cloud EMQ正式发布:全球首个物联网MQTT测试云服务 XMeter Cloud企业在物联网、车联网、工业互联网等关键业务场景,都需要进行全面的性能测试验证 -

快看:西安高陵区开展第七个“中华慈善日”主题宣传活动 9月5日,在全国第七个“中华慈善日”当天,西安高陵区民政局携手区慈善会邀请高陵区医院、区中医院等多家医疗机构在县门街开展《慈善法...

快看:西安高陵区开展第七个“中华慈善日”主题宣传活动 9月5日,在全国第七个“中华慈善日”当天,西安高陵区民政局携手区慈善会邀请高陵区医院、区中医院等多家医疗机构在县门街开展《慈善法... -

每日快讯!“十三五”期间 河南每年投入近1亿元提升县级妇幼保健院能力 “十三五”期间,河南省妇幼健康工作亮点纷呈,下一步工作中,有哪些好的经验做法会被继续推广呢?9月6日,在河南省政府新闻办公室召开...

每日快讯!“十三五”期间 河南每年投入近1亿元提升县级妇幼保健院能力 “十三五”期间,河南省妇幼健康工作亮点纷呈,下一步工作中,有哪些好的经验做法会被继续推广呢?9月6日,在河南省政府新闻办公室召开... - 宝宝奶粉排行榜10强的佳贝艾特悦白,给宝宝更好的营养 近几年,随着消费者健康意识的提升,以温和营养为代名词的羊奶粉,受到了众多家长们的青睐。但随着新国标正式实施时间的临近,羊奶粉市场竞

-

当前视讯!2022年9月6日24时起国内成品油价格按机制上调 根据近期国际市场油价变化情况,按照现行成品油价格形成机制,自2022年9月6日24时起,国内汽、柴油价格(标准品,下同)每吨分别提高190元和185

当前视讯!2022年9月6日24时起国内成品油价格按机制上调 根据近期国际市场油价变化情况,按照现行成品油价格形成机制,自2022年9月6日24时起,国内汽、柴油价格(标准品,下同)每吨分别提高190元和185 -

热点!秋高气爽!9月辽宁气温偏低、降水减少 上一轮降水过后,辽宁大部分地区气温均有不同程度的下降。9月6日,记者从辽宁省气象台了解到,预计9月全省平均气温为17 3~18 2℃,除大连地区

热点!秋高气爽!9月辽宁气温偏低、降水减少 上一轮降水过后,辽宁大部分地区气温均有不同程度的下降。9月6日,记者从辽宁省气象台了解到,预计9月全省平均气温为17 3~18 2℃,除大连地区 -

环球观察:联想:捐赠 50 万元用于四川泸定抗震救灾

IT之家9月6日消息,联想公益基金会今日宣布,向中国乡村发展基金会捐赠人民币50万元,用于开展“泸定地震灾害救援”专项行动。IT之家了...

环球观察:联想:捐赠 50 万元用于四川泸定抗震救灾

IT之家9月6日消息,联想公益基金会今日宣布,向中国乡村发展基金会捐赠人民币50万元,用于开展“泸定地震灾害救援”专项行动。IT之家了... -

热文:江苏大丰港经济开发区:做优传统产业 做大新兴产业 近年来,江苏大丰港经济开发区紧紧锚定“千亿园区、亿吨大港、美丽港城”发展目标,充分发挥区位优势、资源优势、产业比较优势,着力强...

热文:江苏大丰港经济开发区:做优传统产业 做大新兴产业 近年来,江苏大丰港经济开发区紧紧锚定“千亿园区、亿吨大港、美丽港城”发展目标,充分发挥区位优势、资源优势、产业比较优势,着力强... -

高压锅里能放瓷碗吗 高压锅10分钟相当于炖多久? 高压锅里能放瓷碗吗?高压锅里可以放瓷碗。瓷碗烧制的温度需要达到1280℃到1400℃,因此瓷碗都是耐高温的,而高压锅里温度只有100℃左右,所

高压锅里能放瓷碗吗 高压锅10分钟相当于炖多久? 高压锅里能放瓷碗吗?高压锅里可以放瓷碗。瓷碗烧制的温度需要达到1280℃到1400℃,因此瓷碗都是耐高温的,而高压锅里温度只有100℃左右,所 -

76厘米的腰围是多少尺 裤子尺码对照如表一览 前腰围后腰围怎么量? 76厘米的腰围是多少尺?76厘米的腰围是2尺3。根据现代1尺等于33 33厘米,76÷33 33≈2 3,所以76厘米的腰围是2尺3。腰围尺寸乘以

76厘米的腰围是多少尺 裤子尺码对照如表一览 前腰围后腰围怎么量? 76厘米的腰围是多少尺?76厘米的腰围是2尺3。根据现代1尺等于33 33厘米,76÷33 33≈2 3,所以76厘米的腰围是2尺3。腰围尺寸乘以 -

理想汽车全栈自研技术有多牛?理想ONE和理想L9给你答案 如今,国内新能源汽车市场竞争激烈,各大汽车厂商也进入了拼技术、拼产品的白热化阶段。在此背景下,理想汽车专注技术研发,坚持自主创新,

理想汽车全栈自研技术有多牛?理想ONE和理想L9给你答案 如今,国内新能源汽车市场竞争激烈,各大汽车厂商也进入了拼技术、拼产品的白热化阶段。在此背景下,理想汽车专注技术研发,坚持自主创新, -

五粮液哪五种粮食 五粮液都是什么 5种粮食酿酒比例是多少? 五粮液哪五种粮食?五粮液的五种粮食分别为大米、小麦、糯米、玉米、高粱。五粮液,四川省宜宾市特产,中国国家地理标志产品。以五粮液为代

五粮液哪五种粮食 五粮液都是什么 5种粮食酿酒比例是多少? 五粮液哪五种粮食?五粮液的五种粮食分别为大米、小麦、糯米、玉米、高粱。五粮液,四川省宜宾市特产,中国国家地理标志产品。以五粮液为代 -

关注:泰山啤酒制造基地落户佛山 总投资4.5亿 记者9月4日从佛山市三水区政府获悉,佛山市重点项目----泰啤原浆啤酒制造项目,作为佛山市水都饮料食品基地南园引入的第一个饮料项目,计划总

关注:泰山啤酒制造基地落户佛山 总投资4.5亿 记者9月4日从佛山市三水区政府获悉,佛山市重点项目----泰啤原浆啤酒制造项目,作为佛山市水都饮料食品基地南园引入的第一个饮料项目,计划总 -

南岭在哪里属于哪个省 南岭和岭南的区别是什么? 南岭在哪个省?南岭在湖南、江西、广东、广西四省边境。南岭的具体范围:西起于广西桂林市东北部和东部(涉及越城岭、都庞岭),东到江西赣州

南岭在哪里属于哪个省 南岭和岭南的区别是什么? 南岭在哪个省?南岭在湖南、江西、广东、广西四省边境。南岭的具体范围:西起于广西桂林市东北部和东部(涉及越城岭、都庞岭),东到江西赣州 -

飞机一个人可以免费托运多少斤 不含托运费的飞机托运怎么收费? 飞机一个人可以免费托运多少斤?国内航班免费行李额:持成人票或儿童票的旅客,每位免费行李额(包括托运和自理行李)为:头等舱40公斤,公务

飞机一个人可以免费托运多少斤 不含托运费的飞机托运怎么收费? 飞机一个人可以免费托运多少斤?国内航班免费行李额:持成人票或儿童票的旅客,每位免费行李额(包括托运和自理行李)为:头等舱40公斤,公务 -

抖音忘记青少年模式密码怎么办 忘记密码有哪些方法找回? 抖音青少年模式密码忘记可以使用申述重置操作完成退出操作。1、解锁手机,打开【抖音】软件;2、跳转页面点击进入屏幕右下角的【我】;3、点

抖音忘记青少年模式密码怎么办 忘记密码有哪些方法找回? 抖音青少年模式密码忘记可以使用申述重置操作完成退出操作。1、解锁手机,打开【抖音】软件;2、跳转页面点击进入屏幕右下角的【我】;3、点 -

快手点赞能赚钱吗 怎么增加点赞量 快手怎么查看收入明细? 想要做好快手的点赞工作,那自然也需要先去了解一下快手点赞到底是否能够赚钱?那么快手怎么增加点赞量?下面给大家讲述一下。快手获得的点赞

快手点赞能赚钱吗 怎么增加点赞量 快手怎么查看收入明细? 想要做好快手的点赞工作,那自然也需要先去了解一下快手点赞到底是否能够赚钱?那么快手怎么增加点赞量?下面给大家讲述一下。快手获得的点赞 -

抖音代运营大概多少钱一个月 新手运营从哪开始学有什么技巧? 随着互联网的发展,抖音已经发展成了国内最受欢迎的短视频平台之一,有非常多的商家入驻了抖音,但由于抖音的玩法过于复杂,那么抖音代运营

抖音代运营大概多少钱一个月 新手运营从哪开始学有什么技巧? 随着互联网的发展,抖音已经发展成了国内最受欢迎的短视频平台之一,有非常多的商家入驻了抖音,但由于抖音的玩法过于复杂,那么抖音代运营 -

花呗如何提高额度 怎么用花呗给个人转账 转账的方法有什么? 手机支付在当下已经很普遍了,大多数人在消费的时候都会选择这一支付方式, 既方便又快捷。而作为支付宝旗下非常火爆的芝麻信用贷款,花呗

花呗如何提高额度 怎么用花呗给个人转账 转账的方法有什么? 手机支付在当下已经很普遍了,大多数人在消费的时候都会选择这一支付方式, 既方便又快捷。而作为支付宝旗下非常火爆的芝麻信用贷款,花呗 -

【独家焦点】泰州观察:把握省运契机 幸福城激扬“新”活力 8月28日开幕式上10秒倒计时用10笔写出“泰”字的精彩创意还在被热议,转眼9月5日江苏省第二十届运动会已在泰州闭幕。因一场省运会,一个...

【独家焦点】泰州观察:把握省运契机 幸福城激扬“新”活力 8月28日开幕式上10秒倒计时用10笔写出“泰”字的精彩创意还在被热议,转眼9月5日江苏省第二十届运动会已在泰州闭幕。因一场省运会,一个... -

天天快播:全球最新独角兽排行:抖音缩水万亿,纽约超北京,大疆不及小红书 近日,胡润研究院发布了《2022年中全球独角兽榜》,亮点颇多。简单一提,独角兽其实是西方神话中的一种高贵生物,而独角兽公司一般指估值在10

天天快播:全球最新独角兽排行:抖音缩水万亿,纽约超北京,大疆不及小红书 近日,胡润研究院发布了《2022年中全球独角兽榜》,亮点颇多。简单一提,独角兽其实是西方神话中的一种高贵生物,而独角兽公司一般指估值在10 -

每日时讯!科威尔智能制造装备产业园落户合肥 9月6日消息,科威尔(688551 SH)公告,为增强公司整体产业配套能力,完善公司产业布局,公司拟于合肥高新区燕子河路与天堂寨路交口西北角投资建

每日时讯!科威尔智能制造装备产业园落户合肥 9月6日消息,科威尔(688551 SH)公告,为增强公司整体产业配套能力,完善公司产业布局,公司拟于合肥高新区燕子河路与天堂寨路交口西北角投资建 -

热推荐:重磅发布!2022中国企业500强出炉 今天(6日),中国企业联合会在京发布了“2022中国企业500强”榜单。这是中国企联连续第21次向社会发布该榜单。榜单显示,2022中国企业5...

热推荐:重磅发布!2022中国企业500强出炉 今天(6日),中国企业联合会在京发布了“2022中国企业500强”榜单。这是中国企联连续第21次向社会发布该榜单。榜单显示,2022中国企业5... -

全球快资讯:常熟市支塘镇开展夏季高温期间安全大检查 夏季历来是生产安全事故的易发多发期,给安全生产监管带来了严峻考验。连日来,江苏省苏州市常熟市支塘镇紧密结合安全生产专项整治、重...

全球快资讯:常熟市支塘镇开展夏季高温期间安全大检查 夏季历来是生产安全事故的易发多发期,给安全生产监管带来了严峻考验。连日来,江苏省苏州市常熟市支塘镇紧密结合安全生产专项整治、重... -

借记卡是信用卡吗 借记卡和信用卡的区别在哪里? 借记卡是指发卡银行向持卡人签发的,没有信用额度但是持卡人可以先存款后使用的银行卡。那么,你知道借记卡是信用卡吗?和信用卡有什么区别

借记卡是信用卡吗 借记卡和信用卡的区别在哪里? 借记卡是指发卡银行向持卡人签发的,没有信用额度但是持卡人可以先存款后使用的银行卡。那么,你知道借记卡是信用卡吗?和信用卡有什么区别 -

【全球时快讯】盐城大丰新团村乡村振兴“加速跑” 近年来,江苏省盐城市大丰区大中街道新团村坚持党建引领,深入践行“两山”理念,全村环境清爽整洁,绿化占有率达34 7%,无害化厕所入...

【全球时快讯】盐城大丰新团村乡村振兴“加速跑” 近年来,江苏省盐城市大丰区大中街道新团村坚持党建引领,深入践行“两山”理念,全村环境清爽整洁,绿化占有率达34 7%,无害化厕所入... -

社保断缴会重新累计吗 社保断断续续累计15年有用吗? 社保与我们生活息息相关,是个人工作生活中的基本保障,通过缴纳社会保险费,个人可以享受基本社保权益,社保累计缴纳15年退休后还可以享受

社保断缴会重新累计吗 社保断断续续累计15年有用吗? 社保与我们生活息息相关,是个人工作生活中的基本保障,通过缴纳社会保险费,个人可以享受基本社保权益,社保累计缴纳15年退休后还可以享受 -

世界快播:一年跑出8家独角兽,资本在赌这个赛道能赢 风险投资人对AI概念投资减速后,开始着力寻找那些直接展示AI能力的机器人公司——不用太高级的AI智能,「被买单、能商用」成为VC投资对...

世界快播:一年跑出8家独角兽,资本在赌这个赛道能赢 风险投资人对AI概念投资减速后,开始着力寻找那些直接展示AI能力的机器人公司——不用太高级的AI智能,「被买单、能商用」成为VC投资对... -

今日热门!工行南京中大街支行:银行服务无小事 兑换零钱暖人心 八月下旬,酷暑难耐,一位大哥拄着拐杖,背着硕大的双肩包,艰难地走进了工行南京中大街支行,在柜员的热心询问下,才知道他是想来办理...

今日热门!工行南京中大街支行:银行服务无小事 兑换零钱暖人心 八月下旬,酷暑难耐,一位大哥拄着拐杖,背着硕大的双肩包,艰难地走进了工行南京中大街支行,在柜员的热心询问下,才知道他是想来办理... -

【环球速看料】返校季买它,学习游戏两不误!

金秋9月就这么来了,又是一年返校季,如何挑选一款合适的笔记本,为即将到来的校园生活保驾护航呢?联想拯救者R9000X2022如果你是忠实的AMD拥趸

【环球速看料】返校季买它,学习游戏两不误!

金秋9月就这么来了,又是一年返校季,如何挑选一款合适的笔记本,为即将到来的校园生活保驾护航呢?联想拯救者R9000X2022如果你是忠实的AMD拥趸 -

学平险报销时间限制是多久 学平险报销范围有哪些? 学平险全称叫做中小学生平安保险,它属于人身意外伤害保险的一种,学平险保费便宜,而且保障范围也比较广,比较适合学生投保,而学平险报销

学平险报销时间限制是多久 学平险报销范围有哪些? 学平险全称叫做中小学生平安保险,它属于人身意外伤害保险的一种,学平险保费便宜,而且保障范围也比较广,比较适合学生投保,而学平险报销 -

世界新资讯:甘孜泸定县地震 四川省总工会拨付专项救灾资金300万 9月5日12时52分,四川省甘孜州泸定县磨西镇发生6 8级地震。当晚,四川省总工会紧急向甘孜州总工会安排专项救灾补助资金200万元、向雅安市总工

世界新资讯:甘孜泸定县地震 四川省总工会拨付专项救灾资金300万 9月5日12时52分,四川省甘孜州泸定县磨西镇发生6 8级地震。当晚,四川省总工会紧急向甘孜州总工会安排专项救灾补助资金200万元、向雅安市总工

热门资讯

-

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,...

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,... -

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,...

星城长沙|华秋携手凡亿成功举办电子设计与制造技术研讨会! 为提高产品的可制造性、高可靠性,... -

雀巢普瑞纳线上发布会9月8日举行,业内首创全新营养理念即将重磅发布 快速增长的产业规模和不断变化的市...

雀巢普瑞纳线上发布会9月8日举行,业内首创全新营养理念即将重磅发布 快速增长的产业规模和不断变化的市... -

火山引擎数智平台VeDI发布,字节跳动罗旋谈企业数据实践 9月2日,火山引擎V-Tech数据智能科...

火山引擎数智平台VeDI发布,字节跳动罗旋谈企业数据实践 9月2日,火山引擎V-Tech数据智能科...

观察

图片新闻

-

新城控股“住宅+商业”双轮驱动 筑牢地产行业基本盘 房地产业持续探底,而优质房企则以...

新城控股“住宅+商业”双轮驱动 筑牢地产行业基本盘 房地产业持续探底,而优质房企则以... -

政策持续释放积极信号 商业银行2022年上半年净利增速放缓 2022年上半年很不易,在内外部困难...

政策持续释放积极信号 商业银行2022年上半年净利增速放缓 2022年上半年很不易,在内外部困难... -

秋天的水果上新了!一颗石榴15元一斤 价格涨3倍 正值初秋,夏天的桃子、葡萄似乎快...

秋天的水果上新了!一颗石榴15元一斤 价格涨3倍 正值初秋,夏天的桃子、葡萄似乎快... -

株洲启动机关事业单位退休人员养老保险待遇领取资格认证工作 记者昨从市社会保险服务中心获悉,...

株洲启动机关事业单位退休人员养老保险待遇领取资格认证工作 记者昨从市社会保险服务中心获悉,...

精彩新闻

-

雀巢普瑞纳线上发布会9月8日举行,业内首创全新营养理念即将重磅发布 快速增长的产业规模和不断变化的市...

雀巢普瑞纳线上发布会9月8日举行,业内首创全新营养理念即将重磅发布 快速增长的产业规模和不断变化的市... -

2022(首届)农村能源发展大会在北京隆重召开 2022年8月11日,由国家能源局新能...

2022(首届)农村能源发展大会在北京隆重召开 2022年8月11日,由国家能源局新能... -

新债什么时候上市 新债一般几天上市 打新债能赚钱吗? 新债指的是上市公司发行的可转债,...

新债什么时候上市 新债一般几天上市 打新债能赚钱吗? 新债指的是上市公司发行的可转债,... -

可转债权限开通条件是什么 可转债申购规则如何? 投资可转债的方式有两种,一种持有...

可转债权限开通条件是什么 可转债申购规则如何? 投资可转债的方式有两种,一种持有... -

火山引擎数智平台VeDI发布,字节跳动罗旋谈企业数据实践 9月2日,火山引擎V-Tech数据智能科...

火山引擎数智平台VeDI发布,字节跳动罗旋谈企业数据实践 9月2日,火山引擎V-Tech数据智能科... -

伢典医生漱口水好用吗?值得去购买吗? 现在漱口水用的人越来越多,市面上...

伢典医生漱口水好用吗?值得去购买吗? 现在漱口水用的人越来越多,市面上... -

助力学生创业 校园云在校园 创业是时代的主旋律,大学生是创业...

助力学生创业 校园云在校园 创业是时代的主旋律,大学生是创业... -

雀巢普瑞纳线上发布会9月8日举行,业内首创全新营养理念即将重磅发布 快速增长的产业规模和不断变化的市...

雀巢普瑞纳线上发布会9月8日举行,业内首创全新营养理念即将重磅发布 快速增长的产业规模和不断变化的市... -

空间大到你能随意“辗转腾挪”,瑞虎7 PLUS掌握了流量密码 现如今,对很多还未购房的人来说,...

空间大到你能随意“辗转腾挪”,瑞虎7 PLUS掌握了流量密码 现如今,对很多还未购房的人来说,... -

快手小店每个月会扣钱吗 快手小店卖家怎么看交易记录? 商家在开通快手小店的时候,需要缴...

快手小店每个月会扣钱吗 快手小店卖家怎么看交易记录? 商家在开通快手小店的时候,需要缴... -

抖音橱窗带货需要交钱吗 入驻抖音小店要多少钱? 想要在抖音上带货,可以开通抖音橱...

抖音橱窗带货需要交钱吗 入驻抖音小店要多少钱? 想要在抖音上带货,可以开通抖音橱... -

抖音如何养号快速涨粉 新手怎么把抖音做起来? 抖音账号要做起来,首先要增长抖音...

抖音如何养号快速涨粉 新手怎么把抖音做起来? 抖音账号要做起来,首先要增长抖音... -

人民币汇率逼近7元大关 央行下调外汇存款准备金率 人民币汇率逼近7元大关,央行出手...

人民币汇率逼近7元大关 央行下调外汇存款准备金率 人民币汇率逼近7元大关,央行出手... -

534家公司前十大流通股股东出现险资重仓持有银行股 随着上市公司2022年中报陆续披露,...

534家公司前十大流通股股东出现险资重仓持有银行股 随着上市公司2022年中报陆续披露,... -

银杏产地在哪里 中国五大银杏树分别在哪里? 相信大家对于银杏都不陌生吧,一到...

银杏产地在哪里 中国五大银杏树分别在哪里? 相信大家对于银杏都不陌生吧,一到... -

菜鸟驿站月收入多少钱 开快递公司需要什么条件? 菜鸟驿站月收入多少钱?菜鸟驿站看...

菜鸟驿站月收入多少钱 开快递公司需要什么条件? 菜鸟驿站月收入多少钱?菜鸟驿站看... -

中秋节旅游去哪里好玩 成都旅游攻略 景点必去的有哪些? 中秋节旅游去哪里好玩(中秋节去哪...

中秋节旅游去哪里好玩 成都旅游攻略 景点必去的有哪些? 中秋节旅游去哪里好玩(中秋节去哪... -

八月十五有啥好玩的地方 开封有什么好玩的地方? 八月十五有啥好玩的地方 八月十五...

八月十五有啥好玩的地方 开封有什么好玩的地方? 八月十五有啥好玩的地方 八月十五... -

十一”期间部分郊区酒店上涨超千元 热门民宿小院售罄 距离十一黄金周不到一个月,本地游...

十一”期间部分郊区酒店上涨超千元 热门民宿小院售罄 距离十一黄金周不到一个月,本地游... -

什么情况银行卡只能进不能出 转账频繁被冻结多久解除? 银行卡只能进不能出指的是可以进账...

什么情况银行卡只能进不能出 转账频繁被冻结多久解除? 银行卡只能进不能出指的是可以进账... -

百万医疗险和重疾险有冲突吗 买重疾险的最佳年龄是什么时候? 百万医疗险和重疾险都是属于医疗险...

百万医疗险和重疾险有冲突吗 买重疾险的最佳年龄是什么时候? 百万医疗险和重疾险都是属于医疗险... -

重疾险理赔要调查哪些 不同公司的重疾险可以重复理赔吗? 重疾险顾名思义是指保障重大疾病的...

重疾险理赔要调查哪些 不同公司的重疾险可以重复理赔吗? 重疾险顾名思义是指保障重大疾病的... -

零存整取和整存整取的区别是什么 整存整取没到期能取吗? 银行存款分为很多类型,最常见的就...

零存整取和整存整取的区别是什么 整存整取没到期能取吗? 银行存款分为很多类型,最常见的就... -

推动行业规范化发展 演员薪酬支付争议如何化解? 影视行业限薪令自发布以来,在规范...

推动行业规范化发展 演员薪酬支付争议如何化解? 影视行业限薪令自发布以来,在规范... -

2025年每公里成本降至1元!曹操出行与智能驾驶中心启动合作 随着出行市场竞争进入红海区,各企...

2025年每公里成本降至1元!曹操出行与智能驾驶中心启动合作 随着出行市场竞争进入红海区,各企... -

北京文旅新地标:北京环球度假区一周年推出优惠套餐 作为北京文旅新地标的北京环球度假...

北京文旅新地标:北京环球度假区一周年推出优惠套餐 作为北京文旅新地标的北京环球度假... -

迪安诊断亮相2022年中国国际服务贸易交易会 8月31日至9月5日,迪安诊断首次受...

迪安诊断亮相2022年中国国际服务贸易交易会 8月31日至9月5日,迪安诊断首次受... -

全球品质的“聪明”座驾长什么样?瑞虎5x PLUS给你答案 随着汽车产业从机械制造到智能制造...

全球品质的“聪明”座驾长什么样?瑞虎5x PLUS给你答案 随着汽车产业从机械制造到智能制造... -

227万人在线云游中国酱酒基酒大厂,第九届潭酒真年份调酒节圆满落幕! 9月3日,由中国酒业协会指导,潭酒...

227万人在线云游中国酱酒基酒大厂,第九届潭酒真年份调酒节圆满落幕! 9月3日,由中国酒业协会指导,潭酒... - 郑明明现代美妆开创者--高效护肤让美丽不断进阶 功效化、个性化、精准化等又无一不...

-

曲靖哪个医院看男科看的好 曲靖九洲医院开展男性科(包皮、早...

曲靖哪个医院看男科看的好 曲靖九洲医院开展男性科(包皮、早... -

《爱情发生在三天后》收官:探寻爱情本质 引两岸热议 9月3日,由时创影业股份有限公司制...

《爱情发生在三天后》收官:探寻爱情本质 引两岸热议 9月3日,由时创影业股份有限公司制... -

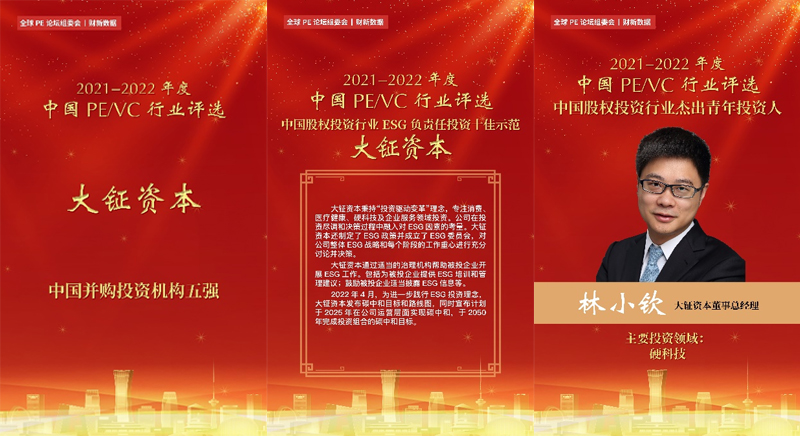

大钲资本获评中国并购投资机构五强及ESG负责任投资十佳示范 2022年9月4日,2021-2022年度中国PE...

大钲资本获评中国并购投资机构五强及ESG负责任投资十佳示范 2022年9月4日,2021-2022年度中国PE... -

环球观天下!四川泸定6.8级地震造成石棉县28人遇难 四川泸定发生6 8级地震,截至9月6...

环球观天下!四川泸定6.8级地震造成石棉县28人遇难 四川泸定发生6 8级地震,截至9月6... -

“稳健派”的逆市提升:越秀地产中期业绩获多家知名券商肯定 2022年8月18日,越秀地产发布2022...

“稳健派”的逆市提升:越秀地产中期业绩获多家知名券商肯定 2022年8月18日,越秀地产发布2022... -

天天新消息丨东久新经济REIT:深究长三角核心区厂房资产价值 9月1日,“国泰君安东久新经济产业...

天天新消息丨东久新经济REIT:深究长三角核心区厂房资产价值 9月1日,“国泰君安东久新经济产业... -

全球微动态丨猪周期出现新变化 价格波动总体收窄,是新一轮猪周期...

全球微动态丨猪周期出现新变化 价格波动总体收窄,是新一轮猪周期... -

世界观热点:水利部:秋季长江中下游旱情预计将持续发展 水利部5日发布汛旱情通报,秋季长...

世界观热点:水利部:秋季长江中下游旱情预计将持续发展 水利部5日发布汛旱情通报,秋季长... -

今日快看!玉凰生态拿地,南海映月湖片区将再添科创企业总部 9月2日,佛山市玉凰生态环境科技有...

今日快看!玉凰生态拿地,南海映月湖片区将再添科创企业总部 9月2日,佛山市玉凰生态环境科技有... -

蒙牛总裁卢敏放:产业共兴,打造奶酪黄金时代 9月5日,第十三届中国奶业大会在山...

蒙牛总裁卢敏放:产业共兴,打造奶酪黄金时代 9月5日,第十三届中国奶业大会在山... -

全球热头条丨宁德时代匈牙利工厂启动 9月5日,宁德时代与匈牙利德布勒森...

全球热头条丨宁德时代匈牙利工厂启动 9月5日,宁德时代与匈牙利德布勒森... -

焦点热门:郑州地铁1号线打造“敬老候车区” 老年乘客等地铁累了,坐下来歇歇脚...

焦点热门:郑州地铁1号线打造“敬老候车区” 老年乘客等地铁累了,坐下来歇歇脚... -

世界看点:联合会员大促开启:京东 PLUS + 爱奇艺年卡 = 148 元

京东PLUS(原价299元 年)+爱奇艺...

世界看点:联合会员大促开启:京东 PLUS + 爱奇艺年卡 = 148 元

京东PLUS(原价299元 年)+爱奇艺... -

世界实时:宁德时代向甘孜捐款 500 万元,助力地震灾后恢复重建工作

IT之家9月6日消息,9月5日,四川省...

世界实时:宁德时代向甘孜捐款 500 万元,助力地震灾后恢复重建工作

IT之家9月6日消息,9月5日,四川省... -

“世界小姐”秦泽文惹非议 女性"平权”何以破解 近日,世界小姐秦泽文事件引爆热搜...

“世界小姐”秦泽文惹非议 女性"平权”何以破解 近日,世界小姐秦泽文事件引爆热搜... -

网售处方药新规出台 2022年12月1日起施行 事件:9月1日,国家市场监督管理总...

网售处方药新规出台 2022年12月1日起施行 事件:9月1日,国家市场监督管理总... -

2022年暑期档票房超91亿元 《独行月球》成为冠军 据灯塔专业版数据,截至8月31日20...

2022年暑期档票房超91亿元 《独行月球》成为冠军 据灯塔专业版数据,截至8月31日20... -

5家医药公司研发费用突破10亿元 两大赛道增速居前 截至9月1日,A股457家医药生物企业...

5家医药公司研发费用突破10亿元 两大赛道增速居前 截至9月1日,A股457家医药生物企业... -

最近一个月2061只个股获机构“买入”或“增持”看好评级 9月份的两个交易日里,A股三大指数...

最近一个月2061只个股获机构“买入”或“增持”看好评级 9月份的两个交易日里,A股三大指数... -

上半年9家休闲食品行业上市公司营收净利双增长 占比45% 同花顺iFinD数据显示,A股20家休闲...

上半年9家休闲食品行业上市公司营收净利双增长 占比45% 同花顺iFinD数据显示,A股20家休闲...