产品转型或带来行业快速增长新引擎 保险股获多家券商机构看好

7月底,预定利率如期下调,人身险行业也基本完成产品调整。进入8月后,业内外普遍开始探讨,保险业是否将迎来动能转换?板块后续走势又将如何?近日,多家券商机构发布研报,共话行业新趋势。

(资料图)

(资料图)

事实上,在今年二季度行业预定利率下调前夕,不少业内外人士纷纷思考行业未来出路何在,但从目前来看,储蓄需求潜力仍旧巨大,需求决定了储蓄型保险产品仍有广阔的市场空间。

一方面,从2022年9月以来,存款利率出现两次普调,银行理财净值大幅波动,新发基金持续遇冷,叠加居民风险偏好持续下行,保险产品“刚兑保本+长期稳定收益+潜在分红收益增强”的相对优势仍旧明显存在。

另一方面,业内人士普遍认为,虽然监管下调了增额终身寿等传统寿险的预定利率,但市场上以高客为主的类固收资产配置需求没有消失。中信证券分析师表示,“在资管新规实施之后、风险资产回报下降、利率走低等因素共同作用下,类固收资产的供需错配更加严重。除了存量资产再配置需求,还有每年M2约等于名义GDP增速的新增财富配置需求,预计类固收产品的供需缺口将长期存在,市场潜力巨大。”且今年二季度,寿险产品预定利率下调的预期,使得居民保险配置意愿提前释放,市场仍将具备较强的增长引擎。

那么何以满足这样的市场需求呢?在低利率环境下,被寄以厚望的便是以分红和万能为代表的新型储蓄型保险产品。根据各公司公布的产品资料,目前主流的分红险保底利率2%-2.5%,整体分红利率在3.5%-4.5%区间,在低风险金融产品中具有收益率优势。

当然,这种收益优势得益于保险资金特有的中长期属性。分析人士表示,短期看,保险公司可以继续配置中长期国债和地方政府债、高股息蓝筹股、基础设施相关的另类资产等资产,满足收益率要求;从长期看,即使投资收益率逐步下降,保险公司也可以继续发挥长期资金优势,通过跨周期多品种配置,在资金池滚动运作下,保持分红利率相对于低风险金融产品的相对优势。

“我们认为以分红险为主的寿险新单保费、新业务价值中长期增速有望维持快于M2增速,从未来5-10年角度看,预计寿险行业资产仍然有翻倍空间。”业内人士直言。

行业在需求侧与供给侧的双重优势为保险板块的估值复苏也铺垫了坚实基础。中信证券分析师谈到,保险股具备负债端持续的需求增长、分红险较为确定的利润率、资产端股票牛市的机遇,建议均衡配置保险板块,维持行业“强于大市”评级。

此外,保险股自身拥有良好基本面、强劲增长潜力、高分红与低估值的特点,也是吸引投资者的原因,比如中国平安(SH:601318)、中国太保(SH:601601)、新华保险(SH:601336)、阳光保险(HK:06963)等,正是在成长性与价值性方面具备优势。

鉴于8月还将迎来上市险企中报季,分析人士对保险股的信心也得到了提振。长城证券分析师表示,“预计寿险中报超预期,叠加城中村改造效应,目前板块估值极具性价比,看好板块布局机会。”

东吴证券分析师补充谈到,当前市场信心在政治局会议召开后明显恢复,作为顺周期,保险板块充分受益于长端利率向上+权益市场回暖+地产政策缓释。

标签:

-

产品转型或带来行业快速增长新引擎 保险股获多家券商机构看好 7月底,预定利率如期下调,人身险行业也基本完成产品调整。进入8月后,

产品转型或带来行业快速增长新引擎 保险股获多家券商机构看好 7月底,预定利率如期下调,人身险行业也基本完成产品调整。进入8月后, -

国家安全机关近期破获美中情局间谍案 00:10近期,国家安全机关破获一起美国中央情报局间谍案。犯罪嫌疑人曾

国家安全机关近期破获美中情局间谍案 00:10近期,国家安全机关破获一起美国中央情报局间谍案。犯罪嫌疑人曾 -

这是智能投影仪的终结吗小米不是市场领导者并且正在节节败退 如果您最近考虑过购买电视,我相信您也曾想过购买投影仪。这项技术确实

这是智能投影仪的终结吗小米不是市场领导者并且正在节节败退 如果您最近考虑过购买电视,我相信您也曾想过购买投影仪。这项技术确实 -

2023年8月11日山东省滑石粉价格最新行情预测 中国报告大厅2023年8月11日山东省滑石粉价格最新走势监测显示:河南赛

2023年8月11日山东省滑石粉价格最新行情预测 中国报告大厅2023年8月11日山东省滑石粉价格最新走势监测显示:河南赛 -

今天北京迎明显降雨局地暴雨伴有雷电 房山门头沟仍需警惕地质灾害 中国天气网讯今天(8月11日),北京将有明显降雨过程,最高气温31℃,午

今天北京迎明显降雨局地暴雨伴有雷电 房山门头沟仍需警惕地质灾害 中国天气网讯今天(8月11日),北京将有明显降雨过程,最高气温31℃,午 -

旅发局:月访港旅客人次约358万,内地客近297万 香港旅游发展局今日(8月11日)公布,7月初步访港旅客数字为约360万人

旅发局:月访港旅客人次约358万,内地客近297万 香港旅游发展局今日(8月11日)公布,7月初步访港旅客数字为约360万人

-

产品转型或带来行业快速增长新引擎 保险股获多家券商机构看好 7月底,预定利率如期下调,人身险行业也基本完成产品调整。进入8月后,

产品转型或带来行业快速增长新引擎 保险股获多家券商机构看好 7月底,预定利率如期下调,人身险行业也基本完成产品调整。进入8月后, -

国家安全机关近期破获美中情局间谍案 00:10近期,国家安全机关破获一起美国中央情报局间谍案。犯罪嫌疑人曾

国家安全机关近期破获美中情局间谍案 00:10近期,国家安全机关破获一起美国中央情报局间谍案。犯罪嫌疑人曾 -

2023年国际潜水小姐大赛中国区线上新闻发布会正式举行! 8月11日,2023国际潜水小姐大赛中国区线上新闻发布会正式举行。本届

2023年国际潜水小姐大赛中国区线上新闻发布会正式举行! 8月11日,2023国际潜水小姐大赛中国区线上新闻发布会正式举行。本届 -

安华农险三家股东拟退出:第一大股东融捷集团接盘,持股将超32% 安华农险三家股东拟退出。8月11日,安华农业保险股份有限公司(下称安

安华农险三家股东拟退出:第一大股东融捷集团接盘,持股将超32% 安华农险三家股东拟退出。8月11日,安华农业保险股份有限公司(下称安 -

中国驻蒙古使馆提醒注意防范鼠疫疫情 8月8日,蒙古国人畜共患病国家研究中心发布公告称在乌兰巴托确诊一例人

中国驻蒙古使馆提醒注意防范鼠疫疫情 8月8日,蒙古国人畜共患病国家研究中心发布公告称在乌兰巴托确诊一例人 -

为乡村振兴贡献青春志愿力量 2023年广东高校毕业生志愿服务河源乡村振兴行动志愿... 8月11日,我市举行2023年广东高校毕业生志愿服务河源乡村振兴行动志愿

为乡村振兴贡献青春志愿力量 2023年广东高校毕业生志愿服务河源乡村振兴行动志愿... 8月11日,我市举行2023年广东高校毕业生志愿服务河源乡村振兴行动志愿 -

架设大运会国际沟通桥梁,科锐国际成就代表团完美赛事体验 8月8日,第31届世界大学生夏季运动会(以下简称“成都大运会”)在

架设大运会国际沟通桥梁,科锐国际成就代表团完美赛事体验 8月8日,第31届世界大学生夏季运动会(以下简称“成都大运会”)在 -

举办六大类活动 贵阳贵安推进网络文明建设 8月10日,由贵州省委网信办指导,贵阳市委宣传部、市委网信办主办的贵

举办六大类活动 贵阳贵安推进网络文明建设 8月10日,由贵州省委网信办指导,贵阳市委宣传部、市委网信办主办的贵 -

阿鲁科尔沁旗:全力擦亮三级政务服务体系建设“金字招牌” 近年来,内蒙古赤峰市阿鲁科尔沁旗新民乡政务服务工作坚持以党建为引领

阿鲁科尔沁旗:全力擦亮三级政务服务体系建设“金字招牌” 近年来,内蒙古赤峰市阿鲁科尔沁旗新民乡政务服务工作坚持以党建为引领 -

南阳市西峡县五里桥镇稻田村:山水灵秀 稻禾青悠 8月8日,俯瞰西峡县五里桥镇稻田村,笔直的村道直通山坳,梯田的禾苗随

南阳市西峡县五里桥镇稻田村:山水灵秀 稻禾青悠 8月8日,俯瞰西峡县五里桥镇稻田村,笔直的村道直通山坳,梯田的禾苗随 -

招商人的上半年,招商人的下半年 上半年,民营企业投资变得更谨慎了。2023年1-6月,全国固定资产投资同

招商人的上半年,招商人的下半年 上半年,民营企业投资变得更谨慎了。2023年1-6月,全国固定资产投资同 -

告别过去,马斯克拍卖推特相关物品:旧Logo灯牌、办公桌椅等

IT之家8月11日消息,Twitter已正式更名为X,马斯克正在举办一场大型旧

告别过去,马斯克拍卖推特相关物品:旧Logo灯牌、办公桌椅等

IT之家8月11日消息,Twitter已正式更名为X,马斯克正在举办一场大型旧 -

小米米家空调巨省电 2 匹上架,首发 2699 元

IT之家8月11日消息,小米米家空调巨省电2匹今日上架开启预售,首发价26

小米米家空调巨省电 2 匹上架,首发 2699 元

IT之家8月11日消息,小米米家空调巨省电2匹今日上架开启预售,首发价26 -

“萌妺+喵咪”休闲冒险游戏《美希与猫之岛》明年登录 Steam

IT之家8月11日消息,发行商Flyhighworks今日公布了“以猫咪为主题”的

“萌妺+喵咪”休闲冒险游戏《美希与猫之岛》明年登录 Steam

IT之家8月11日消息,发行商Flyhighworks今日公布了“以猫咪为主题”的 -

潜行策略游戏《影子诡局:被诅咒的海盗》Demo上线Steam

IT之家8月11日消息,潜行策略游戏《影子诡局:被诅咒的海盗》Demo上线S

潜行策略游戏《影子诡局:被诅咒的海盗》Demo上线Steam

IT之家8月11日消息,潜行策略游戏《影子诡局:被诅咒的海盗》Demo上线S -

费米实验室科研团队发现更多间接证据,证明存在第五自然力

IT之家8月11日消息,费米实验室的科学团队近日表示,发现了更充足的间

费米实验室科研团队发现更多间接证据,证明存在第五自然力

IT之家8月11日消息,费米实验室的科学团队近日表示,发现了更充足的间 -

这是智能投影仪的终结吗小米不是市场领导者并且正在节节败退 如果您最近考虑过购买电视,我相信您也曾想过购买投影仪。这项技术确实

这是智能投影仪的终结吗小米不是市场领导者并且正在节节败退 如果您最近考虑过购买电视,我相信您也曾想过购买投影仪。这项技术确实 -

这年头谁还买油车?中国核心城市加油站数量供给过剩 网友喊话多点充电桩 这年头谁还买油车?中国核心城市加油站数量供给过剩网友喊话多点充电桩

这年头谁还买油车?中国核心城市加油站数量供给过剩 网友喊话多点充电桩 这年头谁还买油车?中国核心城市加油站数量供给过剩网友喊话多点充电桩 -

Redmi K60至尊版支持IP68:米粉集体感到意外 8月11日消息,小米集团卢伟冰宣布,RedmiK60至尊版支持IP68级防尘防水

Redmi K60至尊版支持IP68:米粉集体感到意外 8月11日消息,小米集团卢伟冰宣布,RedmiK60至尊版支持IP68级防尘防水 -

首车硬派越野!比亚迪方程豹品牌暨技术发布会定档8月16日 首车硬派越野!比亚迪方程豹品牌暨技术发布会定档8月16日

首车硬派越野!比亚迪方程豹品牌暨技术发布会定档8月16日 首车硬派越野!比亚迪方程豹品牌暨技术发布会定档8月16日 -

苹果手伸太长车企不干了?通用汽车:逐步淘汰CarPlay 苹果手伸太长车企不干了?通用汽车:逐步淘汰CarPlay

苹果手伸太长车企不干了?通用汽车:逐步淘汰CarPlay 苹果手伸太长车企不干了?通用汽车:逐步淘汰CarPlay -

响尾蛇的毒性怎么样,有哪些价值? 响尾蛇是蛇类中的一个属,包含多个品种,通常都具有较强的毒性。它们的

响尾蛇的毒性怎么样,有哪些价值? 响尾蛇是蛇类中的一个属,包含多个品种,通常都具有较强的毒性。它们的 -

撞脸魏牌蓝山 全新拿铁插混版实车曝光 30万内全新选择 撞脸魏牌蓝山全新拿铁插混版实车曝光30万内全新选择

撞脸魏牌蓝山 全新拿铁插混版实车曝光 30万内全新选择 撞脸魏牌蓝山全新拿铁插混版实车曝光30万内全新选择 -

森蚺有哪些形态特征,分布在哪些地区? 森蚺,又称为树蚺、树蟒,是一种非常美丽的蛇类,具有较大的体型和鲜艳

森蚺有哪些形态特征,分布在哪些地区? 森蚺,又称为树蚺、树蟒,是一种非常美丽的蛇类,具有较大的体型和鲜艳 -

2023年8月11日山东省滑石粉价格最新行情预测 中国报告大厅2023年8月11日山东省滑石粉价格最新走势监测显示:河南赛

2023年8月11日山东省滑石粉价格最新行情预测 中国报告大厅2023年8月11日山东省滑石粉价格最新走势监测显示:河南赛 -

两部门预拨14.6亿元支持京津冀及黑龙江、吉林5省(市)防汛救灾工作 中新网8月11日电据财政部网站11日消息,针对近期京津冀及东北地区严重

两部门预拨14.6亿元支持京津冀及黑龙江、吉林5省(市)防汛救灾工作 中新网8月11日电据财政部网站11日消息,针对近期京津冀及东北地区严重 -

陕西省气象台升级发布暴雨橙色预警 央广网先8月11日消息(见习记者陈锵)陕西省气象台8月11日13时38分升级

陕西省气象台升级发布暴雨橙色预警 央广网先8月11日消息(见习记者陈锵)陕西省气象台8月11日13时38分升级 -

安徽宁国:畅通市场主体退出机制 近年来,宁国市建立简易注销、一屏注销、强制注销相关制度,进一步完善

安徽宁国:畅通市场主体退出机制 近年来,宁国市建立简易注销、一屏注销、强制注销相关制度,进一步完善 -

《守望先锋 2》上线 Steam 首日“差评如潮”,约 2 万条评论

IT之家8月11日消息,《守望先锋2》于今日凌晨3:00正式上线Steam,用户

《守望先锋 2》上线 Steam 首日“差评如潮”,约 2 万条评论

IT之家8月11日消息,《守望先锋2》于今日凌晨3:00正式上线Steam,用户 -

青海油田英页2H平台电驱大型压裂正式启动 8月8日上午9点18分,随着干柴沟深处压裂现场仪表车内响起泵号令,预计

青海油田英页2H平台电驱大型压裂正式启动 8月8日上午9点18分,随着干柴沟深处压裂现场仪表车内响起泵号令,预计 -

任天堂国行Switch《妖怪手表4强化之章》新闻频道开通

IT之家8月11日消息,《妖怪手表4强化之章》国行版于8月2日发售,“妖怪

任天堂国行Switch《妖怪手表4强化之章》新闻频道开通

IT之家8月11日消息,《妖怪手表4强化之章》国行版于8月2日发售,“妖怪 -

美7月CPI止步“12连降”,核心CPI创近两年新低,9月或暂停加息? 美国劳工部10日公布的数据显示,美国7月消费者价格指数(CPI)同比上涨

美7月CPI止步“12连降”,核心CPI创近两年新低,9月或暂停加息? 美国劳工部10日公布的数据显示,美国7月消费者价格指数(CPI)同比上涨 -

新工作室落户厦门 广汽全球研发网再落一子 8月10日,广汽研究院厦门智能网联工作室正式开业,标志着广汽集团已形

新工作室落户厦门 广汽全球研发网再落一子 8月10日,广汽研究院厦门智能网联工作室正式开业,标志着广汽集团已形 -

比亚迪又一云巴全线轨通:员工出宿舍门就能上车 比亚迪又一云巴全线轨通:员工出宿舍门就能上车

比亚迪又一云巴全线轨通:员工出宿舍门就能上车 比亚迪又一云巴全线轨通:员工出宿舍门就能上车 -

两个小学生打闹受伤,责任谁担? 丈夫有外遇,是否构成重婚?王女士:我丈夫在一家大型公司工作,常年驻

两个小学生打闹受伤,责任谁担? 丈夫有外遇,是否构成重婚?王女士:我丈夫在一家大型公司工作,常年驻 -

配骁龙 680 芯片,红米 Pad SE 平板渲染图曝光

IT之家8月11日消息,小米去年10月在欧洲和印度市场推出了红米品牌首款

配骁龙 680 芯片,红米 Pad SE 平板渲染图曝光

IT之家8月11日消息,小米去年10月在欧洲和印度市场推出了红米品牌首款 -

王健林的高杠杆与高压反腐 眼下正为钱发愁的万达,在内部反腐上下起了狠手。8月8日,“万达集团高

王健林的高杠杆与高压反腐 眼下正为钱发愁的万达,在内部反腐上下起了狠手。8月8日,“万达集团高 -

全球首个内置 ChatGPT 智能音箱 ChatMini 8 月 17 日发布

IT之家8月11日消息,据智度股份官方公众号今日消息,全球首款内置ChatG

全球首个内置 ChatGPT 智能音箱 ChatMini 8 月 17 日发布

IT之家8月11日消息,据智度股份官方公众号今日消息,全球首款内置ChatG -

消息称华为将推动车BU独立运营:正与重庆国资委接洽合作事宜 消息称华为将推动车BU独立运营:正与重庆国资委接洽合作事宜

消息称华为将推动车BU独立运营:正与重庆国资委接洽合作事宜 消息称华为将推动车BU独立运营:正与重庆国资委接洽合作事宜 -

OPPO A18和A38两款新机即将发布!都是4G手机? 【手机中国新闻】手机中国获悉,OPPOA18和OPPOA38两款智能手机出现在TD

OPPO A18和A38两款新机即将发布!都是4G手机? 【手机中国新闻】手机中国获悉,OPPOA18和OPPOA38两款智能手机出现在TD -

《幽灵行者2》参与Beta测试可加入制作人员名单

IT之家8月11日消息,《幽灵行者》官方宣布开启《幽灵行者2》Beta测试招

《幽灵行者2》参与Beta测试可加入制作人员名单

IT之家8月11日消息,《幽灵行者》官方宣布开启《幽灵行者2》Beta测试招 -

今天北京迎明显降雨局地暴雨伴有雷电 房山门头沟仍需警惕地质灾害 中国天气网讯今天(8月11日),北京将有明显降雨过程,最高气温31℃,午

今天北京迎明显降雨局地暴雨伴有雷电 房山门头沟仍需警惕地质灾害 中国天气网讯今天(8月11日),北京将有明显降雨过程,最高气温31℃,午 -

泰康推出专属税优养老险福寿百岁,持续助力国家养老三支柱 近日,泰康人寿推出新款个人税优养老产品——泰康福寿百岁2023养老年

泰康推出专属税优养老险福寿百岁,持续助力国家养老三支柱 近日,泰康人寿推出新款个人税优养老产品——泰康福寿百岁2023养老年 -

明月轻松控亮相央视,离焦镜片有效延缓孩子近视加深 “好视力,好未来!明月轻松控镜片,关注青少年视力健康”。8月3日起

明月轻松控亮相央视,离焦镜片有效延缓孩子近视加深 “好视力,好未来!明月轻松控镜片,关注青少年视力健康”。8月3日起 -

旅发局:月访港旅客人次约358万,内地客近297万 香港旅游发展局今日(8月11日)公布,7月初步访港旅客数字为约360万人

旅发局:月访港旅客人次约358万,内地客近297万 香港旅游发展局今日(8月11日)公布,7月初步访港旅客数字为约360万人 -

跟着“总台饕餮号”去吴江,尽享文化+美味 丰饶鱼米地,幽雅水云乡。8月11日19:30,中央广播电视总台大型饮食文化

跟着“总台饕餮号”去吴江,尽享文化+美味 丰饶鱼米地,幽雅水云乡。8月11日19:30,中央广播电视总台大型饮食文化 -

温州鹿城:走进文化礼堂,为老年人“送健康” 央广网温州8月11日消息(见习记者李晓晓)血压测量、免费理发、健康咨

温州鹿城:走进文化礼堂,为老年人“送健康” 央广网温州8月11日消息(见习记者李晓晓)血压测量、免费理发、健康咨 -

江苏通报18批次抽检不合格食品 央广网南京8月11日消息(见习记者王纪民)8月10日,江苏省市场监督管理

江苏通报18批次抽检不合格食品 央广网南京8月11日消息(见习记者王纪民)8月10日,江苏省市场监督管理 -

广州“信易贷”平台累计促成融资放款1860亿元 8月11日,“广州民营经济20条”促高质量发展新闻发布会举行。“广州民

广州“信易贷”平台累计促成融资放款1860亿元 8月11日,“广州民营经济20条”促高质量发展新闻发布会举行。“广州民 -

玛沁:党员化身“急先锋” 筑牢防汛“安全堤” 受强降雨天气影响,8月9日19时30分许,青海省果洛藏族自治州玛沁县拉加

玛沁:党员化身“急先锋” 筑牢防汛“安全堤” 受强降雨天气影响,8月9日19时30分许,青海省果洛藏族自治州玛沁县拉加

热门资讯

-

2023年国际潜水小姐大赛中国区线上新闻发布会正式举行! 8月11日,2023国际潜水小姐大赛中...

2023年国际潜水小姐大赛中国区线上新闻发布会正式举行! 8月11日,2023国际潜水小姐大赛中... -

架设大运会国际沟通桥梁,科锐国际成就代表团完美赛事体验 8月8日,第31届世界大学生夏季运动...

架设大运会国际沟通桥梁,科锐国际成就代表团完美赛事体验 8月8日,第31届世界大学生夏季运动... -

泰康推出专属税优养老险福寿百岁,持续助力国家养老三支柱 近日,泰康人寿推出新款个人税优养...

泰康推出专属税优养老险福寿百岁,持续助力国家养老三支柱 近日,泰康人寿推出新款个人税优养... -

明月轻松控亮相央视,离焦镜片有效延缓孩子近视加深 “好视力,好未来!明月轻松控镜片...

明月轻松控亮相央视,离焦镜片有效延缓孩子近视加深 “好视力,好未来!明月轻松控镜片...

观察

图片新闻

-

提供银行卡接收“代购款” 三亚一女子轻信诈骗分子被刑拘 三亚新闻网8月11日消息(三亚传媒...

提供银行卡接收“代购款” 三亚一女子轻信诈骗分子被刑拘 三亚新闻网8月11日消息(三亚传媒... -

“人民调解+司法确认”!天涯区司法局3小时为18名农民工讨薪24万元 三亚新闻网8月11日消息(三亚传媒...

“人民调解+司法确认”!天涯区司法局3小时为18名农民工讨薪24万元 三亚新闻网8月11日消息(三亚传媒... -

追回118万元! 三亚为32名农民工解“薪”结 三亚新闻网8月11日消息(三亚传媒...

追回118万元! 三亚为32名农民工解“薪”结 三亚新闻网8月11日消息(三亚传媒... -

阴天有雨!未来两天三亚天气→ 三亚新闻网8月11日消息(三亚传媒...

阴天有雨!未来两天三亚天气→ 三亚新闻网8月11日消息(三亚传媒...

精彩新闻

-

报告称 2023Q2 全球 CPU 出货量环比增长 17%、同比下降 23%

IT之家8月11日消息,根据市场调查...

报告称 2023Q2 全球 CPU 出货量环比增长 17%、同比下降 23%

IT之家8月11日消息,根据市场调查... -

长城CTO称中国汽车在一起是道德绑架:网友喊话格局放大些 长城CTO称中国汽车在一起是道德绑...

长城CTO称中国汽车在一起是道德绑架:网友喊话格局放大些 长城CTO称中国汽车在一起是道德绑... -

回购 96.3% 的流通股,世嘉已获批收购《愤怒的小鸟》开发商Rovio

IT之家8月11日消息,世嘉飒美控股...

回购 96.3% 的流通股,世嘉已获批收购《愤怒的小鸟》开发商Rovio

IT之家8月11日消息,世嘉飒美控股... -

广州创新工业用地竞价方式,探索限地价、竞效益指标 8月10日,广州市政府新闻办召开“...

广州创新工业用地竞价方式,探索限地价、竞效益指标 8月10日,广州市政府新闻办召开“... -

中国电信爱音乐2023“云上神州”活动重磅开启 暑期旅游旺季,全国文旅市场持续升...

中国电信爱音乐2023“云上神州”活动重磅开启 暑期旅游旺季,全国文旅市场持续升... -

Bose QuietComfort Ultra 系列耳机曝光,售价349.95 欧元起

IT之家8月11日消息,据外媒mysmart...

Bose QuietComfort Ultra 系列耳机曝光,售价349.95 欧元起

IT之家8月11日消息,据外媒mysmart... -

淘宝店闲置了几年会被关闭吗?多久能释放? 我们在开了淘宝店铺之后,不去管...

淘宝店闲置了几年会被关闭吗?多久能释放? 我们在开了淘宝店铺之后,不去管... -

苹果树流树脂是什么原因? 苹果树流出树脂的现象通常是由以下...

苹果树流树脂是什么原因? 苹果树流出树脂的现象通常是由以下... -

0元开通京东plus会员靠谱吗?有什么好处? 目前京东推出0元试用拿取商品之...

0元开通京东plus会员靠谱吗?有什么好处? 目前京东推出0元试用拿取商品之... -

拼多多店铺审核需要多久?不通过有什么原因? 目前拼多多商家也想要知道拼多多...

拼多多店铺审核需要多久?不通过有什么原因? 目前拼多多商家也想要知道拼多多... -

支付宝疫情风险等级在哪里看?怎么恢复绿码? 目前不同地区根据当前确诊病例来...

支付宝疫情风险等级在哪里看?怎么恢复绿码? 目前不同地区根据当前确诊病例来... -

驯鹿分布在哪些地区,有什么特点? 驯鹿,又称马鹿、马驼、驯骆、驯鹿...

驯鹿分布在哪些地区,有什么特点? 驯鹿,又称马鹿、马驼、驯骆、驯鹿... -

快手开店规则是什么?怎么操作? 为了维护快手商城的正常运营秩序...

快手开店规则是什么?怎么操作? 为了维护快手商城的正常运营秩序... -

世界球精选!西平县芦庙乡关于进一步做好防汛救灾工作推进会 8月9日,西平县芦庙乡召开关于进一...

世界球精选!西平县芦庙乡关于进一步做好防汛救灾工作推进会 8月9日,西平县芦庙乡召开关于进一... -

汝南县人民法院召开专题学习研讨会暨专题党课 8月9日下午,汝南县人民法院召开党...

汝南县人民法院召开专题学习研讨会暨专题党课 8月9日下午,汝南县人民法院召开党... -

黄玉髓手链假的多 黄玉髓手链的假货市场确实存在。由...

黄玉髓手链假的多 黄玉髓手链的假货市场确实存在。由... -

西平县市场监督管理局组织开展食品安全“你点我检”进校园科普宣传活动 为进一步增强学生的食品安全意识,...

西平县市场监督管理局组织开展食品安全“你点我检”进校园科普宣传活动 为进一步增强学生的食品安全意识,... -

大雨或暴雨!河南北中部、南部要提高警惕! 放眼今天上午9点前后卫星云图冷锋...

大雨或暴雨!河南北中部、南部要提高警惕! 放眼今天上午9点前后卫星云图冷锋... -

“提升科普能力 赋能科学教育” 河南省全省科技馆观摩交流活动在信阳举行 垃圾桶做无人机、矿泉水瓶做“水火...

“提升科普能力 赋能科学教育” 河南省全省科技馆观摩交流活动在信阳举行 垃圾桶做无人机、矿泉水瓶做“水火... -

浙江田黄玉原石 浙江田黄玉原石是指产自中国浙江省...

浙江田黄玉原石 浙江田黄玉原石是指产自中国浙江省... -

驻马店市驿城区电业新村社区举办退伍军人座谈会 为庆祝中国人民解放军建军96周年,...

驻马店市驿城区电业新村社区举办退伍军人座谈会 为庆祝中国人民解放军建军96周年,... -

全面出击 快速行动 驻马店移动公司网络部党支部全力做好汛期网络保障-当前资讯 近日,驻马店正值汛期,多地迎来暴...

全面出击 快速行动 驻马店移动公司网络部党支部全力做好汛期网络保障-当前资讯 近日,驻马店正值汛期,多地迎来暴... -

红玉髓有什么效果 红玉髓是一种宝石,被认为具有以下...

红玉髓有什么效果 红玉髓是一种宝石,被认为具有以下... -

尼好,戏剧!我见济宁 是山是水 然人生如戏亦真亦幻三人于尼山之巅...

尼好,戏剧!我见济宁 是山是水 然人生如戏亦真亦幻三人于尼山之巅... -

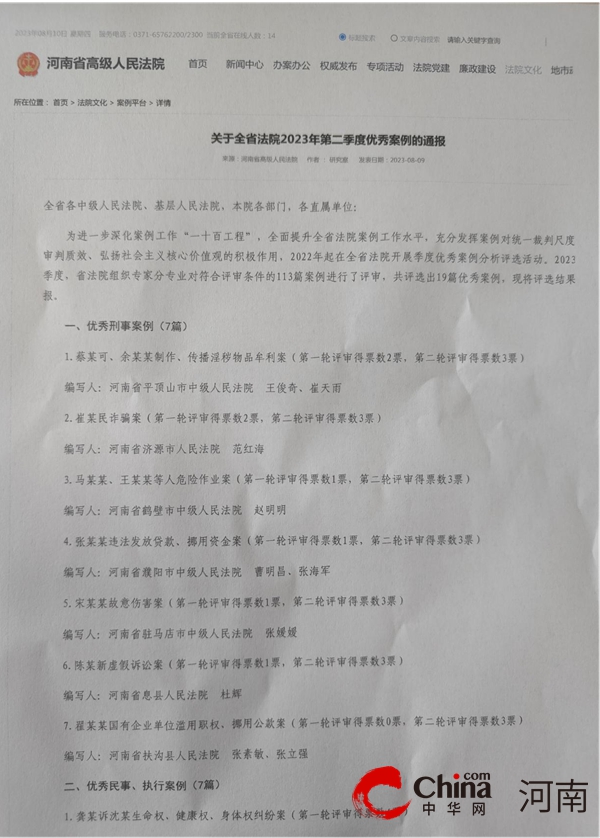

喜报!喜报!汝南县人民法院案例再次获评省级优秀案例 近日,河南省法院系统2023年第二季...

喜报!喜报!汝南县人民法院案例再次获评省级优秀案例 近日,河南省法院系统2023年第二季... -

汝南县人民法院:法官尽责挽损失 群众赠旗表谢意 世界微速讯 没想到被偷的钱还能追回来,感谢你...

汝南县人民法院:法官尽责挽损失 群众赠旗表谢意 世界微速讯 没想到被偷的钱还能追回来,感谢你... -

红玉髓辟邪还是粉玉髓辟邪 红玉髓和粉玉髓都被认为具有辟邪的...

红玉髓辟邪还是粉玉髓辟邪 红玉髓和粉玉髓都被认为具有辟邪的... -

商丘市柘城县公安局申桥派出所:深挖线索抓逃犯 严打犯罪护民生|新消息 自夏季行动开展以来,商丘市柘城县...

商丘市柘城县公安局申桥派出所:深挖线索抓逃犯 严打犯罪护民生|新消息 自夏季行动开展以来,商丘市柘城县... -

驻马店开发区关王庙乡:开展消防宣传教育 提高安全防护意识 为切实做好辖区消防安全工作,增强...

驻马店开发区关王庙乡:开展消防宣传教育 提高安全防护意识 为切实做好辖区消防安全工作,增强... -

天天微头条丨西平县芦庙乡召开暑期防溺亡工作推进会议 为有效预防暑期溺水事故发生,筑牢...

天天微头条丨西平县芦庙乡召开暑期防溺亡工作推进会议 为有效预防暑期溺水事故发生,筑牢... -

天天报道:西平县芦庙乡开展常态化扫黑除恶工作推进会 为深入贯彻落实党中央、省市县关于...

天天报道:西平县芦庙乡开展常态化扫黑除恶工作推进会 为深入贯彻落实党中央、省市县关于... -

今天,需要关注这样一群人…… 每年的8月11日是全国肢残人活动日...

今天,需要关注这样一群人…… 每年的8月11日是全国肢残人活动日... -

创新效应:“上海×清华=国际” 在上海集成电路“圈”,有一个现象...

创新效应:“上海×清华=国际” 在上海集成电路“圈”,有一个现象... -

宝骏云朵上市被带节奏 遭客户退单?五菱总经理:宝骏不能老被黑 宝骏云朵上市被带节奏遭客户退单?...

宝骏云朵上市被带节奏 遭客户退单?五菱总经理:宝骏不能老被黑 宝骏云朵上市被带节奏遭客户退单?... -

24座口袋公园,家门口亲近美景 今年,衡山路吴兴路交会处,多出一...

24座口袋公园,家门口亲近美景 今年,衡山路吴兴路交会处,多出一... -

理想称30-50万主流SUV只有自家配空悬+CDC!智己汽车不服:在线回怼 理想称30-50万主流SUV只有自家配空...

理想称30-50万主流SUV只有自家配空悬+CDC!智己汽车不服:在线回怼 理想称30-50万主流SUV只有自家配空... -

示范区税收司法共治 解税费执行难执行慢 8月8日,上海青浦、江苏吴江和浙江...

示范区税收司法共治 解税费执行难执行慢 8月8日,上海青浦、江苏吴江和浙江... -

通用汽车遭遇电池供应危机 CFO:承认电车产量难以提升 通用汽车遭遇电池供应危机CFO:承...

通用汽车遭遇电池供应危机 CFO:承认电车产量难以提升 通用汽车遭遇电池供应危机CFO:承... -

阿里达摩院免费开放 100 件 AI 专利许可

IT之家8月11日消息,在今日举行的...

阿里达摩院免费开放 100 件 AI 专利许可

IT之家8月11日消息,在今日举行的... -

黑土对于种植玉米有哪些优势? 黑土是一种土壤类型,通常具有良好...

黑土对于种植玉米有哪些优势? 黑土是一种土壤类型,通常具有良好... -

含 7 月安全更新,诺基亚 T10 和 T20 两款平板推送安卓 13 更新

IT之家8月11日消息,诺基亚移动(N...

含 7 月安全更新,诺基亚 T10 和 T20 两款平板推送安卓 13 更新

IT之家8月11日消息,诺基亚移动(N... -

一度电跑9.5公里!宝骏云朵上市 9.58万元起对标海豚 一度电跑9 5公里!宝骏云朵上市9...

一度电跑9.5公里!宝骏云朵上市 9.58万元起对标海豚 一度电跑9 5公里!宝骏云朵上市9... -

数度哽咽 王传福首次展示脆弱 比亚迪终成一哥 数度哽咽王传福首次展示脆弱比亚迪...

数度哽咽 王传福首次展示脆弱 比亚迪终成一哥 数度哽咽王传福首次展示脆弱比亚迪... -

玫瑰花如何完成开花受精,需要人工干预吗? 玫瑰花完成开花受精的过程通常可以...

玫瑰花如何完成开花受精,需要人工干预吗? 玫瑰花完成开花受精的过程通常可以... -

含 7 月安全更新,诺基亚 T10 和 T20 两款平板推送安卓 13 更新 IT之家8月11日消息,诺基亚移动(N...

含 7 月安全更新,诺基亚 T10 和 T20 两款平板推送安卓 13 更新 IT之家8月11日消息,诺基亚移动(N... -

飞鱼有哪些形态特征,有什么价值? 飞鱼是一类独特的鱼类,属于鱼纲硬...

飞鱼有哪些形态特征,有什么价值? 飞鱼是一类独特的鱼类,属于鱼纲硬... -

和田原生矿黄玉籽料 和田原生矿黄玉籽料是指出产于中国...

和田原生矿黄玉籽料 和田原生矿黄玉籽料是指出产于中国... -

红玛瑙和红玉髓有什么区别 红玛瑙和红玉髓都属于石英宝石,然...

红玛瑙和红玉髓有什么区别 红玛瑙和红玉髓都属于石英宝石,然... -

东北老黄玉是什么玉 东北老黄玉是一种名贵的玉石,它产...

东北老黄玉是什么玉 东北老黄玉是一种名贵的玉石,它产... -

新疆黄玉的优势 新疆黄玉是中国传统上珍贵的玉石之...

新疆黄玉的优势 新疆黄玉是中国传统上珍贵的玉石之...