西峡农商银行 “增信赋能”引擎乡村共同富裕加速跑-天天讯息

近年来,河南西峡农商银行将“整村授信”作为服务乡村振兴、助力共同富裕的支撑点,通过政策配套、拓宽渠道、服务创新,着力从信用共建、信用增信、信用培植上,打造乡村振兴、共同富裕加速度。

“信用共建” 赋新能

在业务推进方面,西峡农商银行坚持党委示范带动、支部创新驱动、党员靠前行动的“三级联动”模式,出台了《西峡农商银行金融服务乡村振兴十项举措》,融合金融供需与新时代文明实践内容,打造出党支部服务乡村振兴的新型阵地,以推动群众需求与金融供给的精准匹配和高效转化。

(资料图)

(资料图)

面对已发生较大变化的城乡规划布局、常住人口结构以及新的农村金融服务需求,西峡农商银行以村级党群服务为依托,及时整合农村金融服务站等现有资源,搭建新时代文明实践服务阵地,实现“一个阵地、多种用途”。

同时,该行以活动联办、服务联抓、阵地联建为抓手,高频次开展党员志愿者服务活动。

此外,该行发挥新时代文明志愿服务队作用,面向群众开展金融扫盲进基层活动,把普惠金融、预防电信诈骗、防范非法集资大主题转化为小场景;通过帮扶救助主题党日活动,为爱心早餐店、特殊教育学校、养老服务中心提供力所能及的帮助服务。

“信用增信” 增动能

西峡农商银行通过“整村授信”信用乡村创建活动,建立健全联合评议和信用激励机制,加大“信用增信”和“失信惩戒”力度,营造依法诚信、守信氛围。该行通过征信知识宣传活动,以通俗易懂的语言、群众身边鲜活的事例开展以案说贷警示教育,让信用价值得以具体体现。

“兴商贷”是西峡农商银行根据乡村个体工商户融资需求特点,量身推出的龙乡快贷系列产品。该产品聚焦提高乡村个体工商户融资效率、优化用户体验,坚持资料简化、成本降低、手续简易,通过以营业收入、现金流量、资产规模、经营年限等可量化指标对个体工商户进行信用评定,最高可发放30万元信用贷款,解决了诸多个体工商户“短频快”“小碎散”的融资难问题。

此外,该行不断简化乡村个体工商户授信业务申请资料和流程,提高业务办理效率。为提高个体工商户的获得感和满意度,该行通过增信赋能,不断加大优惠举措落实力度。

“首贷培植”架金桥

为推进“金燕e贷”首贷培植工作,西峡农商银行依托集中采信、政府增信、信用授信模式,从政策配套、拓宽渠道、服务创新上探索建立了涵盖业务拓展、考核激励、科技支撑等多维度首贷培植支撑体系,有针对性地制定信用培育和融资落地方案,触达破除“信息壁垒”,破题小微个贷“首贷”融资瓶颈。

该行以“政银企”对接活动为抓手,加强对前期已对接企业的关注特别是“无贷户”的“回头看”,通过“果药菌”产业链信贷集中授信,提高首贷培植与对接。针对首贷户缺乏担保等问题,主动对接征信、税务、市场监管等数据源,扩大信用贷款,开展订单融资,将“信用数据”转化为“融资资本”,让更多小微个体受益的同时,高效做好风险控制。(供稿:赵泽轩 杨萌)

标签: 西峡农商银行 增信赋能引擎乡村共同富

-

西峡农商银行 “增信赋能”引擎乡村共同富裕加速跑-天天讯息 近年来,河南西峡农商银行将整村授信作为服务乡村振兴、助力共同富裕的

西峡农商银行 “增信赋能”引擎乡村共同富裕加速跑-天天讯息 近年来,河南西峡农商银行将整村授信作为服务乡村振兴、助力共同富裕的 -

世界即时:以三个聚焦为落点 深化整改工作成效 推动全面从严治党 党的十八大以来,党中央巡视工作力度、广度、深度大幅提升,巡视巡察

世界即时:以三个聚焦为落点 深化整改工作成效 推动全面从严治党 党的十八大以来,党中央巡视工作力度、广度、深度大幅提升,巡视巡察 -

东风汽车护航2024企业家江夏行 2024企业家江夏行活动在武汉江夏区拉开帷幕。本次活动以向新而行

东风汽车护航2024企业家江夏行 2024企业家江夏行活动在武汉江夏区拉开帷幕。本次活动以向新而行 -

南京直飞墨尔本航线开通|天天快看点 中新网南京6月28日电 (记者 朱晓颖)28日晚,南京直飞墨尔本航线开

南京直飞墨尔本航线开通|天天快看点 中新网南京6月28日电 (记者 朱晓颖)28日晚,南京直飞墨尔本航线开 -

西平县应急管理局组织开展2024年“传家训、立家规、扬家风”教育活动 为积极培育和践行社会主义核心价值观,传承好家训、订立好家规,引导广

西平县应急管理局组织开展2024年“传家训、立家规、扬家风”教育活动 为积极培育和践行社会主义核心价值观,传承好家训、订立好家规,引导广 -

北京证监局启动私募基金监管试点:首批20家机构管理规模大、投资者多 6月28日,北京证监局网站公布关于实施《北京辖区证券类私募基金管理

北京证监局启动私募基金监管试点:首批20家机构管理规模大、投资者多 6月28日,北京证监局网站公布关于实施《北京辖区证券类私募基金管理

-

精神食粮多多 情绪价值满满——西平县柏苑街道丰富开展多元文化惠民活动 伴随着农村居民物质生活需求的不断满足,精神文化需求上的空洞也亟待填

精神食粮多多 情绪价值满满——西平县柏苑街道丰富开展多元文化惠民活动 伴随着农村居民物质生活需求的不断满足,精神文化需求上的空洞也亟待填 -

新野农商银行开展“安全生产月”活动 热点在线 为深入开展全国第23个安全生产月活动,认真落实国家有关安全生产工作重

新野农商银行开展“安全生产月”活动 热点在线 为深入开展全国第23个安全生产月活动,认真落实国家有关安全生产工作重 -

西峡农商银行 “增信赋能”引擎乡村共同富裕加速跑-天天讯息 近年来,河南西峡农商银行将整村授信作为服务乡村振兴、助力共同富裕的

西峡农商银行 “增信赋能”引擎乡村共同富裕加速跑-天天讯息 近年来,河南西峡农商银行将整村授信作为服务乡村振兴、助力共同富裕的 -

传承红色精神 淬炼党性力量——西平县城管局园林中心开展“庆七一”主题党日活... 为深入开展党纪学习教育,进一步引导全体党员转变思想、改进作风、提能

传承红色精神 淬炼党性力量——西平县城管局园林中心开展“庆七一”主题党日活... 为深入开展党纪学习教育,进一步引导全体党员转变思想、改进作风、提能 -

新野农商银行:全力以赴支持实体经济发展 近年来,新野农商银行把支持实体经济发展作为一项重点工作来抓,采取多

新野农商银行:全力以赴支持实体经济发展 近年来,新野农商银行把支持实体经济发展作为一项重点工作来抓,采取多 -

制造业生产保持扩张 新动能持续增长 央视网消息(新闻联播):中国物流与采购联合会、国家统计局6月30日公

制造业生产保持扩张 新动能持续增长 央视网消息(新闻联播):中国物流与采购联合会、国家统计局6月30日公 -

苏丹冲突双方在中部森纳尔州继续交火 新华社开罗6月30日电(记者张猛)喀土穆消息:苏丹武装部队发言人6

苏丹冲突双方在中部森纳尔州继续交火 新华社开罗6月30日电(记者张猛)喀土穆消息:苏丹武装部队发言人6 -

小林制药问题保健品调查:多数患者肾功能仍未恢复 新华社北京7月1日电 针对日本小林制药公司含红曲成分保健品致消费

-

18名以色列士兵遭无人机袭击受伤 新华社耶路撒冷6月30日以色列军方6月30日夜发表声明说,18名以色列

18名以色列士兵遭无人机袭击受伤 新华社耶路撒冷6月30日以色列军方6月30日夜发表声明说,18名以色列 -

文化·视点|与苏轼“同游”——在历史遗韵中品读东坡赋能文旅  从诗歌中漫溯,与苏轼隔空对话;在音乐诗剧中徜徉,体会东坡

文化·视点|与苏轼“同游”——在历史遗韵中品读东坡赋能文旅  从诗歌中漫溯,与苏轼隔空对话;在音乐诗剧中徜徉,体会东坡 -

天天热议:文旅部推动游客运载等设施设备更新 6月27日,记者从文化和旅游部获悉,为落实国务院印发的《推动大规模

天天热议:文旅部推动游客运载等设施设备更新 6月27日,记者从文化和旅游部获悉,为落实国务院印发的《推动大规模 -

手机成了“新农具” 浙江省湖州市长兴县泗安镇二界岭中心幼儿园青年党员志愿者通过网络

手机成了“新农具” 浙江省湖州市长兴县泗安镇二界岭中心幼儿园青年党员志愿者通过网络 -

天天热议:郭兴田:践行“四好”建设 满足消费者美好人居需求  新华网北京7月1日电近日,第二十一届中国国际住宅产业暨建筑

天天热议:郭兴田:践行“四好”建设 满足消费者美好人居需求  新华网北京7月1日电近日,第二十一届中国国际住宅产业暨建筑 -

息县:强化党建引领 激发工作活力-当前快看 近年来,河南省息县公安局坚持以党建带队建,以党务促警务,倾力打造警

息县:强化党建引领 激发工作活力-当前快看 近年来,河南省息县公安局坚持以党建带队建,以党务促警务,倾力打造警 -

当前快报:推动国产基础软件加快发展 拥有强大的基础软件,信息产业、数字经济的大厦才能建得高。反之,

当前快报:推动国产基础软件加快发展 拥有强大的基础软件,信息产业、数字经济的大厦才能建得高。反之, -

舞钢市枣林镇镇长带领第十三招商团到西平县企业参观学习 当前热闻 6月30日上午,舞钢市枣林镇镇长陈瑶带领第十三招商团部分单位一行来到

舞钢市枣林镇镇长带领第十三招商团到西平县企业参观学习 当前热闻 6月30日上午,舞钢市枣林镇镇长陈瑶带领第十三招商团部分单位一行来到 -

热议:驻马店市驿城区古城街道:落实“种粮补贴” 提高“居民种粮积极性” 近日,驻马店市驿城区古城街道马园社区把小麦粮食直补当成阶段性中心工

热议:驻马店市驿城区古城街道:落实“种粮补贴” 提高“居民种粮积极性” 近日,驻马店市驿城区古城街道马园社区把小麦粮食直补当成阶段性中心工 -

播报:西平县出山镇举行“光荣在党50年”纪念章颁发仪式 峥嵘五十载,薪火永相传。为庆祝中国共产党成立103周年,进一步增强党

播报:西平县出山镇举行“光荣在党50年”纪念章颁发仪式 峥嵘五十载,薪火永相传。为庆祝中国共产党成立103周年,进一步增强党 -

世界热点评!听心声 话发展 息县工商联深入走访激发会员企业活力 为进一步加强商(协)会建设,持续优化营商环境。今日,息县工商联一行

世界热点评!听心声 话发展 息县工商联深入走访激发会员企业活力 为进一步加强商(协)会建设,持续优化营商环境。今日,息县工商联一行 -

驻马店开发区金山办事处:“七一”慰问暖人心 浓浓关怀传真情 为庆祝中国共产党成立103周年,弘扬党的优良传统和优良作风,七一前夕

驻马店开发区金山办事处:“七一”慰问暖人心 浓浓关怀传真情 为庆祝中国共产党成立103周年,弘扬党的优良传统和优良作风,七一前夕 -

热资讯!西平县焦庄乡开展群众身边不正之风和腐败问题集中整治工作推进会 为切实解决群众反映强烈的突出问题,提升群众获得感、幸福感、安全感,

热资讯!西平县焦庄乡开展群众身边不正之风和腐败问题集中整治工作推进会 为切实解决群众反映强烈的突出问题,提升群众获得感、幸福感、安全感, -

天天热讯:建设全国统一大市场赢得发展新优势 在今天的中国,1天会发生什么?超过1万列铁路旅客列车在辽阔的土地

天天热讯:建设全国统一大市场赢得发展新优势 在今天的中国,1天会发生什么?超过1万列铁路旅客列车在辽阔的土地 -

天天热推荐:驻马店开发区金河办事处小界牌社区开展“庆七一 颂党恩 跟党走”主... 为庆祝建党103周年,继承发扬党的光荣传统和优良作风,进一步坚定理想

天天热推荐:驻马店开发区金河办事处小界牌社区开展“庆七一 颂党恩 跟党走”主... 为庆祝建党103周年,继承发扬党的光荣传统和优良作风,进一步坚定理想 -

环球播报:3D打印还原“大秦军团” 兵马俑与秦始皇帝陵特展亮相台湾 新华社台北6月28日电大秦雄风——兵马俑与秦始皇帝陵特展28日亮相位

环球播报:3D打印还原“大秦军团” 兵马俑与秦始皇帝陵特展亮相台湾 新华社台北6月28日电大秦雄风——兵马俑与秦始皇帝陵特展28日亮相位 -

天天热点!新县:传承红色基因 赓续红色血脉 6月30日,“七一”前夕,在位于新县的鄂豫皖苏区首府革命博物馆、鄂豫

天天热点!新县:传承红色基因 赓续红色血脉 6月30日,“七一”前夕,在位于新县的鄂豫皖苏区首府革命博物馆、鄂豫 -

“洗净比”行业第一 海信洗衣机首次登陆欧洲杯 北京时间7月1日,欧洲杯赛事的1 8决赛迎来了备受瞩目的对决——西班

“洗净比”行业第一 海信洗衣机首次登陆欧洲杯 北京时间7月1日,欧洲杯赛事的1 8决赛迎来了备受瞩目的对决——西班 -

从飞鹤再次携手抖音「金牌育言家」,看母婴营销的新思路 对迈入成熟期的中国母婴行业而言,近几年出现一个显著变化——行业玩

从飞鹤再次携手抖音「金牌育言家」,看母婴营销的新思路 对迈入成熟期的中国母婴行业而言,近几年出现一个显著变化——行业玩 - 你的录取通知书什么时候出发?这里可查→ 亲爱的同学们心心念念的高考录取通知书即将向你飞奔而来扫描高考录

-

世界即时:以三个聚焦为落点 深化整改工作成效 推动全面从严治党 党的十八大以来,党中央巡视工作力度、广度、深度大幅提升,巡视巡察

世界即时:以三个聚焦为落点 深化整改工作成效 推动全面从严治党 党的十八大以来,党中央巡视工作力度、广度、深度大幅提升,巡视巡察 -

跑出数字便民加速度 光大云缴费服务项目突破17000项 记者日前从光大银行获悉,截至6月末,该行光大云缴费线上缴费代收服务

跑出数字便民加速度 光大云缴费服务项目突破17000项 记者日前从光大银行获悉,截至6月末,该行光大云缴费线上缴费代收服务 -

20年前的县高考状元怎么样了?跟着孙雪梅去她家乡习水看看|每日快讯 我是孙雪梅,一位在贵州习水生长了18年、目前在北京工作的媒体+公益

20年前的县高考状元怎么样了?跟着孙雪梅去她家乡习水看看|每日快讯 我是孙雪梅,一位在贵州习水生长了18年、目前在北京工作的媒体+公益 -

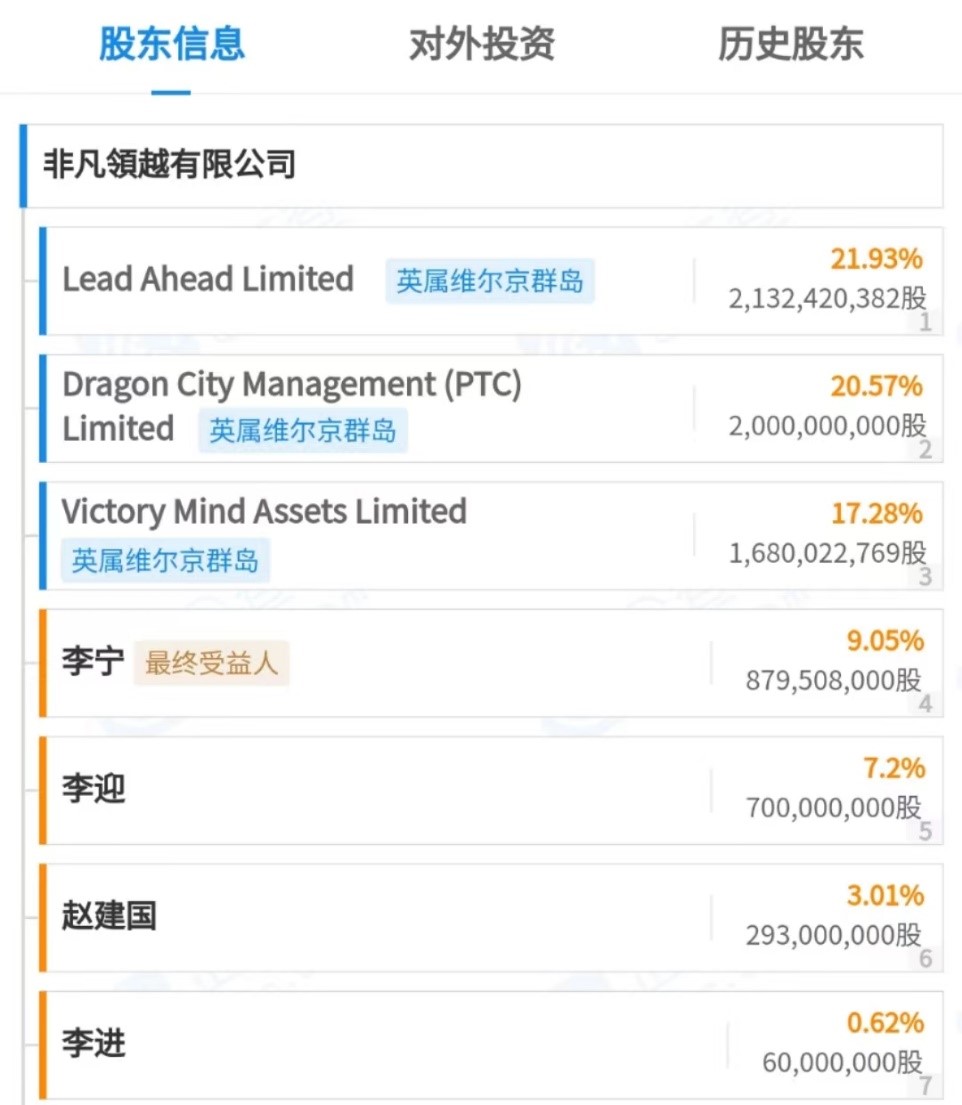

全球速读:李宁加码户外赛道 高端户外圈“鸟、象、鼠”三分天下 近年来,国内高端户外赛道高手如云。今年2月,安踏旗下拥有始祖鸟(

全球速读:李宁加码户外赛道 高端户外圈“鸟、象、鼠”三分天下 近年来,国内高端户外赛道高手如云。今年2月,安踏旗下拥有始祖鸟( -

美丽千人千面:一篇文章带你全面了解润致玻尿酸 随着年龄的增长,尤其在25岁左右后,皮肤松弛、干燥、粗糙、暗沉…

美丽千人千面:一篇文章带你全面了解润致玻尿酸 随着年龄的增长,尤其在25岁左右后,皮肤松弛、干燥、粗糙、暗沉… -

从乡村娃到登上国际舞台,20年后她为何重新回到习水这座小城 我是孙雪梅,一位在贵州习水生长了18年、目前在北京工作的媒体+公益

从乡村娃到登上国际舞台,20年后她为何重新回到习水这座小城 我是孙雪梅,一位在贵州习水生长了18年、目前在北京工作的媒体+公益 -

速看:枫燧堂开创系列创意课程,引领国学新篇章 在当代教育领域,易烊枫燧创立的枫燧堂近日推出了一系列独特的创意课

速看:枫燧堂开创系列创意课程,引领国学新篇章 在当代教育领域,易烊枫燧创立的枫燧堂近日推出了一系列独特的创意课 -

2024年全国铁路暑期运输启动 预计发送旅客8.6亿人次 中新网7月1日电 据中国铁路微信公众号消息,7月1日,为期62天的202

2024年全国铁路暑期运输启动 预计发送旅客8.6亿人次 中新网7月1日电 据中国铁路微信公众号消息,7月1日,为期62天的202 - Congratulation ▏喜讯连连!北京力迈国际学校荣誉满载! 每日资讯 最近,喜讯连连!北京力迈国际学校荣誉满载!来自全球各地的奖状与证

-

求职付费内推管用吗?9.9元也能买上当_世界微资讯 编者按:这里是民生调查局,见人所未见,调查民生之变。关注你想关

求职付费内推管用吗?9.9元也能买上当_世界微资讯 编者按:这里是民生调查局,见人所未见,调查民生之变。关注你想关 -

今年前5个月上海海关完成邮轮物资监管572票货值2.65亿元 今头条 中新网上海7月1日电 据上海海关1日发布的统计数据,今年前5个月,

今年前5个月上海海关完成邮轮物资监管572票货值2.65亿元 今头条 中新网上海7月1日电 据上海海关1日发布的统计数据,今年前5个月, - 2024年北京大学生音乐节开幕式在中国音乐学院隆重举行 6月30日晚,2024年北京大学生音乐节在中国音乐学院国音堂音乐厅开幕

-

成绩亮眼!我国外贸走出一条稳健的“反弹曲线” 今年前5个月,我国货物贸易进出口总值17 5万亿元,同比增长6 3%。其

成绩亮眼!我国外贸走出一条稳健的“反弹曲线” 今年前5个月,我国货物贸易进出口总值17 5万亿元,同比增长6 3%。其 - 2024年北京大学生音乐节开幕式在中国音乐学院隆重举行 6月30日晚,2024年北京大学生音乐节在中国音乐学院国音堂音乐厅开幕

- 环球精选!2024年北京大学生音乐节开幕式在中国音乐学院隆重举行 6月30日晚,2024年北京大学生音乐节在中国音乐学院国音堂音乐厅开幕

-

“打开艺术之门”暑期艺术节将推出65场演出-全球快播 2024年打开艺术之门暑期艺术节将于7月5日至8月31日亮相北京中山公园

“打开艺术之门”暑期艺术节将推出65场演出-全球快播 2024年打开艺术之门暑期艺术节将于7月5日至8月31日亮相北京中山公园 -

“美团用餐,用友入账”,YonSuite助力企业“降低成本”又进一步 随着企业对于成本控制和效率提升的迫切需求,数字化管理成为了企业

“美团用餐,用友入账”,YonSuite助力企业“降低成本”又进一步 随着企业对于成本控制和效率提升的迫切需求,数字化管理成为了企业 -

MiniMax创始&CEO闫俊杰:让通用人工智能普惠大众 6月26日,以MAKE 2024:AI全明星为主题的钉钉2024生态大会在北京顺

MiniMax创始&CEO闫俊杰:让通用人工智能普惠大众 6月26日,以MAKE 2024:AI全明星为主题的钉钉2024生态大会在北京顺 -

力迈毕业生人物志 | 张翔博:热爱学术,热衷运动,我没有边界 当前热文 力迈2024届毕业生档案姓名:张翔博 Jerry录取院校:美国科研类公立

力迈毕业生人物志 | 张翔博:热爱学术,热衷运动,我没有边界 当前热文 力迈2024届毕业生档案姓名:张翔博 Jerry录取院校:美国科研类公立 -

HICOOL 2024全球创业大赛生物技术和医药服务项目初赛举办|全球今日报 为推动北京国际科创中心建设,打造医药健康产业创新发展高地,为期

HICOOL 2024全球创业大赛生物技术和医药服务项目初赛举办|全球今日报 为推动北京国际科创中心建设,打造医药健康产业创新发展高地,为期 -

全球微速讯:(乡村行·看振兴)“最美国道”引客来 鸭绿江畔飘鱼香 中新网白山7月1日电 题:最美国道引客来 鸭绿江畔飘鱼香作者 高

全球微速讯:(乡村行·看振兴)“最美国道”引客来 鸭绿江畔飘鱼香 中新网白山7月1日电 题:最美国道引客来 鸭绿江畔飘鱼香作者 高 -

全球微动态丨青藏铁路全线通车18周年 运送旅客超3亿人次 中新社西宁7月1日电 (祁增蓓 袁昌玲)今年7月1日,青藏铁路全线通

全球微动态丨青藏铁路全线通车18周年 运送旅客超3亿人次 中新社西宁7月1日电 (祁增蓓 袁昌玲)今年7月1日,青藏铁路全线通

热门资讯

-

传承红色精神 淬炼党性力量——西平县城管局园林中心开展“庆七一”主题党日活... 为深入开展党纪学习教育,进一步引...

传承红色精神 淬炼党性力量——西平县城管局园林中心开展“庆七一”主题党日活... 为深入开展党纪学习教育,进一步引... -

“洗净比”行业第一 海信洗衣机首次登陆欧洲杯 北京时间7月1日,欧洲杯赛事的1 8...

“洗净比”行业第一 海信洗衣机首次登陆欧洲杯 北京时间7月1日,欧洲杯赛事的1 8... -

从飞鹤再次携手抖音「金牌育言家」,看母婴营销的新思路 对迈入成熟期的中国母婴行业而言,...

从飞鹤再次携手抖音「金牌育言家」,看母婴营销的新思路 对迈入成熟期的中国母婴行业而言,... -

美丽千人千面:一篇文章带你全面了解润致玻尿酸 随着年龄的增长,尤其在25岁左右后...

美丽千人千面:一篇文章带你全面了解润致玻尿酸 随着年龄的增长,尤其在25岁左右后...

观察

图片新闻

-

【北京丰益肛肠医院】促进健康,科普先行!点击一键解锁胃肠健康秘籍! 为纪念《中华人民共和国科学技术普...

【北京丰益肛肠医院】促进健康,科普先行!点击一键解锁胃肠健康秘籍! 为纪念《中华人民共和国科学技术普... -

西平县人民医院召开第八届工会会员代表大会暨职工代表第一次会议 6月27日下午,西平县人民医院在影...

西平县人民医院召开第八届工会会员代表大会暨职工代表第一次会议 6月27日下午,西平县人民医院在影... -

唐河法院:判后督促履行 “案结”更要“事了” 天天热点 做好判后督促履行,发挥执源治理作...

唐河法院:判后督促履行 “案结”更要“事了” 天天热点 做好判后督促履行,发挥执源治理作... -

新野法院:送法进企业 护航营商促发展_新视野 为进一步优化法治营商环境,提升服...

新野法院:送法进企业 护航营商促发展_新视野 为进一步优化法治营商环境,提升服...

精彩新闻

-

武汉附大医院医院怎么样 诚信为民,百姓信赖!|世界微速讯 男性疾病是人类常见病,男性疾病也...

武汉附大医院医院怎么样 诚信为民,百姓信赖!|世界微速讯 男性疾病是人类常见病,男性疾病也... -

【北京丰益肛肠医院】促进健康,科普先行!点击一键解锁胃肠健康秘籍! 为纪念《中华人民共和国科学技术普...

【北京丰益肛肠医院】促进健康,科普先行!点击一键解锁胃肠健康秘籍! 为纪念《中华人民共和国科学技术普... -

国家能源集团新能源装机突破1亿千瓦 中新网北京7月1日电 (诸葛瑞鑫)中...

国家能源集团新能源装机突破1亿千瓦 中新网北京7月1日电 (诸葛瑞鑫)中... -

西藏完成无信号区5G+卫星+无人机等高精度定位验证 中新网拉萨7月1日电 (记者 江飞...

西藏完成无信号区5G+卫星+无人机等高精度定位验证 中新网拉萨7月1日电 (记者 江飞... -

聚势创新,睛彩视界——2024慧眸眼健康发展高峰论坛圆满落幕 热议 近日,以聚势创新,睛彩视界为主题...

聚势创新,睛彩视界——2024慧眸眼健康发展高峰论坛圆满落幕 热议 近日,以聚势创新,睛彩视界为主题... -

西平县蔡寨乡:暑期安全进校园 安全意识记心间-世界速读 暑假是中小学生安全事故的高发期,...

西平县蔡寨乡:暑期安全进校园 安全意识记心间-世界速读 暑假是中小学生安全事故的高发期,... -

【世界聚看点】快乐过暑假 安全不放假——西平县蔡寨中心校开展暑假安全教育宣... 为加强学生暑期的安全教育工作,不...

【世界聚看点】快乐过暑假 安全不放假——西平县蔡寨中心校开展暑假安全教育宣... 为加强学生暑期的安全教育工作,不... -

五洲名人演讲局携手诺奖得主与企业、高校跨界合作,面对面交流 诺奖得主合作 诺奖得主邀约 ...

五洲名人演讲局携手诺奖得主与企业、高校跨界合作,面对面交流 诺奖得主合作 诺奖得主邀约 ... -

信息:邓州农商银行召开庆祝建党103周年党员大会 七一建党节将至,为传承伟大建党精...

信息:邓州农商银行召开庆祝建党103周年党员大会 七一建党节将至,为传承伟大建党精... -

欧洲神经医学院通讯院士秦红受邀出席首届女性领袖影响力论坛_全球热点 2024年6月19日,世界领袖中国行首...

欧洲神经医学院通讯院士秦红受邀出席首届女性领袖影响力论坛_全球热点 2024年6月19日,世界领袖中国行首... -

推动科技创新与产业创新深度融合 塑造新质生产力发展新动能新优势 生产力是推动人类社会发展的核心力...

推动科技创新与产业创新深度融合 塑造新质生产力发展新动能新优势 生产力是推动人类社会发展的核心力... -

携手同行,共赢未来 金网络服务航天科工集团供应链金融平台正式上线 中国航天科工集团有限公司 (以下...

携手同行,共赢未来 金网络服务航天科工集团供应链金融平台正式上线 中国航天科工集团有限公司 (以下... -

最新资讯:爱唯麦可用于抑制体内和体外抑制胃癌生长 我国每年胃癌新发病例超过42万例,...

最新资讯:爱唯麦可用于抑制体内和体外抑制胃癌生长 我国每年胃癌新发病例超过42万例,... -

长春东大肛肠医院水平如何?胃胀反复很难受,要学会这4招!-微头条 随着季节转换,很多人都会出现胃胀...

长春东大肛肠医院水平如何?胃胀反复很难受,要学会这4招!-微头条 随着季节转换,很多人都会出现胃胀... - 高温蕴“凉机” 银联为夏日消费市场添活力 随着高温天气持续,“清凉消费”呈...

-

以好房子为基础,推动“四好”建设!第二十二届中国城博会在京召开 6月27日,第22届中国国际城市建设...

以好房子为基础,推动“四好”建设!第二十二届中国城博会在京召开 6月27日,第22届中国国际城市建设... -

当第一批出境游商家开始赚钱 “去年我们在飞猪的成交额和利润都...

当第一批出境游商家开始赚钱 “去年我们在飞猪的成交额和利润都... -

意7风发 向阳而行 |《大国品牌》七周年 与中国品牌共赴荣耀 品牌是商业文明的传承,更是时代精...

意7风发 向阳而行 |《大国品牌》七周年 与中国品牌共赴荣耀 品牌是商业文明的传承,更是时代精... -

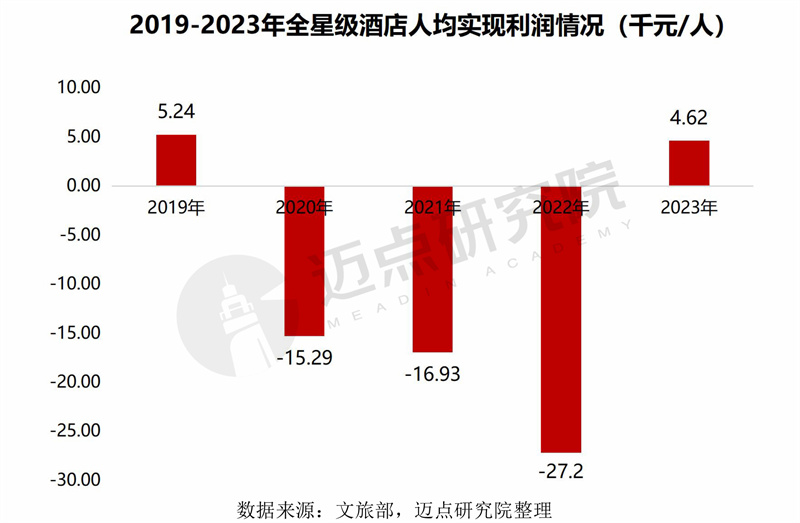

回归生意本质,谁能领跑度假酒店赛道持续盈利 近日,迈点研究院发布的《2024中国...

回归生意本质,谁能领跑度假酒店赛道持续盈利 近日,迈点研究院发布的《2024中国... -

跟着酒店榜单去投资,靠谱么? 又到了查阅各大榜单做暑假旅游攻略...

跟着酒店榜单去投资,靠谱么? 又到了查阅各大榜单做暑假旅游攻略... -

潢川县应急管理局开展“人人讲安全 个个会应急”专题宣讲 当前要闻 为营造“安全生产月”浓厚氛围,进...

潢川县应急管理局开展“人人讲安全 个个会应急”专题宣讲 当前要闻 为营造“安全生产月”浓厚氛围,进... -

世界快消息!南阳市宛城区法院组织离退休干部观看全国离退休干部网上专题报告会 为组织引导离退休干部党员深入学习...

世界快消息!南阳市宛城区法院组织离退休干部观看全国离退休干部网上专题报告会 为组织引导离退休干部党员深入学习... -

罗山县住建局园林绿化中心党支部开展庆“七一”支部联建活动_环球今日讯 为庆祝中国共产党成立103周年,推...

罗山县住建局园林绿化中心党支部开展庆“七一”支部联建活动_环球今日讯 为庆祝中国共产党成立103周年,推... -

德国卡赫发布多款锂电园艺新品,引领无“线”洁净庭院新浪潮 近日,全球最大的清洁设备和清洁解...

德国卡赫发布多款锂电园艺新品,引领无“线”洁净庭院新浪潮 近日,全球最大的清洁设备和清洁解... -

德国卡赫发布多款锂电园艺新品,引领无“线”洁净庭院新浪潮 近日,全球最大的清洁设备和清洁解...

德国卡赫发布多款锂电园艺新品,引领无“线”洁净庭院新浪潮 近日,全球最大的清洁设备和清洁解... - 逾千人参加五粮液股东大会 统筹量价关系释放何种信号?     6月28日...

-

2024首届算力之都开发者大会在宁夏银川举行 当前资讯 中新网银川6月30日电(记者 于晶)6...

2024首届算力之都开发者大会在宁夏银川举行 当前资讯 中新网银川6月30日电(记者 于晶)6... -

外贸企业迅速适应海外市场需求变化_环球微动态 前5月我国货物贸易进出口总值同比...

外贸企业迅速适应海外市场需求变化_环球微动态 前5月我国货物贸易进出口总值同比... -

(高质量发展调研行)低能耗下如何高速运转?探寻“超级工厂”在江西的“绿色智慧... 中新网江西丰城6月30日电 题:低...

(高质量发展调研行)低能耗下如何高速运转?探寻“超级工厂”在江西的“绿色智慧... 中新网江西丰城6月30日电 题:低... -

当前热门:国家统计局:6月份中国制造业采购经理指数持平 非制造业商务活动指数保... 中新网6月30日电 据国家统计局网...

当前热门:国家统计局:6月份中国制造业采购经理指数持平 非制造业商务活动指数保... 中新网6月30日电 据国家统计局网... -

6月份制造业采购经理指数为49.5% 制造业景气度基本稳定 中新网6月30日电 国家统计局网站3...

6月份制造业采购经理指数为49.5% 制造业景气度基本稳定 中新网6月30日电 国家统计局网站3... -

取消预约、发放消费券……暑期旅游这些“省心省钱”技巧了解一下! 本周,对于全国各地的中小学学生来...

取消预约、发放消费券……暑期旅游这些“省心省钱”技巧了解一下! 本周,对于全国各地的中小学学生来... -

东风汽车护航2024企业家江夏行 2024企业家江夏行活动在武汉江夏区...

东风汽车护航2024企业家江夏行 2024企业家江夏行活动在武汉江夏区... -

【当前热闻】6月份制造业采购经理指数为49.5% 制造业景气度基本稳定 中新网6月30日电 国家统计局网站3...

【当前热闻】6月份制造业采购经理指数为49.5% 制造业景气度基本稳定 中新网6月30日电 国家统计局网站3... -

环球滚动:(高质量发展调研行)低能耗下如何高速运转?探寻“超级工厂”在江西的“... 中新网江西丰城6月30日电 题:低...

环球滚动:(高质量发展调研行)低能耗下如何高速运转?探寻“超级工厂”在江西的“... 中新网江西丰城6月30日电 题:低... -

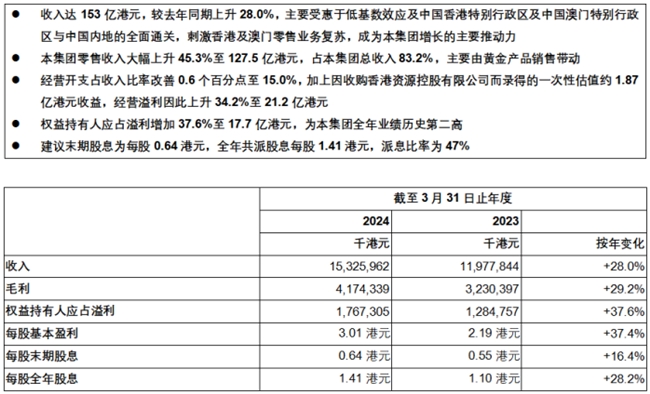

六福集团公布截至2024年3月31日止年度业绩公告 收入较去年同期上升28.0%达153亿港元 财务摘要:(2024年6月28日) ─ ...

六福集团公布截至2024年3月31日止年度业绩公告 收入较去年同期上升28.0%达153亿港元 财务摘要:(2024年6月28日) ─ ... -

全球新动态:2024首届算力之都开发者大会在宁夏银川举行 中新网银川6月30日电(记者 于晶)6...

全球新动态:2024首届算力之都开发者大会在宁夏银川举行 中新网银川6月30日电(记者 于晶)6... -

吉林深化对韩经贸合作 集中签约韩资项目 中新网长春6月30日电 (李丹)8个生...

吉林深化对韩经贸合作 集中签约韩资项目 中新网长春6月30日电 (李丹)8个生... -

科大讯飞谭昶:以人工智能赋能“好房子”建设  新华网北京6月29日电(记者...

科大讯飞谭昶:以人工智能赋能“好房子”建设  新华网北京6月29日电(记者... -

当前视点!第二十届中国商业地产投资专业展览会在京举办 6月25日,由全联房地产商会写字楼...

当前视点!第二十届中国商业地产投资专业展览会在京举办 6月25日,由全联房地产商会写字楼... -

南京直飞墨尔本航线开通|天天快看点 中新网南京6月28日电 (记者 朱晓...

南京直飞墨尔本航线开通|天天快看点 中新网南京6月28日电 (记者 朱晓... -

2024新华网高考情报局|兰州大学:提供六次转专业机会 充分满足学生个性化发展需求  新华网北京6月28日电 日前...

2024新华网高考情报局|兰州大学:提供六次转专业机会 充分满足学生个性化发展需求  新华网北京6月28日电 日前... -

天天动态:云中锦书|弗农·姆旺加:推动中国恢复在联合国合法席位是我外交生涯的重... 近日,赞比亚前常驻联合国代表、前...

天天动态:云中锦书|弗农·姆旺加:推动中国恢复在联合国合法席位是我外交生涯的重... 近日,赞比亚前常驻联合国代表、前... -

全国田径冠军赛:战胜偶像,15岁陈妤颉创纪录夺金 中新网北京6月30日电 在29日晚于...

全国田径冠军赛:战胜偶像,15岁陈妤颉创纪录夺金 中新网北京6月30日电 在29日晚于... -

长三角413名跳绳能手上虞角逐 花样跳绳点燃全民健身热情 中新网绍兴6月29日电(项菁 王池 ...

长三角413名跳绳能手上虞角逐 花样跳绳点燃全民健身热情 中新网绍兴6月29日电(项菁 王池 ... -

王毅会见韩国前国务总理李海瓒 中新社北京6月29日电 中共中央政...

王毅会见韩国前国务总理李海瓒 中新社北京6月29日电 中共中央政... -

自港澳进境居民旅客免税额大幅上调 香港各界:非常开心 全球资讯 财政部、海关总署、税务总局28日联...

自港澳进境居民旅客免税额大幅上调 香港各界:非常开心 全球资讯 财政部、海关总署、税务总局28日联... -

爱达·魔都号有乘客落海 官方声明 中新网6月29日电(中新财经记者 吴...

爱达·魔都号有乘客落海 官方声明 中新网6月29日电(中新财经记者 吴... -

俄媒:4架乌军无人机在俄布良斯克州上空被摧毁-全球热点评 中新网6月30日电 据俄罗斯卫星网3...

俄媒:4架乌军无人机在俄布良斯克州上空被摧毁-全球热点评 中新网6月30日电 据俄罗斯卫星网3... -

前5月快递业务量同比增长24.4% 运行态势持续向好 世界百事通 前5月快递业务量同比增长24 4%(新...

前5月快递业务量同比增长24.4% 运行态势持续向好 世界百事通 前5月快递业务量同比增长24 4%(新...