商业地产REITs鸣枪起步

从政策意图来看,商业类地产放行将大大拓展地方发行基础设施REITs底层合规资产不足的问题。大量具备充沛现金流的商业类地产物业有望通过REITs的发行,找到融资和退出的渠道。这无疑是给了冷清的地产市场一记强烈的刺激。

(资料图片仅供参考)

(资料图片仅供参考)

2023年3月24日又逢周五,传闻多时的基础设施公募REITs新规落地。国家发改委当晚发布《关于规范高效做好基础设施领域不动产投资信托基金(REITs)项目申报推荐工作的通知》(下称“发改236号文”),中国证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》(下称“《REITs常态化发行通知》”)。

上述文件维持了发改体系在资产端、证监体系在金融产品端的分工监管格局。

但其中最值得关注的条款则是:国家发改委、中国证监会同步拓展了基础设施公募REITs的可发行资产范围,商业地产首次被允许纳入基础设施公募REITs的试点范围。

文件发布当日,市场反应高度热烈。许多专业人士认为,此举是中国REITs(C-REITs)的破冰之旅,大量优质底层资产因此得以证券化上市。

商业地产REITs为什么如此重要,中国商业地产REITs的起步又会带来那些影响和冲击呢?

先从商业地产REITs的发端谈起。

商业地产REITs 的起源

房地产投资信托基金(REITs)是以发行股票或收益凭证的方式募集投资者的资金,由专门管理机构进行不动产投资和运营,并将租金和不动产增值收益按比例分配给投资者的一种公司型或契约型基金。

REITs最早发源于美国,是美国经济危机和经济下滑背景下的产物。当时大量不动产物业出现债务危机,银行持有抵押物但是无法处置。在此背景下,此前零散活跃的私募地产基金以REITs方式应运而生。此举将市值巨大的物业通过标准程序化整为零,便于资产流动。同时,物业交给专业机构处理管理,简单高效。而且,顺势化解银行的抵押物债务危机。在经历几次迭代更新和发展,REITs就成为美国继债券和股票之后最主流的投资工具。

1956-1959年美国陷入二战后的第三次经济衰退。以商业和办公为主的不动产物业往往以抵押物形式留存在银行等金融机构手中。银行不善于经营物业,想出售又变现困难。而跃跃欲试的中小投资者又因为标的披露不清晰,相关文件繁琐而望而却步。如果有一种资产能交由专业机构管理,从而厘清产权债权关系,并分割成小份标准化证券出售,那么之前的困扰银行和当局的不动产流动危机就可以迎刃而解。

为了系统性解决上述难题,同时吸引增量的社会资本进入不动产市场,1960 年联邦政府将此前零散规模的私募房地产信托基金操作标准化。先是通过《房地产投资信托法》针对REITs 制定了明确的标准,又通过《国内税收法》豁免了REITs 主体分红部分的所得税美国REITs 规模由此开始逐步扩张。

1986 年,联邦政府颁布《税收改革法》,一方面允许设立公司型REITs,并由内部管理人进行投资决策,为REITs 进行主动管理打下基础,突出了REITs 的权益属性;另一方面限制了合伙制房地产企业利用加速折旧会计处理的避税行为,使得REITs 的税收优势更加凸显。此后,权益型REITs 的比例由1986年的44%一路增长至2000年的97%,此后常年保持在90%左右,成为美国REITs 市场的主流产品。

从市值来看,目前美国REITs行业的总市值逾万亿美元,远远超越传统地产开发行业。REITs发行支数已经从2008年经济危机时的136支迅速上涨至227支。超过7000万居民用其证券账户或者养老金账户投资过REITs产品,超过300个共同基金投资于REITs。

从涨幅来看,REITs近30年的涨幅超过了标普500和罗素2000的增幅。从派息来看,REITs的主要派息率也超过了美国十年期国债。

基于REITs以上优点,其产品迅速在全球推广。在亚洲,最发达的REITs市场包括日本、新加坡和中国香港地区。2020年,历经近20年的研究和打磨,中国REITs(C-REITs)也通过基础设施REITs的方式,正式发售。

中国版REITs的行业特征

REITs底层资产的主要行业,有“老三样”和“新三样”之说。所谓的“老三样”,主要是指传统整体出租的办公、商场和公寓物业。这些行业的特点就是底层资产以成熟不动产为主,收入来源以租金为主,经营方式相对标准,不依赖于个别团队或经营方。所以这种物业租金稳定,流动性强,既利于稳定分红,也利于整体出售或转让。因此办公、商场和公寓物业也是早期REITs最为常见的底层资产。

不过伴随社会的发展以及REITs项目的普及,一些新兴的物业类型,也采取REITs形势发售。这些资产主要包括工业和仓储物业、数据中心和基础设施,这些物业就构成了REITs底层资产的“新三样”。可以看到,这些物业同样具备收入或租金稳定、管理或运营方式标准化,估值方式稳定等等特点,因此也和“老三样”物业一样,成为REITs发行的重要底层资产。

但是在中国首批推出的REITs产品,和主流的六大资产有所不同。基于“房住不炒”和控制房地产行业风险的考虑,中国推出的基础设施公募REITs的底层资产主要以“新三样”,即:工业和仓储物业、数据中心、公路和水务为主,而将REITs的主流资产“老三样”办公、商场和公寓物业完全摒弃在外。这种政策安排,其实是和REITs产品设计的指导思想密切相关。

早在2005年,中国REITs最早讨论和发源的时期,笔者参加了其中一个主管部门召开的研讨会。会议伊始就清晰的表明,REITs产品的主要是为国有企业脱困而设计的,外资企业和民营企业的商业地产资产的流动或套现安排,并不在政策考虑范围之内。其后股改成功,大量国有企业集团资产得以整体上市,动则数百亿上千亿资产得以盘活。而以单体项目上市为特征的REITs,因为最大融资额不过数十亿元,规模过小则被舍弃。因此虽然此后辗转数次,终于被冷落了。

到了2020年,新冠疫情导致中国经济大幅回落。为了在短期内快速提升中国经济,弥补民间投资不做,以基础设施为主要底层资产中国版REITs在短期内迅速推出。但从政策说明和产品安排来看,新产品依然主要面向地方政府,为地方政府盘活所辖资产服务。恰逢债务危机的地产行业自然深感遗憾。

商业地产REITs是地产危机的救命稻草?

发改236号文及《REITs常态化发行通知》列明:“支持增强消费能力、改善消费条件、创新消费场景的消费基础设施发行基础设施REITs”,“优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs”。

如此可以推断酒店、文旅、康复养老、市场化长租公寓等物业类型,如能“增强消费能力、改善消费条件、创新消费场景的消费基础资产”,亦有机会获得发行。利用老厂房、文体场馆和闲置土地等投资、建设、运营的消费型不动产,如各类工业园区改造后的文体设施、体育场馆和零售物业,也可能成为基础设施REITs的底层资产。

从政策意图来看,商业类地产放行将大大拓展地方发行基础设施REITs底层合规资产不足的问题。大量具备充沛现金流的商业类地产物业有望通过REITs的发行,找到融资和退出的渠道。这无疑是给了冷清的地产市场一记强烈的刺激。与此同时,监管规则依然处处可以体现“房住不炒”的影子。上述两项文件在放行商业地产等消费基础设施REITs准入的同时,明确要求“项目发起人(原始权益人)应为持有消费基础设施、开展相关业务的独立法人主体,不得从事商品住宅开发业务”“严禁规避房地产调控要求,不得为商品住宅开发项目变相融资”。上述规定继续延续此前政策,从而将房地产开发业务限制在“商品住宅开发”之外。

所以结论非常明显。新政在底层物业方面做了巨大的突破,这种突破有利于地方政府在基础设施REITs发行方面更易找到合适资产,从而为其债务脱困找到抓手。对于持有商业地产的发展商来说,虽然也可能有机会搭上REITs融资的快车道,但一来REITs融资基于项目, 3年来上市24支、总市值仅800多亿元,赛道狭窄竞争强烈;二来传统发展商不是主要政策支持对象,发行商业地产REITs还需要和住宅项目切割。所以短期来看传统地产商在新政中受益有限。市场的反应也是如此:从新政推出前相关股票突然飙涨,新政推出后则悄然回落,完整反映了市场狂喜后落寞的情绪。

当然也不用太悲观。地产的冬天已第三个年头,再等等春天还远么?

标签:

-

商业地产REITs鸣枪起步 从政策意图来看,商业类地产放行将大大拓展地方发行基础设施REITs底层合规资产不足的问题。大量具备充沛现金流的商业类地产物业有望通过REITs

商业地产REITs鸣枪起步 从政策意图来看,商业类地产放行将大大拓展地方发行基础设施REITs底层合规资产不足的问题。大量具备充沛现金流的商业类地产物业有望通过REITs -

平谷市场快速发展 一季度北京物流市场新增供应10.44万平方米 4月4日,仲量联行发布2023年第一季度北京房地产市场回顾显示,在工业物流方面,新增供应10 44万平方米,租金环比增长1 3%,空置率达6 3%。一季

平谷市场快速发展 一季度北京物流市场新增供应10.44万平方米 4月4日,仲量联行发布2023年第一季度北京房地产市场回顾显示,在工业物流方面,新增供应10 44万平方米,租金环比增长1 3%,空置率达6 3%。一季 -

热讯:选址日报:三星研发中心落户上海;百事生产基地落地临沂 三星SDI研发中心落户上海据最新消息,三星SDI公司位于中国的研发中心选址已敲定,就在上海市,这将是三星SDI继美国、欧洲研发中心选址敲定后,

热讯:选址日报:三星研发中心落户上海;百事生产基地落地临沂 三星SDI研发中心落户上海据最新消息,三星SDI公司位于中国的研发中心选址已敲定,就在上海市,这将是三星SDI继美国、欧洲研发中心选址敲定后, -

环球资讯:华夏幸福:整体转让南方总部资产已达成先决条件 4月3日,华夏幸福基业股份有限公司(华夏幸福,600340 SH)公告了其南方总部资产整体转让给华润置地(01109 HK)的进展。经双方确认,本次交易

环球资讯:华夏幸福:整体转让南方总部资产已达成先决条件 4月3日,华夏幸福基业股份有限公司(华夏幸福,600340 SH)公告了其南方总部资产整体转让给华润置地(01109 HK)的进展。经双方确认,本次交易 -

北海牧场第二工厂落地咸宁 总投资10亿元 近日,国内专注追求乳品创新的新锐品牌--北海牧场对外宣布:其第2座自建工厂,湖北咸宁工厂已经落成,目前工厂已经进入测试阶段,即将正...

北海牧场第二工厂落地咸宁 总投资10亿元 近日,国内专注追求乳品创新的新锐品牌--北海牧场对外宣布:其第2座自建工厂,湖北咸宁工厂已经落成,目前工厂已经进入测试阶段,即将正... -

广州神秘家族企业:无限极45亿建大楼,人命官司缠身 最新的2023《全球富豪榜》,公布了。随着恒大许家印、雪松控股张劲落榜,榜单上已经几乎看不到广州企业家的身影。全球富豪TOP100中,和广州关

广州神秘家族企业:无限极45亿建大楼,人命官司缠身 最新的2023《全球富豪榜》,公布了。随着恒大许家印、雪松控股张劲落榜,榜单上已经几乎看不到广州企业家的身影。全球富豪TOP100中,和广州关

-

焦点热门:国家邮政局:截至今日8点2023年全国快递业务量突破300亿件

IT之家4月6日消息,国家邮政局官方微信公众号今日更新文章,表示截至4月6日上午8时,今年我国快递业务量达300亿件,仅用96天,比

焦点热门:国家邮政局:截至今日8点2023年全国快递业务量突破300亿件

IT之家4月6日消息,国家邮政局官方微信公众号今日更新文章,表示截至4月6日上午8时,今年我国快递业务量达300亿件,仅用96天,比 -

涤纶棉是啥面料 棉和涤纶面料哪个贵? 涤纶棉是啥面料涤纶棉指的是棉和涤纶纤维混纺的织物,是以棉为主要成分,棉涤混纺物是以棉为主要成分,采用65%-67%棉和33%-35%的涤纶混纺织

涤纶棉是啥面料 棉和涤纶面料哪个贵? 涤纶棉是啥面料涤纶棉指的是棉和涤纶纤维混纺的织物,是以棉为主要成分,棉涤混纺物是以棉为主要成分,采用65%-67%棉和33%-35%的涤纶混纺织 -

酒膏到底是什么样子的 酒成膏状了还能喝吗? 酒膏到底是什么样子的酒膏是一种脂类物质,常见的酒膏多见于存酒时间超过20年的老酒,酒存在温湿度较为稳定的地方效果会更好更快。酒膏实际

酒膏到底是什么样子的 酒成膏状了还能喝吗? 酒膏到底是什么样子的酒膏是一种脂类物质,常见的酒膏多见于存酒时间超过20年的老酒,酒存在温湿度较为稳定的地方效果会更好更快。酒膏实际 -

5只新股4月6日发行 【5只新股今日发行】Wind数据显示,迪尔化工、恒尚节能、森泰股份等5只新股今日发行,分别发行3450万股、3266 67万股、2956万股,发行价格分别为3

5只新股4月6日发行 【5只新股今日发行】Wind数据显示,迪尔化工、恒尚节能、森泰股份等5只新股今日发行,分别发行3450万股、3266 67万股、2956万股,发行价格分别为3 -

【环球快播报】游戏《星球大战 绝地:幸存者》配置需求公布:最低酷睿 i7-7700

... IT之家4月6日消息,《星球大战绝地:幸存者》是一款由RespawnEntertainment开发、ElectronicArts发行的第三人

【环球快播报】游戏《星球大战 绝地:幸存者》配置需求公布:最低酷睿 i7-7700

... IT之家4月6日消息,《星球大战绝地:幸存者》是一款由RespawnEntertainment开发、ElectronicArts发行的第三人 -

郭德纲意外收到已故京剧老人的礼物 郭德纲当年跪的是谁? 郭德纲意外收到已故京剧老人的礼物4月5日郭德纲在微博中写道,意外收到已故京剧前辈的礼物,称感先生厚爱,我辈自当努力。他还晒出了长信、

郭德纲意外收到已故京剧老人的礼物 郭德纲当年跪的是谁? 郭德纲意外收到已故京剧老人的礼物4月5日郭德纲在微博中写道,意外收到已故京剧前辈的礼物,称感先生厚爱,我辈自当努力。他还晒出了长信、 -

腊八蒜的功效有哪些 腊八蒜有大蒜素含量吗? 腊八蒜的功效有哪些腊八蒜的功效主要包括开胃、杀菌消毒、预防心血管疾病等。开胃首先要知道腊八蒜口感是酸甜可口,因此它可以解除油腻感,

腊八蒜的功效有哪些 腊八蒜有大蒜素含量吗? 腊八蒜的功效有哪些腊八蒜的功效主要包括开胃、杀菌消毒、预防心血管疾病等。开胃首先要知道腊八蒜口感是酸甜可口,因此它可以解除油腻感, -

热讯:选址日报:三星研发中心落户上海;百事生产基地落地临沂 三星SDI研发中心落户上海据最新消息,三星SDI公司位于中国的研发中心选址已敲定,就在上海市,这将是三星SDI继美国、欧洲研发中心选址敲定后,

热讯:选址日报:三星研发中心落户上海;百事生产基地落地临沂 三星SDI研发中心落户上海据最新消息,三星SDI公司位于中国的研发中心选址已敲定,就在上海市,这将是三星SDI继美国、欧洲研发中心选址敲定后, -

商业地产REITs鸣枪起步 从政策意图来看,商业类地产放行将大大拓展地方发行基础设施REITs底层合规资产不足的问题。大量具备充沛现金流的商业类地产物业有望通过REITs

商业地产REITs鸣枪起步 从政策意图来看,商业类地产放行将大大拓展地方发行基础设施REITs底层合规资产不足的问题。大量具备充沛现金流的商业类地产物业有望通过REITs -

世界微资讯!江苏邳州:“筑巢引凤”项目建设涌热潮 招商引资锻造产业“黄金链” 3月30日,来自国内外258家供应商的代表齐聚江苏邳州高新区长城汽车(邳州)核心零部件项目基地,共建高质量供应链,会商合作大计。△258家供应

世界微资讯!江苏邳州:“筑巢引凤”项目建设涌热潮 招商引资锻造产业“黄金链” 3月30日,来自国内外258家供应商的代表齐聚江苏邳州高新区长城汽车(邳州)核心零部件项目基地,共建高质量供应链,会商合作大计。△258家供应 -

平谷市场快速发展 一季度北京物流市场新增供应10.44万平方米 4月4日,仲量联行发布2023年第一季度北京房地产市场回顾显示,在工业物流方面,新增供应10 44万平方米,租金环比增长1 3%,空置率达6 3%。一季

平谷市场快速发展 一季度北京物流市场新增供应10.44万平方米 4月4日,仲量联行发布2023年第一季度北京房地产市场回顾显示,在工业物流方面,新增供应10 44万平方米,租金环比增长1 3%,空置率达6 3%。一季 -

《2023年东盟与中日韩区域经济展望》预测2023年中国经济增长5.5% 当地时间4月6日,总部设于新加坡的东盟与中日韩宏观经济研究办公室发布《2023年东盟与中日韩区域经济展望》,预测2023年东盟与中日韩地区经济

《2023年东盟与中日韩区域经济展望》预测2023年中国经济增长5.5% 当地时间4月6日,总部设于新加坡的东盟与中日韩宏观经济研究办公室发布《2023年东盟与中日韩区域经济展望》,预测2023年东盟与中日韩地区经济 -

博鳌亚洲论坛理事长、联合国第八任秘书长潘基文会见汪桥梁一行 博鳌亚洲论坛理事长、联合国第八任秘书长潘基文出席博鳌亚洲论坛2023年年会期间携夫人柳淳泽,会见了西安市职业教育与成人教育协会副会长、

博鳌亚洲论坛理事长、联合国第八任秘书长潘基文会见汪桥梁一行 博鳌亚洲论坛理事长、联合国第八任秘书长潘基文出席博鳌亚洲论坛2023年年会期间携夫人柳淳泽,会见了西安市职业教育与成人教育协会副会长、 -

最新快讯!三星电子:Galaxy S23 系列手机全球销量高于 S22 系列

IT之家4月6日消息,据韩联社报道,三星电子今日表示,今年2月发布的旗舰机型——GalaxyS23系列在全球的销量高于上一代旗舰机型S22系

最新快讯!三星电子:Galaxy S23 系列手机全球销量高于 S22 系列

IT之家4月6日消息,据韩联社报道,三星电子今日表示,今年2月发布的旗舰机型——GalaxyS23系列在全球的销量高于上一代旗舰机型S22系 -

每日时讯!亚马逊将调整薪酬结构,计划 2025 年削减员工股权激励

IT之家4月6日消息,据路透社报道,美国当地时间4月5日,亚马逊发言人在一份电子邮件声明中表示,由于不确定的经济环境,将在2025年减少员工

每日时讯!亚马逊将调整薪酬结构,计划 2025 年削减员工股权激励

IT之家4月6日消息,据路透社报道,美国当地时间4月5日,亚马逊发言人在一份电子邮件声明中表示,由于不确定的经济环境,将在2025年减少员工 -

祝福爱人的话有什么 对爱人最好的祝福语怎么说? 祝福爱人的话1、我忽略时间,因为等你出现;我忽略距离,因为等你出现;我忽略语言,因为想你一直未变。亲爱的,想你了。2、我天天吃大米,心

祝福爱人的话有什么 对爱人最好的祝福语怎么说? 祝福爱人的话1、我忽略时间,因为等你出现;我忽略距离,因为等你出现;我忽略语言,因为想你一直未变。亲爱的,想你了。2、我天天吃大米,心 -

“山东舰航母编队首次”,外媒关注! 外媒称山东舰开启首次远海训练,专家:顺理成章、水到渠成据路透社5日消息,由中国首艘国产航母山东舰组成的航母编队5日穿越巴士海峡,...

“山东舰航母编队首次”,外媒关注! 外媒称山东舰开启首次远海训练,专家:顺理成章、水到渠成据路透社5日消息,由中国首艘国产航母山东舰组成的航母编队5日穿越巴士海峡,... -

女孩撒娇的话该怎么说 女孩子撒娇一般说啥? 女孩撒娇的话该怎么说1、不准和别的女生太好,我会吃醋会跺脚,会赖在地上要你抱抱。2、我觉得咱两有距离了,早上起来都不来抱我。3、你的

女孩撒娇的话该怎么说 女孩子撒娇一般说啥? 女孩撒娇的话该怎么说1、不准和别的女生太好,我会吃醋会跺脚,会赖在地上要你抱抱。2、我觉得咱两有距离了,早上起来都不来抱我。3、你的 -

重庆姐弟坠亡案二审开庭 姐弟坠楼案怎么回事? 重庆姐弟坠亡案二审开庭。4月6日上午9时30分,张波、叶诚尘故意杀人一案(重庆姐弟坠亡案)在重庆市高级人民法院二审开庭。2021年7月26日,重

重庆姐弟坠亡案二审开庭 姐弟坠楼案怎么回事? 重庆姐弟坠亡案二审开庭。4月6日上午9时30分,张波、叶诚尘故意杀人一案(重庆姐弟坠亡案)在重庆市高级人民法院二审开庭。2021年7月26日,重 -

孩子写给家长的话都有什么 孩子给父母的话怎么写? 孩子写给家长的话都有什么1、我的手很小,无论是叠被子、画画还是抛球,请别要求我十全十美。我的腿很短,请您放慢脚步,我才能跟上您。2、

孩子写给家长的话都有什么 孩子给父母的话怎么写? 孩子写给家长的话都有什么1、我的手很小,无论是叠被子、画画还是抛球,请别要求我十全十美。我的腿很短,请您放慢脚步,我才能跟上您。2、 -

索尼 3A 大作《战神:诸神黄昏》添加“二周目”游戏模式

IT之家4月6日消息,《战神:诸神黄昏》游戏现已加入NewGamePlus(NG+)更新,也就是玩家常说的“二周目”,还包括新装备、新技能和更

索尼 3A 大作《战神:诸神黄昏》添加“二周目”游戏模式

IT之家4月6日消息,《战神:诸神黄昏》游戏现已加入NewGamePlus(NG+)更新,也就是玩家常说的“二周目”,还包括新装备、新技能和更 -

努力工作的话有什么 每日工作感悟一句话 努力工作的话1、世上并没有用来鼓励工作努力的赏赐,所有的赏赐都只是被用来奖励工作成果的。2、字典里最重要的三个词,就是意志、工作、等

努力工作的话有什么 每日工作感悟一句话 努力工作的话1、世上并没有用来鼓励工作努力的赏赐,所有的赏赐都只是被用来奖励工作成果的。2、字典里最重要的三个词,就是意志、工作、等 -

天天观点:江苏徐州:守好“烟火气” 不扰“凡人心” 共护“洁净蓝天” 根据国家平台发布实况数据统计,1月到3月,徐州市区PM2 5浓度总体向好,同比下降1 6%。近年来,徐州通过数字化、智能化、精细化动态监管,不断

天天观点:江苏徐州:守好“烟火气” 不扰“凡人心” 共护“洁净蓝天” 根据国家平台发布实况数据统计,1月到3月,徐州市区PM2 5浓度总体向好,同比下降1 6%。近年来,徐州通过数字化、智能化、精细化动态监管,不断 -

环球信息:宁夏:推动民营企业获得平等融资待遇 本报讯(记者陈瑶)近日,自治区地方金融监管局会同发展和改革委、工业和信息化厅、人民银行银川中心支行、宁夏银保监局、宁夏证监局联...

环球信息:宁夏:推动民营企业获得平等融资待遇 本报讯(记者陈瑶)近日,自治区地方金融监管局会同发展和改革委、工业和信息化厅、人民银行银川中心支行、宁夏银保监局、宁夏证监局联... -

写感恩老师的话有哪些 感恩老师的句子怎么写最特别? 写感恩老师的话有哪些1、只有拥有一颗真诚的心,拥有一颗感恩的心,生活才会在我们的感恩中变得更加美好,变得更加温馨。当然,感恩不仅仅

写感恩老师的话有哪些 感恩老师的句子怎么写最特别? 写感恩老师的话有哪些1、只有拥有一颗真诚的心,拥有一颗感恩的心,生活才会在我们的感恩中变得更加美好,变得更加温馨。当然,感恩不仅仅 -

睿住智能携手海信共创行业新生态,赋能智能空间场景落地 4月4日,广东睿住智能科技有限公司(以下简称睿住智能)与海信视像科技股份有限公司(以下简称海信)在广东佛山签署协议。未来,双方将建立长期

睿住智能携手海信共创行业新生态,赋能智能空间场景落地 4月4日,广东睿住智能科技有限公司(以下简称睿住智能)与海信视像科技股份有限公司(以下简称海信)在广东佛山签署协议。未来,双方将建立长期 -

150元小礼品 150元小礼品,不一定要有价值的价值,最好是送一些产品,因为产品的价值不能以上,比如名牌的手链、手镯、手表等。如果想给一

150元小礼品 150元小礼品,不一定要有价值的价值,最好是送一些产品,因为产品的价值不能以上,比如名牌的手链、手镯、手表等。如果想给一 -

世界微速讯:农村有“看头” 农民有“赚头” 农村有“看头”农民有“赚头”

世界微速讯:农村有“看头” 农民有“赚头” 农村有“看头”农民有“赚头” -

周红波会见交通银行客人 4月5日下午,省委常委、市委书记周红波在三亚会见交通银行董事长任德奇一行,双方围绕用好用足自贸港政策,丰富金融业态、创新金融产品...

周红波会见交通银行客人 4月5日下午,省委常委、市委书记周红波在三亚会见交通银行董事长任德奇一行,双方围绕用好用足自贸港政策,丰富金融业态、创新金融产品... -

QQ 阅读订阅规则调整,不支持起点读书、红袖添香订阅章节互通

IT之家4月6日消息,QQ阅读今日起正式调整订阅互通规则,QQ阅读、起点读书、红袖添香订阅的章节内容将不再互通。此前已经订阅的章节(2016年1

QQ 阅读订阅规则调整,不支持起点读书、红袖添香订阅章节互通

IT之家4月6日消息,QQ阅读今日起正式调整订阅互通规则,QQ阅读、起点读书、红袖添香订阅的章节内容将不再互通。此前已经订阅的章节(2016年1 -

天天亮点!轻微交通事故可视频连线处理 中国徐州网-徐州日报讯(记者马国明)4月5日,记者从市公安局交警支队获悉,从5日起,在我市主城区范围内发生轻微交通事故后,当事人可...

天天亮点!轻微交通事故可视频连线处理 中国徐州网-徐州日报讯(记者马国明)4月5日,记者从市公安局交警支队获悉,从5日起,在我市主城区范围内发生轻微交通事故后,当事人可... -

飞利浦剃须刀推荐哪个型号?飞利浦哪款剃须刀好用? ▲米家便携电动剃须刀300元以上:飞利浦、博朗、松下牢牢占据300元以上的剃须刀,国产品牌基本销声匿迹,是进口品牌飞利浦、博朗、松下鼎立的

飞利浦剃须刀推荐哪个型号?飞利浦哪款剃须刀好用? ▲米家便携电动剃须刀300元以上:飞利浦、博朗、松下牢牢占据300元以上的剃须刀,国产品牌基本销声匿迹,是进口品牌飞利浦、博朗、松下鼎立的 -

【独家焦点】消息称苹果在macOS中隐藏了比特币白皮书文件

IT之家4月6日消息,技术社区博主AndyBaio近日在其Waxy博客中发布博文,表示发现了一个隐藏在macOS系统中的文件。他表示在m

【独家焦点】消息称苹果在macOS中隐藏了比特币白皮书文件

IT之家4月6日消息,技术社区博主AndyBaio近日在其Waxy博客中发布博文,表示发现了一个隐藏在macOS系统中的文件。他表示在m -

感受乡村巨变 体验初心课堂 中国徐州网-徐州日报讯(记者王春莹)用脚步丈量,用身心感悟。4月2日8时许,徐州市第三中学68名党员乘上“红色大巴”从市区出发前往睢...

感受乡村巨变 体验初心课堂 中国徐州网-徐州日报讯(记者王春莹)用脚步丈量,用身心感悟。4月2日8时许,徐州市第三中学68名党员乘上“红色大巴”从市区出发前往睢... -

天天观焦点:龙卷风袭击美国密苏里州东南部至少5人死亡 新华社芝加哥4月5日电(记者徐静)美国警方5日说,强烈龙卷风当天凌晨侵袭密苏里州东南部地区,造成至少5人死亡。美国国家海洋和大气管理局的

天天观焦点:龙卷风袭击美国密苏里州东南部至少5人死亡 新华社芝加哥4月5日电(记者徐静)美国警方5日说,强烈龙卷风当天凌晨侵袭密苏里州东南部地区,造成至少5人死亡。美国国家海洋和大气管理局的 -

周红波赴三亚抱龙森林公园等地开展巡林工作 4月5日是清明节,省委常委、市委书记、省级副总林长、市级林长周红波以“四不两直”的方式,到三亚抱龙森林公园、基层森林防火点等地,...

周红波赴三亚抱龙森林公园等地开展巡林工作 4月5日是清明节,省委常委、市委书记、省级副总林长、市级林长周红波以“四不两直”的方式,到三亚抱龙森林公园、基层森林防火点等地,... -

凝聚各方力量 为企纾困解难 本报记者季芳通讯员董可为扎实做好链上企业服务保障,去年以来,徐州经开区东环街道党工委坚持围绕产业发展抓党建,充分发挥工程机械与...

凝聚各方力量 为企纾困解难 本报记者季芳通讯员董可为扎实做好链上企业服务保障,去年以来,徐州经开区东环街道党工委坚持围绕产业发展抓党建,充分发挥工程机械与... -

【环球热闻】苹果4s系统怎么下载?iphone4S如何下载软件? 越来越多的人使用苹果手机。手机在使用的时候不可避免的会安装软件。大家都知道IOS下载应用和安卓手机不一样,那么iphone4S怎么下载软件呢?其

【环球热闻】苹果4s系统怎么下载?iphone4S如何下载软件? 越来越多的人使用苹果手机。手机在使用的时候不可避免的会安装软件。大家都知道IOS下载应用和安卓手机不一样,那么iphone4S怎么下载软件呢?其 -

世界要闻:长江航运有了“水上百事通” 湖北日报讯(记者戴辉、通讯员高妞、李璐)从航道电子地图,到“水上超市”下单……4月3日,长江航务管理局宣布“长江e+”上线运行,这...

世界要闻:长江航运有了“水上百事通” 湖北日报讯(记者戴辉、通讯员高妞、李璐)从航道电子地图,到“水上超市”下单……4月3日,长江航务管理局宣布“长江e+”上线运行,这... -

如何制作手机铃声?铃声制作的具体操作流程有哪些? 1、如何制作手机铃声[图文教程]2、大家都喜欢用自己喜欢的歌作为手机铃声,但是有时候歌太长,就想用某一段作为手机铃声。那么如何制作铃声呢

如何制作手机铃声?铃声制作的具体操作流程有哪些? 1、如何制作手机铃声[图文教程]2、大家都喜欢用自己喜欢的歌作为手机铃声,但是有时候歌太长,就想用某一段作为手机铃声。那么如何制作铃声呢 -

快消息!什么是塞班智能手机?塞班手机有哪些好的? 一.塞班手机有哪些好的?:最不智能的智能机,你的智能只是能装软件,但现在它的软件体验都不好,没有WMiPhoneANDROID好二.什么是塞班手机?

快消息!什么是塞班智能手机?塞班手机有哪些好的? 一.塞班手机有哪些好的?:最不智能的智能机,你的智能只是能装软件,但现在它的软件体验都不好,没有WMiPhoneANDROID好二.什么是塞班手机? -

天天通讯!1000元以下的手机有哪些推荐?1000元以下的手机推荐大全? 手机市场的更新换代日益加快,随之而来的是智能手机的贬值速度加快,手机的性价比提高。如今的国内手机市场,千元以下的好手机很多。小...

天天通讯!1000元以下的手机有哪些推荐?1000元以下的手机推荐大全? 手机市场的更新换代日益加快,随之而来的是智能手机的贬值速度加快,手机的性价比提高。如今的国内手机市场,千元以下的好手机很多。小... -

世界微速讯:以林长制为抓手 筑牢森林安全防线 中国徐州网-徐州日报讯(记者陆铭通讯员白先如)3月30日上午,云龙区城管局联合云龙区应急管理局、大龙湖街道办事处,在拖龙山隧道东南角空地

世界微速讯:以林长制为抓手 筑牢森林安全防线 中国徐州网-徐州日报讯(记者陆铭通讯员白先如)3月30日上午,云龙区城管局联合云龙区应急管理局、大龙湖街道办事处,在拖龙山隧道东南角空地 -

把长城“搬进”博物馆要几步 4年多时间,研究人员跨越10个省区,对明长城全线进行无盲区数字化测绘,采集到200多万张实景图片,并建立了长城全线实景三维数据库,目前已覆

把长城“搬进”博物馆要几步 4年多时间,研究人员跨越10个省区,对明长城全线进行无盲区数字化测绘,采集到200多万张实景图片,并建立了长城全线实景三维数据库,目前已覆 -

世界新动态:黑龙江省春耕生产由南至北陆续展开 摆盘、覆土、播种……五常市二河乡新庄村的育秧大棚内,农民们忙得不亦乐乎。新庄村党总支书记刘清泉告诉记者,截至4月5日,林家店屯育...

世界新动态:黑龙江省春耕生产由南至北陆续展开 摆盘、覆土、播种……五常市二河乡新庄村的育秧大棚内,农民们忙得不亦乐乎。新庄村党总支书记刘清泉告诉记者,截至4月5日,林家店屯育... -

西部数码虚拟主机有哪些推荐?西部数码虚拟主机介绍? 1、所谓虚拟主机,百度百科是这样解释的:也叫“网站空间”,就是把一个运行在互联网上的服务器分成若干个“虚拟”的服务器,每个虚拟主...

西部数码虚拟主机有哪些推荐?西部数码虚拟主机介绍? 1、所谓虚拟主机,百度百科是这样解释的:也叫“网站空间”,就是把一个运行在互联网上的服务器分成若干个“虚拟”的服务器,每个虚拟主... -

【全球播资讯】万喜燃气灶价格是多少?万喜燃气灶的特点有哪些? 是我们生活中经常接触的燃气灶家具必备家电之一。现在市面上的燃气灶品牌越来越多。人们在选择产品时眼花缭乱,不知道选择什么样的产品...

【全球播资讯】万喜燃气灶价格是多少?万喜燃气灶的特点有哪些? 是我们生活中经常接触的燃气灶家具必备家电之一。现在市面上的燃气灶品牌越来越多。人们在选择产品时眼花缭乱,不知道选择什么样的产品... -

环球视点!联想乐pad a2107配置参数是多少?联想乐pad a2107怎么样? 联想乐pada2207,联想乐pada2107很多人还不知道,乐乐来为大家解答以上问题,现在让我们一起来看看吧!1、【7月12日太平洋电脑网武汉站】联想Pa

环球视点!联想乐pad a2107配置参数是多少?联想乐pad a2107怎么样? 联想乐pada2207,联想乐pada2107很多人还不知道,乐乐来为大家解答以上问题,现在让我们一起来看看吧!1、【7月12日太平洋电脑网武汉站】联想Pa -

焦点简讯:hpmini110的内部结构是怎样的?hp mini110配置如何? 1、惠普公司是世界知名的笔记本制造商。它属于惠普电脑公司,拥有多种电脑产品。在众多惠普电脑中,hpmini非常特别,因为它本身的体积比我们普

焦点简讯:hpmini110的内部结构是怎样的?hp mini110配置如何? 1、惠普公司是世界知名的笔记本制造商。它属于惠普电脑公司,拥有多种电脑产品。在众多惠普电脑中,hpmini非常特别,因为它本身的体积比我们普 -

环球观焦点:lel是什么意思?lel是指什么? lel,lel这个很多人还不知道,小飞来为大家解答以上的问题。现在让我们一起来看看吧!1、LEL的意思是:爆炸下限;可燃气体;催化燃烧;可燃性气

环球观焦点:lel是什么意思?lel是指什么? lel,lel这个很多人还不知道,小飞来为大家解答以上的问题。现在让我们一起来看看吧!1、LEL的意思是:爆炸下限;可燃气体;催化燃烧;可燃性气

热门资讯

-

博鳌亚洲论坛理事长、联合国第八任秘书长潘基文会见汪桥梁一行 博鳌亚洲论坛理事长、联合国第八任...

博鳌亚洲论坛理事长、联合国第八任秘书长潘基文会见汪桥梁一行 博鳌亚洲论坛理事长、联合国第八任... -

睿住智能携手海信共创行业新生态,赋能智能空间场景落地 4月4日,广东睿住智能科技有限公司...

睿住智能携手海信共创行业新生态,赋能智能空间场景落地 4月4日,广东睿住智能科技有限公司... -

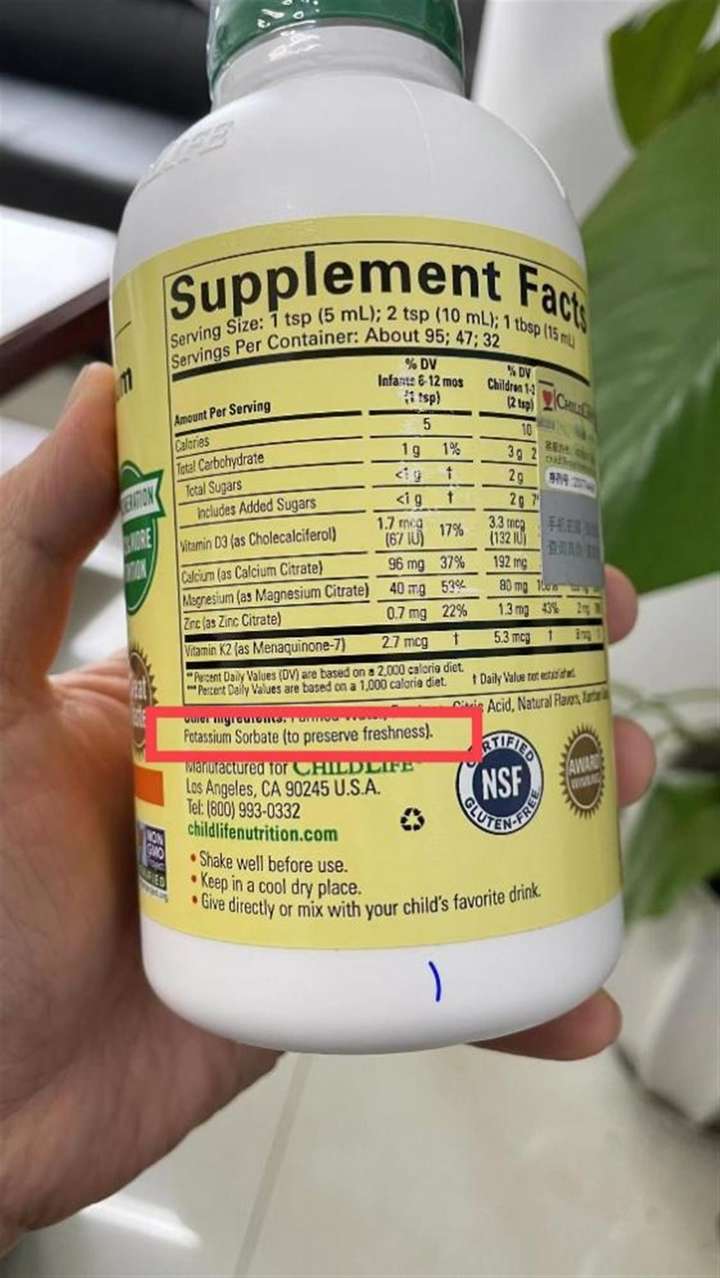

海淘的childlife大瓶钙含防腐剂?专家建议婴幼儿产品选购要谨慎 极目新闻记者 云迎 胡浩近日,上...

海淘的childlife大瓶钙含防腐剂?专家建议婴幼儿产品选购要谨慎 极目新闻记者 云迎 胡浩近日,上... -

“缅怀烈士功绩,传承红色基因”——中建八局上海公司浦开顶科、科技城保障房项目... 清明时节雨,最忆忠烈魂。4月4日,...

“缅怀烈士功绩,传承红色基因”——中建八局上海公司浦开顶科、科技城保障房项目... 清明时节雨,最忆忠烈魂。4月4日,...

观察

图片新闻

-

周红波赴三亚抱龙森林公园等地开展巡林工作 4月5日是清明节,省委常委、市委书...

周红波赴三亚抱龙森林公园等地开展巡林工作 4月5日是清明节,省委常委、市委书... -

周红波会见交通银行客人 4月5日下午,省委常委、市委书记周...

周红波会见交通银行客人 4月5日下午,省委常委、市委书记周... -

新研究:消耗臭氧层的氯氟烃浓度快速上升 一个国际研究团队日前在英国《自然...

新研究:消耗臭氧层的氯氟烃浓度快速上升 一个国际研究团队日前在英国《自然... -

环球百事通!以色列一大学说研发出社交焦虑症新疗法 以色列特拉维夫大学日前发表新闻公...

环球百事通!以色列一大学说研发出社交焦虑症新疗法 以色列特拉维夫大学日前发表新闻公...

精彩新闻

-

当前通讯!考核结果将作为名师晋级或 退出的重要依据 《漳州市中小学名师管理办法》出台...

当前通讯!考核结果将作为名师晋级或 退出的重要依据 《漳州市中小学名师管理办法》出台... -

每日关注!世界首例!我国科学家研发出室温氢负离子导体,可用于新型电池

IT之家4月6日消息,据央视新闻报道...

每日关注!世界首例!我国科学家研发出室温氢负离子导体,可用于新型电池

IT之家4月6日消息,据央视新闻报道... -

【天天聚看点】Redmi Note 12S手机发布:Helio G9处理器+108MP主摄,289欧元起

IT之家4月6日消息,据GSMARENA报道...

【天天聚看点】Redmi Note 12S手机发布:Helio G9处理器+108MP主摄,289欧元起

IT之家4月6日消息,据GSMARENA报道... -

天天热议:消息称三星新款Galaxy SmartTag续航表现更佳,支持Smart Things

IT之家4月6日消息,按照三星的惯例...

天天热议:消息称三星新款Galaxy SmartTag续航表现更佳,支持Smart Things

IT之家4月6日消息,按照三星的惯例... -

北京:春季游热度攀升 旅游市场加速复苏 今年清明假期只有一天,市民周边踏...

北京:春季游热度攀升 旅游市场加速复苏 今年清明假期只有一天,市民周边踏... -

云南省开展“打假护牌”行动 云南省打击侵犯知识产权和制售假冒...

云南省开展“打假护牌”行动 云南省打击侵犯知识产权和制售假冒... -

世界速读:青海发布2023年第1号总林(草)长令 4月3日,记者从青海省林长制办公室...

世界速读:青海发布2023年第1号总林(草)长令 4月3日,记者从青海省林长制办公室... -

报道:三星与 AMD 延长授权协议,Exynos 处理器将继续使用 Radeon GPU

IT之家4月6日消息,三星电子和AMD...

报道:三星与 AMD 延长授权协议,Exynos 处理器将继续使用 Radeon GPU

IT之家4月6日消息,三星电子和AMD... -

福建首创3项农产品质量安全检测团体标准 由福建省农科院农业质量标准与检测...

福建首创3项农产品质量安全检测团体标准 由福建省农科院农业质量标准与检测... -

德国加码对苹果公司的反垄断监管

IT之家4月6日消息,德国反垄断调查...

德国加码对苹果公司的反垄断监管

IT之家4月6日消息,德国反垄断调查... -

热消息:苹果发布 Safari 浏览器技术预览版 167 更新

IT之家4月6日消息,苹果于今天为Sa...

热消息:苹果发布 Safari 浏览器技术预览版 167 更新

IT之家4月6日消息,苹果于今天为Sa... -

苹果 iOS 17 终于要“重大调整”控制中心了

IT之家4月6日消息,此前曾准确爆料...

苹果 iOS 17 终于要“重大调整”控制中心了

IT之家4月6日消息,此前曾准确爆料... -

环球最新:【奋进的春天】稻田耕沤灭螟 促农业绿色防控 近日,江西省新余市仙女湖区大力实...

环球最新:【奋进的春天】稻田耕沤灭螟 促农业绿色防控 近日,江西省新余市仙女湖区大力实... -

日本木屐舞_日本木屐 1、木屐來自日本木屐又叫「柴屐」...

日本木屐舞_日本木屐 1、木屐來自日本木屐又叫「柴屐」... -

天天微头条丨中国驻美国使馆发言人就蔡英文窜美并会见美众议长麦卡锡发表谈话 当地时间4月5日,中国驻美国大使馆...

天天微头条丨中国驻美国使馆发言人就蔡英文窜美并会见美众议长麦卡锡发表谈话 当地时间4月5日,中国驻美国大使馆... -

富士 X-S20 相机新爆料:仍采用老款 2600 万像素 CMOS

IT之家4月5日消息,据Fujirumors消...

富士 X-S20 相机新爆料:仍采用老款 2600 万像素 CMOS

IT之家4月5日消息,据Fujirumors消... -

发挥香港离岸人民币枢纽作用 助力人民币国际化 央视网消息:4月4日,2023中国金融...

发挥香港离岸人民币枢纽作用 助力人民币国际化 央视网消息:4月4日,2023中国金融... -

环球微头条丨天津和平区获评2022中国最具投资吸引力县(市、区) 记者从天津市和平区获悉,近日,清...

环球微头条丨天津和平区获评2022中国最具投资吸引力县(市、区) 记者从天津市和平区获悉,近日,清... -

天天热议:【新疆故事】哈萨克族刺绣非遗传承人:想在创新方面做出努力 歌谣和骏马是哈萨克族的双翼,而刺...

天天热议:【新疆故事】哈萨克族刺绣非遗传承人:想在创新方面做出努力 歌谣和骏马是哈萨克族的双翼,而刺... -

甘肃庆阳实施五大行动深化文旅融合 记者从4月4日召开的甘肃省庆阳市文...

甘肃庆阳实施五大行动深化文旅融合 记者从4月4日召开的甘肃省庆阳市文... -

全球焦点!火龙果怎么种植 火龙果的种植方法 1、种植火龙果前,需要从成熟的果...

全球焦点!火龙果怎么种植 火龙果的种植方法 1、种植火龙果前,需要从成熟的果... -

环球消息!怎么种菠萝头 种菠萝头的方法 1、挑选:选择叶片多、鲜嫩、牢固...

环球消息!怎么种菠萝头 种菠萝头的方法 1、挑选:选择叶片多、鲜嫩、牢固... -

人参果怎么种 人参果的种植方法 1、首先种植人参果应选择疏松、透...

人参果怎么种 人参果的种植方法 1、首先种植人参果应选择疏松、透... -

天天即时:干煸排骨怎么做 干煸排骨的做法 1、用料:排骨300克、油适量、料酒...

天天即时:干煸排骨怎么做 干煸排骨的做法 1、用料:排骨300克、油适量、料酒... -

每日速看!腊排骨怎么吃 腊排骨的做法 1、用料:腊排骨500克、羊角辣椒1...

每日速看!腊排骨怎么吃 腊排骨的做法 1、用料:腊排骨500克、羊角辣椒1... -

世界今日讯!周三重大事件汇总 【时事新闻】①法国总统马克龙抵达...

世界今日讯!周三重大事件汇总 【时事新闻】①法国总统马克龙抵达... -

每日播报!清明假期北京累计接待游客96万人次 记者从北京市文旅局了解到,清明节...

每日播报!清明假期北京累计接待游客96万人次 记者从北京市文旅局了解到,清明节... -

快讯:日本福岛核电站一反应堆底座大范围受损,1 号机组调查视频公布

IT之家4月5日消息据央视报道,东京...

快讯:日本福岛核电站一反应堆底座大范围受损,1 号机组调查视频公布

IT之家4月5日消息据央视报道,东京... -

环球百事通!以色列一大学说研发出社交焦虑症新疗法 以色列特拉维夫大学日前发表新闻公...

环球百事通!以色列一大学说研发出社交焦虑症新疗法 以色列特拉维夫大学日前发表新闻公... -

新研究:消耗臭氧层的氯氟烃浓度快速上升 一个国际研究团队日前在英国《自然...

新研究:消耗臭氧层的氯氟烃浓度快速上升 一个国际研究团队日前在英国《自然... -

西藏新发现兰科植物一新记录种 记者从西藏自治区墨脱县林业和草原...

西藏新发现兰科植物一新记录种 记者从西藏自治区墨脱县林业和草原... -

环球实时:地大研究团队提出6.3亿年前“雪球地球”新模型 记者从中国地质大学(武汉)童金南...

环球实时:地大研究团队提出6.3亿年前“雪球地球”新模型 记者从中国地质大学(武汉)童金南... -

国家发改委郑重声明! 近期,有人自称国家发展改革委全国...

国家发改委郑重声明! 近期,有人自称国家发展改革委全国... -

世界即时:乡村振兴新模式| 做足茶文章 汶川乡村振兴一路飘香 4月5日,由阿坝州汶川特别旅游区管...

世界即时:乡村振兴新模式| 做足茶文章 汶川乡村振兴一路飘香 4月5日,由阿坝州汶川特别旅游区管... -

世界即时看!西热谈输球:我们细节做得不到位 激烈的比赛对年轻球员帮助很大 西热谈输球:我们细节做得不到位激...

世界即时看!西热谈输球:我们细节做得不到位 激烈的比赛对年轻球员帮助很大 西热谈输球:我们细节做得不到位激... -

环球微头条丨《英雄联盟》LPL 春季赛:JDG 3:2 战胜 BLG 晋级胜者组决赛

IT之家4月5日消息,2023LPL春季赛...

环球微头条丨《英雄联盟》LPL 春季赛:JDG 3:2 战胜 BLG 晋级胜者组决赛

IT之家4月5日消息,2023LPL春季赛... -

新消息丨我国科学家研发出首例室温氢负离子导体 记者从中国科学院大连化学物理研究...

新消息丨我国科学家研发出首例室温氢负离子导体 记者从中国科学院大连化学物理研究... -

环球聚焦:海盗船上架 192GB DDR5 内存套条:48GB*4,6999 元起

IT之家4月5日消息,海盗船日前发布...

环球聚焦:海盗船上架 192GB DDR5 内存套条:48GB*4,6999 元起

IT之家4月5日消息,海盗船日前发布... -

诗意微动画|古人这场清明雅事流行了上千年 “万物生长此时皆清洁而明净故谓之...

诗意微动画|古人这场清明雅事流行了上千年 “万物生长此时皆清洁而明净故谓之... -

每日速读!咀嚼的拼音怎么读 咀嚼是什么意思 1、咀嚼的拼音是:jǔjué。2、咀嚼...

每日速读!咀嚼的拼音怎么读 咀嚼是什么意思 1、咀嚼的拼音是:jǔjué。2、咀嚼... -

全球今亮点!picnic怎么读的 picnic是什么意思 1、picnic的读音:英[ˈpɪknɪk]...

全球今亮点!picnic怎么读的 picnic是什么意思 1、picnic的读音:英[ˈpɪknɪk]... -

天天快资讯丨羽衣甘蓝怎么种植 羽衣甘蓝的种植方法 1、播种种植。羽衣甘蓝可以播种种...

天天快资讯丨羽衣甘蓝怎么种植 羽衣甘蓝的种植方法 1、播种种植。羽衣甘蓝可以播种种... -

250名香港学子来粤交流 首发团到访深圳前海 “点解你会想创业嘅?”“因为唔想...

250名香港学子来粤交流 首发团到访深圳前海 “点解你会想创业嘅?”“因为唔想... -

世界通讯!联想新款P49w-30显示器即将上市:49 英寸 IPS Black 面板

IT之家4月5日消息,联想现已公布新...

世界通讯!联想新款P49w-30显示器即将上市:49 英寸 IPS Black 面板

IT之家4月5日消息,联想现已公布新... -

微软推出 Bing Chat v98,尽可能减少用户被机器人拒绝的情况

IT之家4月5日消息,随着复活节的临...

微软推出 Bing Chat v98,尽可能减少用户被机器人拒绝的情况

IT之家4月5日消息,随着复活节的临... -

天天观热点:樱花飘落的瞬间,一起感受春的浪漫 草长莺飞,乱红飘过立于樱花树下仰...

天天观热点:樱花飘落的瞬间,一起感受春的浪漫 草长莺飞,乱红飘过立于樱花树下仰... -

环球今日报丨深化校县合作 搭建高质量就业平台 近日,受拜泉县委县政府主要领导委...

环球今日报丨深化校县合作 搭建高质量就业平台 近日,受拜泉县委县政府主要领导委... -

【当前独家】牛欢喜怎么洗 牛欢喜怎样清洗干净 1、清洗牛欢喜要把它放入锅中炖煮...

【当前独家】牛欢喜怎么洗 牛欢喜怎样清洗干净 1、清洗牛欢喜要把它放入锅中炖煮... -

每日讯息!海口:移风易俗过清明 文明祭扫成新风 央广网海口4月5日消息(见习记者符...

每日讯息!海口:移风易俗过清明 文明祭扫成新风 央广网海口4月5日消息(见习记者符... -

红酒洒身上怎么洗 葡萄酒渍该如何清洗 1、用苏打水清洗的方法。将苏打水...

红酒洒身上怎么洗 葡萄酒渍该如何清洗 1、用苏打水清洗的方法。将苏打水...