每日速讯:作价7736万元收购两物业 远洋服务“反哺”远洋集团

继从母公司手中收购红星物业全部股权3个月后,远洋服务又有新动作。

(资料图片)

(资料图片)

11月15日,根据公司公告内容,远洋服务控股有限公司以7736万元的代价收购位于北京、深圳的两项物业,该等物业将由远洋服务作为其自用办公楼。

这并不是简单意义上的买卖,上述收购标的背后均有远洋集团作为股东。而当前作为收购方远洋服务母公司的远洋集团,正面临债务难题,因此市场有声音认为远洋服务此举有意反哺母公司远洋集团。

一位社区物业研究人士表示,目前地产开发业务普遍不景气,旗下物业企业反哺母公司地产企业并不鲜见,这也是当初将前者拆分上市的部分原因所在。此次并购所用资金来自远洋服务全球发售所得款,验证了这一观点。

动用IPO资金用于收购

2022年以来,物业领域内的并购市场仍在持续,但力度同比已有所减小,尤其是三季度市场动作收紧。

2021年上半年行业内发起并购案40余起,涉及并购金额超150亿元;而截至2022年9月,据不完全统计,行业公开披露的并购案例近30宗(不含放弃或终止收购案例),涉及交易金额约100亿元。三季度收并购热度大减,涉及交易金额约20亿元左右,主要因为收购方和被收购方的整合能力和意愿都有所减弱。

此次远洋服务出资收购,是在8月份买入红星物业股权3个月后的又一次并购动作。

11月13日,远洋服务发布公告称,于2022年11月11日(联交所交易时段后),北京物业买方(公司的全资附属公司)与北京物业卖方订立北京物业买卖协议。及深圳物业买方(公司的全资附属公司)与深圳物业卖方订立深圳物业买卖协议。

据此,北京物业买方已同意收购总建筑面积为3316.14平方米的北京物业,总对价为人民币4896.83万元。深圳物业买方已同意收购建筑面积为1555.84平方米的深圳物业,对价为人民币2839.29万元。该等物业将由集团占用作为其自用办公楼。

其中,北京物业位于北京市门头沟区金沙西街17号院的远洋都会中心(亦称为远洋新天地)1号楼3层、4层及5层;深圳物业位于深圳市龙岗区龙岗街道南联连湖刘屋路的远洋新干线远洋广场13栋6层。

截至2022年6月末,远洋服务的现金和现金等价物为24.74亿元,不过远洋服务并未动用在手现金作为此次收购的资金来源,而是使用了其他方式。

11月14日,远洋服务公告称,更改全球发售所得款项用途。

截至公告日期,远洋服务尚未动用全球发售所得款项净额约为5.47亿元,将重新分配用途金额约为5.32亿元。其中,7740万元用于根据该等买卖协议收购自用办公楼,这笔资金额度恰好与此次收购的金额吻合。

对于收购目的,公司称,随着远洋服务于近年的快速发展及增长,目前位于北京的总部已满员,而该集团目前位于中山的区域总部需搬迁至深圳以满足业务扩张的需要。

物业企业“反哺”母公司

公开资料显示,北京远洋新天地项目集合了商场、甲级办公楼、酒店和服务式公寓等业态组合,目前在售项目当中,以写字楼和公寓为主,平均价格为2.09万元/平方米,而写字楼出租价格约为2元/平方米/天。

深圳远洋新干线远洋广场项目,同样是集合住宅、公寓、写字楼及街区的综合体项目,写字楼出售价格在1.95万元/平方米至2.3万元/平方米不等。

按照公告披露的数值粗略计算,远洋服务收购北京物业的单价为1.48万元/平方米,深圳物业的收购单价则为1.82万元/平方米,对比来看,收购价格适中。

值得注意的是,远洋服务此次收购的北京物业由远洋集团持股51%,深圳物业则由远洋集团直接持股100%。有观点认为,当下开发企业普遍遇困,上述交易不排除物业公司反哺母公司的可能。

“反哺母公司”的说法并不少见。2021年,万科公布拆分万物云港股上市消息时,有观点认为万物云上市或为反哺万科。

根据2022年中期财报,远洋集团的总资产2640.01亿元,总负债为1922.54亿元,公司期末贷款总额为947.52亿元,其中一年内到期的贷款为182.25亿元,一到两年内到期的贷款为179.37亿元。

截至报告期末,该公司的现金资源总额为196.42亿元,其中,受限制的银行存款为50.26亿元,以此计算,公司能够动用的资金不过146.16亿元,仅从账面看,并无法覆盖一年内到期的负债。今年以来远洋集团陆续出售多处资产用以回笼资金。

今年8月,远洋服务拟斥资5亿元向远洋集团、远洋资本收购红星物业全部股权。这一收购被市场解读为双赢的举动,一方面能够充盈远洋集团现金流,另一方面,能够有效扩大远洋服务规模。

与此同时,和多数物业企业一样,远洋服务至今尚未完全摆脱对关联企业的依赖。11月11日,远洋服务发布公告称,公司全资子公司远洋亿家物业服务股份有限公司与远洋集团北京房地产经营管理分公司签署了商用物业租赁及运营协议。

截至2022年中期,来自关联方合约建筑面积占总合约建筑面积约50%,这是在大幅提升来自第三方合约建筑面积占比后的结果。

-

每日速讯:作价7736万元收购两物业 远洋服务“反哺”远洋集团 继从母公司手中收购红星物业全部股权3个月后,远洋服务又有新动作。11月15日,根据公司公告内容,远洋服务控股有限公司以7736万元的代价收购位

每日速讯:作价7736万元收购两物业 远洋服务“反哺”远洋集团 继从母公司手中收购红星物业全部股权3个月后,远洋服务又有新动作。11月15日,根据公司公告内容,远洋服务控股有限公司以7736万元的代价收购位 -

天天播报:深圳将每年建设不少于两千万平方米“工业上楼”空间 11月16日,深圳举行“20+8”产业2000万平方米“工业上楼”厂房空间签约仪式。深圳将按照每年建设不少于2000万平方米、连续实施5年的进度...

天天播报:深圳将每年建设不少于两千万平方米“工业上楼”空间 11月16日,深圳举行“20+8”产业2000万平方米“工业上楼”厂房空间签约仪式。深圳将按照每年建设不少于2000万平方米、连续实施5年的进度... -

3.71亿!合景泰富出售成都锦江百万体量开发项目,香港置地接盘 11月16日,合景泰富发布公告称,出售成都项目公司50%股权予香港置地,代价为约人民币3 71亿元。公告显示,于2022年11月16日,合景泰富全资附属

3.71亿!合景泰富出售成都锦江百万体量开发项目,香港置地接盘 11月16日,合景泰富发布公告称,出售成都项目公司50%股权予香港置地,代价为约人民币3 71亿元。公告显示,于2022年11月16日,合景泰富全资附属 -

天天报道:起亚在华投资7.54亿美元,调整在中国的生产设施 11月17日消息,韩国第二大汽车制造商起亚考虑在中国投资1万亿韩元(约合7 54亿美元),计划用于调整在中国的生产设施,为东南亚和中东等其他市

天天报道:起亚在华投资7.54亿美元,调整在中国的生产设施 11月17日消息,韩国第二大汽车制造商起亚考虑在中国投资1万亿韩元(约合7 54亿美元),计划用于调整在中国的生产设施,为东南亚和中东等其他市 -

焦点速递!立讯精密已收购iPhone代工厂昌硕科技部分上海厂房 11月17日,据多方信源消息显示,立讯精密已于近期收购了iPhone代工厂昌硕科技位于上海浦东康桥工业区的部分厂房。一名消息人士称,之后,立讯

焦点速递!立讯精密已收购iPhone代工厂昌硕科技部分上海厂房 11月17日,据多方信源消息显示,立讯精密已于近期收购了iPhone代工厂昌硕科技位于上海浦东康桥工业区的部分厂房。一名消息人士称,之后,立讯 -

元宇宙政策密集出台 产业资本加速“跑马圈地” 随着元宇宙未来发展前景日益清晰,各地政府对产业发展扶持力度不断增强。越来越多的地方政府结合各自优势,围绕元宇宙产业链各关键节点...

元宇宙政策密集出台 产业资本加速“跑马圈地” 随着元宇宙未来发展前景日益清晰,各地政府对产业发展扶持力度不断增强。越来越多的地方政府结合各自优势,围绕元宇宙产业链各关键节点...

-

热讯:重庆彭水:众志成城 坚决打好打赢疫情防控歼灭战 连日来,重庆市彭水县广大医护人员、公安干警、社区人员、志愿服务人员、党员突击队队员等主动亮明身份、服从调度,协助落实疫情防控措...

热讯:重庆彭水:众志成城 坚决打好打赢疫情防控歼灭战 连日来,重庆市彭水县广大医护人员、公安干警、社区人员、志愿服务人员、党员突击队队员等主动亮明身份、服从调度,协助落实疫情防控措... -

2022第十五届中国(嵊州)电机•厨具展览会开幕 11月16日,为期3天的2022第十五届中国(嵊州)电机•厨具展览会在嵊州国际会展中心隆重开幕。200多家来自全国各地的厨具、电机以及机械生

2022第十五届中国(嵊州)电机•厨具展览会开幕 11月16日,为期3天的2022第十五届中国(嵊州)电机•厨具展览会在嵊州国际会展中心隆重开幕。200多家来自全国各地的厨具、电机以及机械生 -

视焦点讯!s4zoom参数是多少?s4zoom怎么样? 三星全新的照相手机GalaxyS4Zoom已经发布。它拥有超强的相机配置,外观和我们平时的卡片相机差不多,比较特别。近日国外透露了该机的具体售价

视焦点讯!s4zoom参数是多少?s4zoom怎么样? 三星全新的照相手机GalaxyS4Zoom已经发布。它拥有超强的相机配置,外观和我们平时的卡片相机差不多,比较特别。近日国外透露了该机的具体售价 -

邮政快递包裹怎么收费?邮政普通包裹收费标准2022? 1、邮局邮寄主要是:普通包裹,特快包裹,EMS邮局普通包裹,包裹单0 5,泡泡袋1 8,纸盒子3 5-5左右,邮寄费用包裹挂号3元,其余按重量计算,

邮政快递包裹怎么收费?邮政普通包裹收费标准2022? 1、邮局邮寄主要是:普通包裹,特快包裹,EMS邮局普通包裹,包裹单0 5,泡泡袋1 8,纸盒子3 5-5左右,邮寄费用包裹挂号3元,其余按重量计算, -

实时焦点:重庆璧山人大代表助力打造“货车司机驿站” “重庆璧山给我们货车司机专门修了驿站,解决了我们上厕所、洗澡的难题,还可以免费停车,长途奔波几天,今天终于可以安心睡个觉了。”1...

实时焦点:重庆璧山人大代表助力打造“货车司机驿站” “重庆璧山给我们货车司机专门修了驿站,解决了我们上厕所、洗澡的难题,还可以免费停车,长途奔波几天,今天终于可以安心睡个觉了。”1... -

美呀植牙辛娜:精诚不倦,以精湛医术守护患者好口福 学医是有一种情怀在,我从小就有一个学医的梦,内心特别景仰能够治病救人、穿着白大褂的医生。学习过程中我感受到学医生涯就像攀登一座座高

美呀植牙辛娜:精诚不倦,以精湛医术守护患者好口福 学医是有一种情怀在,我从小就有一个学医的梦,内心特别景仰能够治病救人、穿着白大褂的医生。学习过程中我感受到学医生涯就像攀登一座座高 -

每日速讯:作价7736万元收购两物业 远洋服务“反哺”远洋集团 继从母公司手中收购红星物业全部股权3个月后,远洋服务又有新动作。11月15日,根据公司公告内容,远洋服务控股有限公司以7736万元的代价收购位

每日速讯:作价7736万元收购两物业 远洋服务“反哺”远洋集团 继从母公司手中收购红星物业全部股权3个月后,远洋服务又有新动作。11月15日,根据公司公告内容,远洋服务控股有限公司以7736万元的代价收购位 -

竹坞无尘水槛清是什么意思?竹坞无尘水槛清是谁的诗? 1、《宿骆氏亭寄怀崔雍崔衮》是唐代诗人李商隐的作品。2、此诗抒写对朋友的思念,也寄予了诗人自己的身世冷落之感。3、全诗以景寄情,寓...

竹坞无尘水槛清是什么意思?竹坞无尘水槛清是谁的诗? 1、《宿骆氏亭寄怀崔雍崔衮》是唐代诗人李商隐的作品。2、此诗抒写对朋友的思念,也寄予了诗人自己的身世冷落之感。3、全诗以景寄情,寓... -

前沿资讯!平板电视哪个品牌好?国产平板电视排名一览? 我们经常听到孩子们吵着要平板电脑,但是你知道有平板电视吗?随着电子数字技术的不断发展,今天的电视技术已经非常成熟。我们今天要介...

前沿资讯!平板电视哪个品牌好?国产平板电视排名一览? 我们经常听到孩子们吵着要平板电脑,但是你知道有平板电视吗?随着电子数字技术的不断发展,今天的电视技术已经非常成熟。我们今天要介... -

全球聚焦:传奇一生!一辈子只做了两件事的院士 “我一辈子只做了两件事:一是造核潜艇,二是建核电站。”彭士禄4岁成为孤儿,8岁被国民党当局抓进监狱,受尽拷打。留学归来后,彭士禄...

全球聚焦:传奇一生!一辈子只做了两件事的院士 “我一辈子只做了两件事:一是造核潜艇,二是建核电站。”彭士禄4岁成为孤儿,8岁被国民党当局抓进监狱,受尽拷打。留学归来后,彭士禄... -

世界视讯!腾讯回应接手暴雪国内代理权问题:内部暂时没有相关消息

IT之家11月18日消息,昨日暴雪宣布与网易游戏协议将到期,将在中国大陆暂停多数游戏服务的消息引发热议。暴雪娱乐昨日发布声明称,由于同网易

世界视讯!腾讯回应接手暴雪国内代理权问题:内部暂时没有相关消息

IT之家11月18日消息,昨日暴雪宣布与网易游戏协议将到期,将在中国大陆暂停多数游戏服务的消息引发热议。暴雪娱乐昨日发布声明称,由于同网易 -

【全球新视野】卡西欧tr100简介?卡西欧tr100和卡西欧tr150的区别? 1、导语:卡西欧这个品牌我们应该都很熟悉,因为我们日常生活中用到的很多产品都是卡西欧生产的。比如我们经常看到的卡西欧手表,卡西欧...

【全球新视野】卡西欧tr100简介?卡西欧tr100和卡西欧tr150的区别? 1、导语:卡西欧这个品牌我们应该都很熟悉,因为我们日常生活中用到的很多产品都是卡西欧生产的。比如我们经常看到的卡西欧手表,卡西欧... -

上海热带风暴水上乐园有哪些项目?上海热带风暴水上乐园攻略? 1、上海热带风暴水上乐园位于新镇路顾戴路口,占地130亩。2、园中营造了湖泊、河流、沙滩,拥有30多种惊险、刺激的水上游乐项目,是目前亚洲最

上海热带风暴水上乐园有哪些项目?上海热带风暴水上乐园攻略? 1、上海热带风暴水上乐园位于新镇路顾戴路口,占地130亩。2、园中营造了湖泊、河流、沙滩,拥有30多种惊险、刺激的水上游乐项目,是目前亚洲最 -

消息称三星越南工厂计划于 12 月份将停工两周去库存

IT之家11月18日消息,据ETNews消息,三星越南的智能手机工厂计划于12月份停工两周,这被视为三星为去库存所采取的措施。据介绍,三星越南智

消息称三星越南工厂计划于 12 月份将停工两周去库存

IT之家11月18日消息,据ETNews消息,三星越南的智能手机工厂计划于12月份停工两周,这被视为三星为去库存所采取的措施。据介绍,三星越南智 -

全球焦点!哈工大联合研制的小机械臂完成首次双臂支持航天员舱外行走 11月17日16时50分,经过约5 5小时的出舱活动,神舟十四号航天员陈冬、刘洋、蔡旭哲密切协同,圆满完成出舱活动全部既定任务,航天员陈冬和蔡旭

全球焦点!哈工大联合研制的小机械臂完成首次双臂支持航天员舱外行走 11月17日16时50分,经过约5 5小时的出舱活动,神舟十四号航天员陈冬、刘洋、蔡旭哲密切协同,圆满完成出舱活动全部既定任务,航天员陈冬和蔡旭 -

联想g470笔记本电脑怎么样?联想g470配置如何? 1,联想g470配置:G470i3-2310的处理器,这款价格在3570元,价格实在。机器性能也不错。打游戏娱乐方面可以满足你了。性价比也是蛮不错...

联想g470笔记本电脑怎么样?联想g470配置如何? 1,联想g470配置:G470i3-2310的处理器,这款价格在3570元,价格实在。机器性能也不错。打游戏娱乐方面可以满足你了。性价比也是蛮不错... -

环球讯息:拉萨市市场监管局出台“助企纾困”八条举措 为深入贯彻落实西藏自治区人民政府《关于稳经济若干临时性措施》及拉萨市政府、自治区市场监管局配套措施,全力以赴帮助市场主体恢复活...

环球讯息:拉萨市市场监管局出台“助企纾困”八条举措 为深入贯彻落实西藏自治区人民政府《关于稳经济若干临时性措施》及拉萨市政府、自治区市场监管局配套措施,全力以赴帮助市场主体恢复活... -

历史上520是什么节日 情人节的来历和意义是什么? 历史上520是什么节日?的,所以按照正常的古代历法来看,520就是一个叫做小满的节气日,不过520这个特别的日子被网友们还发现了有着另外的纪

历史上520是什么节日 情人节的来历和意义是什么? 历史上520是什么节日?的,所以按照正常的古代历法来看,520就是一个叫做小满的节气日,不过520这个特别的日子被网友们还发现了有着另外的纪 -

天天热文:家用笔记本电脑什么品牌好?家用笔记本电脑怎么选择? 很多人在选择笔记本电脑时都有这样的困境:选择哪个品牌?现在的笔记本品牌很多,也有很多知名品牌。可以说一些大品牌的笔记本质量还过...

天天热文:家用笔记本电脑什么品牌好?家用笔记本电脑怎么选择? 很多人在选择笔记本电脑时都有这样的困境:选择哪个品牌?现在的笔记本品牌很多,也有很多知名品牌。可以说一些大品牌的笔记本质量还过... -

观速讯丨使用ftp时出现Socket_ERROR是怎么回事?如何解决? 在使用的过程中遇到SocketERROR错误怎么办,我们来看看下文中的解决方法。用户在使用FTP上传文件时出现无法列表的情况,可能是由于选择在PASV

观速讯丨使用ftp时出现Socket_ERROR是怎么回事?如何解决? 在使用的过程中遇到SocketERROR错误怎么办,我们来看看下文中的解决方法。用户在使用FTP上传文件时出现无法列表的情况,可能是由于选择在PASV -

联想k900什么时候上市 联想k900质量怎么样 联想k900怎么升级? 1,联想k900上市时间推迟到何时:在5月上市。2,联想k900大概几月上市啊!:您好,感谢您选择联想产品。联想K900手机的上市时间是:2013年4

联想k900什么时候上市 联想k900质量怎么样 联想k900怎么升级? 1,联想k900上市时间推迟到何时:在5月上市。2,联想k900大概几月上市啊!:您好,感谢您选择联想产品。联想K900手机的上市时间是:2013年4 -

球迷狂欢:《我的世界》新增 Soccer Celebration DLC

IT之家11月18日消息,Mojang游戏工作室旗下Blockception团队宣布,为《我的世界》推出新款MarketplaceDLC--S

球迷狂欢:《我的世界》新增 Soccer Celebration DLC

IT之家11月18日消息,Mojang游戏工作室旗下Blockception团队宣布,为《我的世界》推出新款MarketplaceDLC--S -

国产新冠口服药或再降价 治疗新冠的特效药出来了吗? 专家:国产新冠口服药或再降价在国务院联防联控机制综合组进一步优化新冠肺炎疫情防控工作的二十条措施中强调,要加快新冠肺炎治疗相关药物

国产新冠口服药或再降价 治疗新冠的特效药出来了吗? 专家:国产新冠口服药或再降价在国务院联防联控机制综合组进一步优化新冠肺炎疫情防控工作的二十条措施中强调,要加快新冠肺炎治疗相关药物 -

t400项链是什么牌子?t400首饰怎么样? 1、T400选用施华洛世奇紫水晶、AAA锆石、水钻、925银、镀白金、镀金等材质制作时尚项链、耳环、手链、脚链、毛衣链等装饰品。2、款式非常新颖

t400项链是什么牌子?t400首饰怎么样? 1、T400选用施华洛世奇紫水晶、AAA锆石、水钻、925银、镀白金、镀金等材质制作时尚项链、耳环、手链、脚链、毛衣链等装饰品。2、款式非常新颖 -

百度董事长是谁 百度公司创始人是谁 百度是国企还是央企? 百度董事长是谁?百度董事长是李彦宏。百度是拥有强大互联网基础的领先AI公司。是全球为数不多的提供AI芯片、软件架构和应用程序等全栈AI技

百度董事长是谁 百度公司创始人是谁 百度是国企还是央企? 百度董事长是谁?百度董事长是李彦宏。百度是拥有强大互联网基础的领先AI公司。是全球为数不多的提供AI芯片、软件架构和应用程序等全栈AI技 -

西城男孩为什么解散 西城男孩为什么变成四个人? 西城男孩为什么解散?西城男孩解散的原因:1、他们的确累了,需要休息;一只组合坚持了10几年,很不容易的。2、短暂的离去,是为了未来明天更

西城男孩为什么解散 西城男孩为什么变成四个人? 西城男孩为什么解散?西城男孩解散的原因:1、他们的确累了,需要休息;一只组合坚持了10几年,很不容易的。2、短暂的离去,是为了未来明天更 -

低风险小成本投资创业有哪些?加盟丸碧实体店! 现如今,美业中选择加盟创业的人越来越多。毕竟与其一个人几年的折腾还不如选择一个合适的品牌加盟,不但可以省钱,还能省不少力,成功的几

低风险小成本投资创业有哪些?加盟丸碧实体店! 现如今,美业中选择加盟创业的人越来越多。毕竟与其一个人几年的折腾还不如选择一个合适的品牌加盟,不但可以省钱,还能省不少力,成功的几 -

沪指哪里 沪是哪里简称 上海为什么简称沪? 沪指哪里?沪指上海。上海简称沪或申,是中华人民共和国直辖市,国家中心城市,超大城市,沪杭甬大湾区核心城市,国际经济、金融、贸易、航

沪指哪里 沪是哪里简称 上海为什么简称沪? 沪指哪里?沪指上海。上海简称沪或申,是中华人民共和国直辖市,国家中心城市,超大城市,沪杭甬大湾区核心城市,国际经济、金融、贸易、航 -

新研究发现地球可自我调节温度 地球温度上升5°C会怎样? 新研究发现地球可自我调节温度地球在数十亿年间经历了多次剧烈的气候变化,但生命一直在延续。长期以来,科学家猜想一种叫做硅酸盐风化的地

新研究发现地球可自我调节温度 地球温度上升5°C会怎样? 新研究发现地球可自我调节温度地球在数十亿年间经历了多次剧烈的气候变化,但生命一直在延续。长期以来,科学家猜想一种叫做硅酸盐风化的地 -

农历10月1日是什么节日 农历十月一日有什么忌讳? 农历10月1日是寒衣节。又称十月朝祭祖节冥阴节秋祭,是中国传统的祭祀节日,人们会在这一天祭扫烧献,纪念仙逝亲人,谓之送寒衣。 农历十

农历10月1日是什么节日 农历十月一日有什么忌讳? 农历10月1日是寒衣节。又称十月朝祭祖节冥阴节秋祭,是中国传统的祭祀节日,人们会在这一天祭扫烧献,纪念仙逝亲人,谓之送寒衣。 农历十 -

10度左右穿什么衣服合适 薄款羽绒服适合几度穿? 10度左右穿什么衣服合适 ?10度左右上身穿衬衫或毛衣打底,外加薄外套,下身牛仔裤或休闲裤加上休闲鞋或靴子合适。老人、幼儿与体质较弱的

10度左右穿什么衣服合适 薄款羽绒服适合几度穿? 10度左右穿什么衣服合适 ?10度左右上身穿衬衫或毛衣打底,外加薄外套,下身牛仔裤或休闲裤加上休闲鞋或靴子合适。老人、幼儿与体质较弱的 -

郑州富士康是做什么的 富士康是哪个国家的企业? 郑州富士康是做什么的?郑州富士康是做自动化设备、金属与非金属制品模具、治具及检具及其零配件、发光二极管显示板、手机配件、电子产品的

郑州富士康是做什么的 富士康是哪个国家的企业? 郑州富士康是做什么的?郑州富士康是做自动化设备、金属与非金属制品模具、治具及检具及其零配件、发光二极管显示板、手机配件、电子产品的 -

谷歌启动黑五促销:苹果iPhone用户切换到Pixel更顺畅

IT之家11月18日消息,国外双十一活动“黑色星期五”已经开始,谷歌今天特别发布了一篇名为“切换到Pixel的四种更快方法”的博文,明确提及:“Pi

谷歌启动黑五促销:苹果iPhone用户切换到Pixel更顺畅

IT之家11月18日消息,国外双十一活动“黑色星期五”已经开始,谷歌今天特别发布了一篇名为“切换到Pixel的四种更快方法”的博文,明确提及:“Pi -

当前聚焦:LG电子推出首款 Mini LED 手术显示器,具有2000cd/㎡ 的峰值亮度

IT之家11月18日消息,LG电子在本周的德国MEDICA2022上推出了其首款配备MiniLED显示屏的医用级手术显示器。▲图源LG

当前聚焦:LG电子推出首款 Mini LED 手术显示器,具有2000cd/㎡ 的峰值亮度

IT之家11月18日消息,LG电子在本周的德国MEDICA2022上推出了其首款配备MiniLED显示屏的医用级手术显示器。▲图源LG -

三亚育新路农田风貌整治工作基本完成 记者了解到,自6月起,由市农业农村局牵头,天涯区农业农村局和吉阳区农业农村局作为业主单位,开始对育新路两侧500米范围内的散乱塑料大棚、

三亚育新路农田风貌整治工作基本完成 记者了解到,自6月起,由市农业农村局牵头,天涯区农业农村局和吉阳区农业农村局作为业主单位,开始对育新路两侧500米范围内的散乱塑料大棚、 -

快资讯丨App Store和Play Store有数千款应用不符合美国儿童隐私保护法

IT之家11月18日消息,近日在对苹果AppStore和谷歌PlayStore的一项调查中发现,有数千款应用程序并不符合美国的《儿童在线隐私

快资讯丨App Store和Play Store有数千款应用不符合美国儿童隐私保护法

IT之家11月18日消息,近日在对苹果AppStore和谷歌PlayStore的一项调查中发现,有数千款应用程序并不符合美国的《儿童在线隐私 -

环球关注:河南安阳:航空运动类飞行执照现场报名火热 “河北学员张鹏报名成功、浙江学员……”11月16日,在2022年中国飞行家大会暨第十四届安阳航空运动文化旅游节开幕式结束后,中国航空运...

环球关注:河南安阳:航空运动类飞行执照现场报名火热 “河北学员张鹏报名成功、浙江学员……”11月16日,在2022年中国飞行家大会暨第十四届安阳航空运动文化旅游节开幕式结束后,中国航空运... -

世界微速讯:三亚:打造一流科创生态环境 科技创新,这是三亚最新的热词。从“点”的突破、“量”的增加到“质”的提升,三亚打造自由贸易港科创高地创新举措频出——如今,科技...

世界微速讯:三亚:打造一流科创生态环境 科技创新,这是三亚最新的热词。从“点”的突破、“量”的增加到“质”的提升,三亚打造自由贸易港科创高地创新举措频出——如今,科技... -

全球热点!2022年度剧本扶持工程入选名单公示,共10部剧本入选 据文化和旅游部消息,近日,文化和旅游部艺术司公示2022年度剧本扶持工程入选名单,京剧《纳土归宋》等10部剧本入选。现予以公示,公示时间为2

全球热点!2022年度剧本扶持工程入选名单公示,共10部剧本入选 据文化和旅游部消息,近日,文化和旅游部艺术司公示2022年度剧本扶持工程入选名单,京剧《纳土归宋》等10部剧本入选。现予以公示,公示时间为2 -

今日热闻!GRID 工作室装裱的苹果 iPod Touch 零件艺术相框上手

IT之家11月18日消息,GRID工作室以制作各种经典数码产品的拆解装裱相框闻名,此前曾制作过初代iPhone和初代GameBoy。该工作室会

今日热闻!GRID 工作室装裱的苹果 iPod Touch 零件艺术相框上手

IT之家11月18日消息,GRID工作室以制作各种经典数码产品的拆解装裱相框闻名,此前曾制作过初代iPhone和初代GameBoy。该工作室会 -

环球快资讯:国家卫健委:昨日新增本土“2276+22853” 11月17日0—24时,31个省(自治区、直辖市)和新疆生产建设兵团报告新增确诊病例2362例。其中境外输入病例86例(福建52例,广东20例,上...

环球快资讯:国家卫健委:昨日新增本土“2276+22853” 11月17日0—24时,31个省(自治区、直辖市)和新疆生产建设兵团报告新增确诊病例2362例。其中境外输入病例86例(福建52例,广东20例,上... -

全球热门:三亚绕城高速绿化“升级” 预计明年1月完工 近日,记者从三亚交投集团获悉,三亚绕城高速绿化环境整治提升项目自10月开工以来,海角互通、亚龙湾互通推进速度较快,目前项目总进度...

全球热门:三亚绕城高速绿化“升级” 预计明年1月完工 近日,记者从三亚交投集团获悉,三亚绕城高速绿化环境整治提升项目自10月开工以来,海角互通、亚龙湾互通推进速度较快,目前项目总进度... -

精选!内蒙古确保“吃粮买得到”“种粮卖得出” 近一段时间以来,自治区粮食和物资储备局坚持疫情防控和秋粮收购两手抓,确保“吃粮买得到”“种粮卖得出”,疫情防控物资供应“不打烊...

精选!内蒙古确保“吃粮买得到”“种粮卖得出” 近一段时间以来,自治区粮食和物资储备局坚持疫情防控和秋粮收购两手抓,确保“吃粮买得到”“种粮卖得出”,疫情防控物资供应“不打烊... -

世界消息!河南11月17日新增本土确诊病例108例、本土无症状感染者1579例 11月18日,记者从河南省卫健委了解到,11月17日0—24时,河南省新增本土确诊病例108例(郑州市107例,其中45例为隔离管控发现、3例为重...

世界消息!河南11月17日新增本土确诊病例108例、本土无症状感染者1579例 11月18日,记者从河南省卫健委了解到,11月17日0—24时,河南省新增本土确诊病例108例(郑州市107例,其中45例为隔离管控发现、3例为重... -

世界新动态:做好挂钩帮扶 助力乡村振兴 中国徐州网-徐州日报讯(记者林雪)11月15日,省审计厅作为省委驻邳州市“五方挂钩”工作协调小组组长单位,在邳州召开“五方挂钩”工作...

世界新动态:做好挂钩帮扶 助力乡村振兴 中国徐州网-徐州日报讯(记者林雪)11月15日,省审计厅作为省委驻邳州市“五方挂钩”工作协调小组组长单位,在邳州召开“五方挂钩”工作... -

多措并举解决老旧小区停车难 我市有序推进智慧停车系统建设。本报记者秦媛摄中国徐州网-徐州日报讯(记者陆铭)政协委员提案集中反映了社会热点问题和社情民意。针对...

多措并举解决老旧小区停车难 我市有序推进智慧停车系统建设。本报记者秦媛摄中国徐州网-徐州日报讯(记者陆铭)政协委员提案集中反映了社会热点问题和社情民意。针对... -

守护『生命之河』永不断流 市红十字血液中心职工踊跃献血。工作人员操作设备进行血液离心。血液中心办公区的墙上,党纪法规、警言警句、廉政故事警示干部职工严守...

守护『生命之河』永不断流 市红十字血液中心职工踊跃献血。工作人员操作设备进行血液离心。血液中心办公区的墙上,党纪法规、警言警句、廉政故事警示干部职工严守... -

陕西出台市场监管系统工作人员廉洁从政“十严禁” 央广网西安11月18日消息(见习记者侯凯奇)为进一步加强陕西全省市场监管系统清廉建设,强化各级市场监管人员廉洁从政意识。近日,陕西省市场

陕西出台市场监管系统工作人员廉洁从政“十严禁” 央广网西安11月18日消息(见习记者侯凯奇)为进一步加强陕西全省市场监管系统清廉建设,强化各级市场监管人员廉洁从政意识。近日,陕西省市场 -

音响品牌Sonos明年将推出对标苹果AirPods Max的高端耳机

IT之家11月18日消息,据知情人士透露,音响厂商Sonos正计划推出一款高端的无线耳机。该知情人士透露,这款包耳式无线耳机目前仍处于早期...

音响品牌Sonos明年将推出对标苹果AirPods Max的高端耳机

IT之家11月18日消息,据知情人士透露,音响厂商Sonos正计划推出一款高端的无线耳机。该知情人士透露,这款包耳式无线耳机目前仍处于早期... -

全球看点:让『生态绿』成为可持续发展亮丽底色 本报评论员碧水蓝天共一色,青山绿水画中画。良好的生态环境,是徐州可持续发展的绿色守护。生态兴则百业兴。美丽徐州需要绿色发展,绿...

全球看点:让『生态绿』成为可持续发展亮丽底色 本报评论员碧水蓝天共一色,青山绿水画中画。良好的生态环境,是徐州可持续发展的绿色守护。生态兴则百业兴。美丽徐州需要绿色发展,绿...

热门资讯

-

第一届成都专精特新生态发展论坛即将开幕! 一、背景和意义《十四五促进中小企...

第一届成都专精特新生态发展论坛即将开幕! 一、背景和意义《十四五促进中小企... -

精准服务生命健康 | 迪安诊断携手嘉兴市第一医院成立精准医学实验诊断中心 11月10日,嘉兴市第一医院精准医学...

精准服务生命健康 | 迪安诊断携手嘉兴市第一医院成立精准医学实验诊断中心 11月10日,嘉兴市第一医院精准医学... -

加密市场“强震时刻”,5A交易所成立500万USDT保证金为用户注入信心 本周,币圈再现震动。某安放弃收购...

加密市场“强震时刻”,5A交易所成立500万USDT保证金为用户注入信心 本周,币圈再现震动。某安放弃收购... -

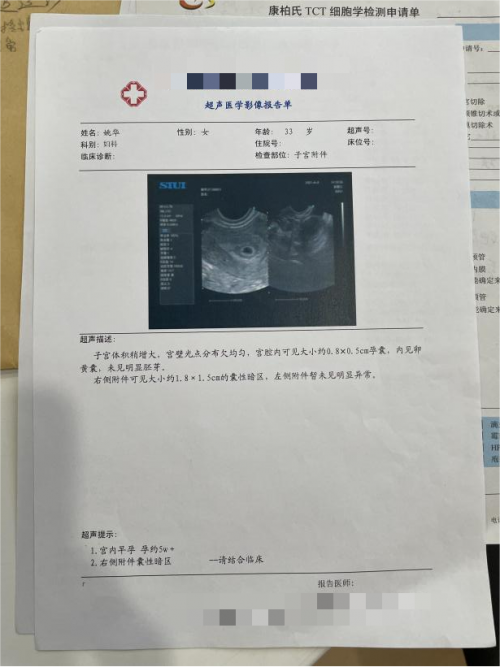

试管三次失败,欧华主任造影后当月自己受孕 我今年33岁,要孩子要了3年,也没...

试管三次失败,欧华主任造影后当月自己受孕 我今年33岁,要孩子要了3年,也没...

观察

图片新闻

-

全球热门:三亚绕城高速绿化“升级” 预计明年1月完工 近日,记者从三亚交投集团获悉,三...

全球热门:三亚绕城高速绿化“升级” 预计明年1月完工 近日,记者从三亚交投集团获悉,三... -

三亚育新路农田风貌整治工作基本完成 记者了解到,自6月起,由市农业农...

三亚育新路农田风貌整治工作基本完成 记者了解到,自6月起,由市农业农... -

世界微速讯:三亚:打造一流科创生态环境 科技创新,这是三亚最新的热词。从...

世界微速讯:三亚:打造一流科创生态环境 科技创新,这是三亚最新的热词。从... -

神舟十四号航天员乘组圆满完成第三次出舱活动全部既定任务 据中国载人航天工程办公室消息,北...

神舟十四号航天员乘组圆满完成第三次出舱活动全部既定任务 据中国载人航天工程办公室消息,北...

精彩新闻

-

地铁4号线泰山路站加快建设 11月14日,由中铁二十局承建的地铁...

地铁4号线泰山路站加快建设 11月14日,由中铁二十局承建的地铁... -

全球信息:昨日长春新增本土无症状感染者45例 据长春市卫生健康委员会发布,11月...

全球信息:昨日长春新增本土无症状感染者45例 据长春市卫生健康委员会发布,11月... -

每日讯息!Win11发布预览版build 22621.898推送

IT之家11月18日消息,微软今天在发...

每日讯息!Win11发布预览版build 22621.898推送

IT之家11月18日消息,微软今天在发... -

世界热消息:英特尔发布新版显卡驱动程序,最高可提供 8% 的性能提升

IT之家11月18日消息,英特尔现为Ar...

世界热消息:英特尔发布新版显卡驱动程序,最高可提供 8% 的性能提升

IT之家11月18日消息,英特尔现为Ar... -

世界关注:北京昨日新增100例本土确诊病例 366例本土无症状感染者 11月17日0时至24时,北京新增100例...

世界关注:北京昨日新增100例本土确诊病例 366例本土无症状感染者 11月17日0时至24时,北京新增100例... -

新研究表明苹果 AirPods Pro 可充当助听器使用

IT之家11月18日消息,一项研究表明...

新研究表明苹果 AirPods Pro 可充当助听器使用

IT之家11月18日消息,一项研究表明... -

环球通讯!21日长春这些区域停水 记者从长春水务集团自来水有限公司...

环球通讯!21日长春这些区域停水 记者从长春水务集团自来水有限公司... -

当前最新:北京11月17日新增100例本土确诊病例和366例本土无症状感染者 据北京市卫健委通报,11月17日0时...

当前最新:北京11月17日新增100例本土确诊病例和366例本土无症状感染者 据北京市卫健委通报,11月17日0时... -

残疾员工因马斯克禁止远程办公被裁,怒而起诉Twitter

IT之家11月18日消息,据路透社,一...

残疾员工因马斯克禁止远程办公被裁,怒而起诉Twitter

IT之家11月18日消息,据路透社,一... -

焦点要闻:密码管理软件 1Password 宣布明年年初支持无密码 Passkey 体验

IT之家11月18日消息,密码管理软件...

焦点要闻:密码管理软件 1Password 宣布明年年初支持无密码 Passkey 体验

IT之家11月18日消息,密码管理软件... -

八名SpaceX员工称因公开反对马斯克而被解雇

IT之家11月18日消息,据路透社报道...

八名SpaceX员工称因公开反对马斯克而被解雇

IT之家11月18日消息,据路透社报道... -

世界快讯:天津命名33所学校为2022年排球传统特色学校 央广网天津11月18日消息(见习记者...

世界快讯:天津命名33所学校为2022年排球传统特色学校 央广网天津11月18日消息(见习记者... -

全球今日报丨推理解谜游戏《隐秘的角落》移动版上开启预约,改编自同名剧集

... IT之家11月17日消息,《隐秘的角落...

全球今日报丨推理解谜游戏《隐秘的角落》移动版上开启预约,改编自同名剧集

... IT之家11月17日消息,《隐秘的角落... -

信息:Epic 喜加一预告:下周免费领取《星球大战:战机中队》

IT之家11月18日消息,EpicGames预...

信息:Epic 喜加一预告:下周免费领取《星球大战:战机中队》

IT之家11月18日消息,EpicGames预... -

当前快讯:乡村振兴看新疆丨红枣企业开足马力忙生产 连日来,新疆若羌县各红枣企业开足...

当前快讯:乡村振兴看新疆丨红枣企业开足马力忙生产 连日来,新疆若羌县各红枣企业开足... -

神舟十四号航天员乘组圆满完成第三次出舱活动全部既定任务 据中国载人航天工程办公室消息,北...

神舟十四号航天员乘组圆满完成第三次出舱活动全部既定任务 据中国载人航天工程办公室消息,北... -

IBM 红帽 RHEL 9.1 系统发布

IT之家11月17日消息,IBM旗下红帽...

IBM 红帽 RHEL 9.1 系统发布

IT之家11月17日消息,IBM旗下红帽... -

环球热资讯!“产销运”联动 金华援疆“十城百店”销售额直逼15亿元 近日,记者从金华市援疆指挥部获悉...

环球热资讯!“产销运”联动 金华援疆“十城百店”销售额直逼15亿元 近日,记者从金华市援疆指挥部获悉... -

焦点速递!苹果 iOS 16.2 Beta 3 预览版已解决部分 iPhone 的动画延迟问题

IT之家11月17日消息,据MacRumors...

焦点速递!苹果 iOS 16.2 Beta 3 预览版已解决部分 iPhone 的动画延迟问题

IT之家11月17日消息,据MacRumors... -

群晖发布 DiskStation DS923+ NAS,搭载 AMD R1600 处理器

IT之家11月17日消息,群晖今日发布...

群晖发布 DiskStation DS923+ NAS,搭载 AMD R1600 处理器

IT之家11月17日消息,群晖今日发布... -

【世界独家】乡村新面貌|新疆焉耆:灰枣喜丰收 枣农笑开颜 近年来,新疆焉耆县加大以种植大户...

【世界独家】乡村新面貌|新疆焉耆:灰枣喜丰收 枣农笑开颜 近年来,新疆焉耆县加大以种植大户... -

微头条丨新疆博乐:冬小麦显行见绿 长势喜人 眼下,新疆博乐市播种的冬小麦已经...

微头条丨新疆博乐:冬小麦显行见绿 长势喜人 眼下,新疆博乐市播种的冬小麦已经... -

新疆阿勒泰:雪中坚守保畅通 护安全 执勤民警携警犬正在检查过往车辆(...

新疆阿勒泰:雪中坚守保畅通 护安全 执勤民警携警犬正在检查过往车辆(... -

今日聚焦!新疆若羌:巧打“就业牌” 巩固脱贫攻坚“成色”足 “希望务工人员立足岗位,加强自我...

今日聚焦!新疆若羌:巧打“就业牌” 巩固脱贫攻坚“成色”足 “希望务工人员立足岗位,加强自我... -

每日快讯!新疆若羌:“小积分”激发基层治理“大动能” 近日,新疆若羌县铁干里克镇英苏牧...

每日快讯!新疆若羌:“小积分”激发基层治理“大动能” 近日,新疆若羌县铁干里克镇英苏牧... -

光荣特库摩狩猎游戏《狂野之心》新预告发布

IT之家11月17日消息,光荣特库摩今...

光荣特库摩狩猎游戏《狂野之心》新预告发布

IT之家11月17日消息,光荣特库摩今... -

天天快消息!新疆轮台:普法进校园 学法懂法共成长 为了进一步增强未成年人法律知识和...

天天快消息!新疆轮台:普法进校园 学法懂法共成长 为了进一步增强未成年人法律知识和... -

环球速讯:腾讯 QQ 音乐 Windows 版 18.97.0 发布:杜比全景声支持电脑端

IT之家11月17日消息,近期腾讯QQ音...

环球速讯:腾讯 QQ 音乐 Windows 版 18.97.0 发布:杜比全景声支持电脑端

IT之家11月17日消息,近期腾讯QQ音... -

天天简讯:Xbox Series S降价至249.99美元

IT之家11月17日消息,微软正在将其...

天天简讯:Xbox Series S降价至249.99美元

IT之家11月17日消息,微软正在将其... -

全球看热讯:飞利浦 EVNIA MiniLED 带鱼屏显示器上市,首发 6999 元

IT之家11月17日消息,飞利浦EVNIA...

全球看热讯:飞利浦 EVNIA MiniLED 带鱼屏显示器上市,首发 6999 元

IT之家11月17日消息,飞利浦EVNIA... -

福建首家手语咖啡店在厦门开业 央广网厦门11月17日消息(见习记者...

福建首家手语咖啡店在厦门开业 央广网厦门11月17日消息(见习记者... -

realme 印度 GT Neo 3 / GT Neo 3 150W 开始推送安卓 13 正式版

IT之家11月17日消息,realme为印度...

realme 印度 GT Neo 3 / GT Neo 3 150W 开始推送安卓 13 正式版

IT之家11月17日消息,realme为印度... -

世界简讯:新疆焉耆:心系困难群众 发放暖心“米面油” 近日,一辆满载着生活物资的爱心汽...

世界简讯:新疆焉耆:心系困难群众 发放暖心“米面油” 近日,一辆满载着生活物资的爱心汽... -

体育总局自剑中心&如鱼得水,以抗菌科技,守护冠军健康 2022年11月17日,软装行业头部品牌...

体育总局自剑中心&如鱼得水,以抗菌科技,守护冠军健康 2022年11月17日,软装行业头部品牌... -

当前快播:苹果“黑色星期五”购物活动11月25日开始

IT之家11月17日消息,苹果今天宣布...

当前快播:苹果“黑色星期五”购物活动11月25日开始

IT之家11月17日消息,苹果今天宣布... -

当前速读:三亚:“科创”高地 活力迸发 科技创新,这是三亚最新的热词,从...

当前速读:三亚:“科创”高地 活力迸发 科技创新,这是三亚最新的热词,从... -

世界新消息丨三星韩国Z Flip 4 / Fold 4 开始推送安卓 13 / One UI 5.0

IT之家11月17日消息,上周,三星向...

世界新消息丨三星韩国Z Flip 4 / Fold 4 开始推送安卓 13 / One UI 5.0

IT之家11月17日消息,上周,三星向... -

当前焦点!北斗科普丛书《“向太空进发”北斗导航系列》出版,售价 94 元

IT之家11月17日消息,据北斗卫星导...

当前焦点!北斗科普丛书《“向太空进发”北斗导航系列》出版,售价 94 元

IT之家11月17日消息,据北斗卫星导... -

焦点热议:2022年Q3东南亚智能手机出货量大幅下降

IT之家11月17日消息,新的研究称,...

焦点热议:2022年Q3东南亚智能手机出货量大幅下降

IT之家11月17日消息,新的研究称,... -

淄博桓台:开展打击整治养老诈骗专项行动 近年来,在“银发经济”快速发展的...

淄博桓台:开展打击整治养老诈骗专项行动 近年来,在“银发经济”快速发展的... -

每日视点!定了!儿童按年龄可享受优惠火车票 新版《铁路旅客运输规程》即将于20...

每日视点!定了!儿童按年龄可享受优惠火车票 新版《铁路旅客运输规程》即将于20... -

海南华侨中学第五十三届田径运动会暨初中部体育节开幕 11月17日,海南华侨中学第五十三届...

海南华侨中学第五十三届田径运动会暨初中部体育节开幕 11月17日,海南华侨中学第五十三届... -

济南警方通报“历山路持刀伤人案”:嫌疑人被控制,伤者无生命危险 11月17日晚,济南公安历下区分局官...

济南警方通报“历山路持刀伤人案”:嫌疑人被控制,伤者无生命危险 11月17日晚,济南公安历下区分局官... -

全球速看:打造全国一流纸质设计创意平台 宁波大学科技学院福山创意学院开班 16日,宁波大学科技学院举办福山创...

全球速看:打造全国一流纸质设计创意平台 宁波大学科技学院福山创意学院开班 16日,宁波大学科技学院举办福山创... -

当前视点!OPPO Reno8 5G 开放安卓 13 / ColorOS 13.0 正式版升级

IT之家11月17日消息,据ColorOS官...

当前视点!OPPO Reno8 5G 开放安卓 13 / ColorOS 13.0 正式版升级

IT之家11月17日消息,据ColorOS官... -

天天短讯!日本 JOLED 开发出全球首款 65 英寸印刷式 OLED 屏

IT之家11月17日消息,据日经新闻网...

天天短讯!日本 JOLED 开发出全球首款 65 英寸印刷式 OLED 屏

IT之家11月17日消息,据日经新闻网... -

焦点速讯:【疫情发布】11月17日0-20时,杭州新增8例新冠病毒无症状感染者 11月17日0-20时,杭州新增8例新冠...

焦点速讯:【疫情发布】11月17日0-20时,杭州新增8例新冠病毒无症状感染者 11月17日0-20时,杭州新增8例新冠... -

每日消息!告别“甜蜜烦恼”大连举办联合国糖尿病日义诊宣教服务活动 2022年11月14日是第16个联合国糖尿...

每日消息!告别“甜蜜烦恼”大连举办联合国糖尿病日义诊宣教服务活动 2022年11月14日是第16个联合国糖尿... -

世界速递!网易 CEO 丁磊:与暴雪谈判难度远超预期,关键条款要求不可接受

IT之家11月17日消息,今日,暴雪娱...

世界速递!网易 CEO 丁磊:与暴雪谈判难度远超预期,关键条款要求不可接受

IT之家11月17日消息,今日,暴雪娱... -

今日精选:看“云”识天气 广西首个三维虚拟数字气象科普馆上线 11月17日,南宁数字气象科普馆上线...

今日精选:看“云”识天气 广西首个三维虚拟数字气象科普馆上线 11月17日,南宁数字气象科普馆上线...