耳边有财:养老理财,怎么理才合理?

据中央广播电视总台经济之声《视听大会》报道,日前,银保监会等五部门一天之内推出了四份监管政策文件,标志着个人养老金制度正式落地,我国养老保障体系建设迈入新的发展阶段。银保监会就《商业银行和理财公司个人养老金业务管理暂行办法(征求意见稿)》公开征求意见,其中明确个人养老金业务范围、个人养老理财产品类型、信息报送、监督管理等多方面内容。

截至2022年6月底,已经有27只养老理财产品顺利发售,23.1万名投资者累计认购超600亿元。银行及银行理财子公司如何实现“多重身份转换”?养老储蓄和养老理财产品有何区别?养老理财,怎么理才合理?主持人梁婧对话工银理财副总裁李雪松。

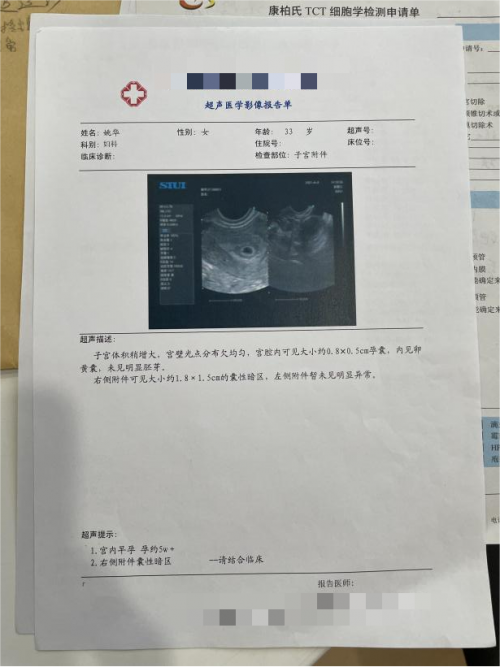

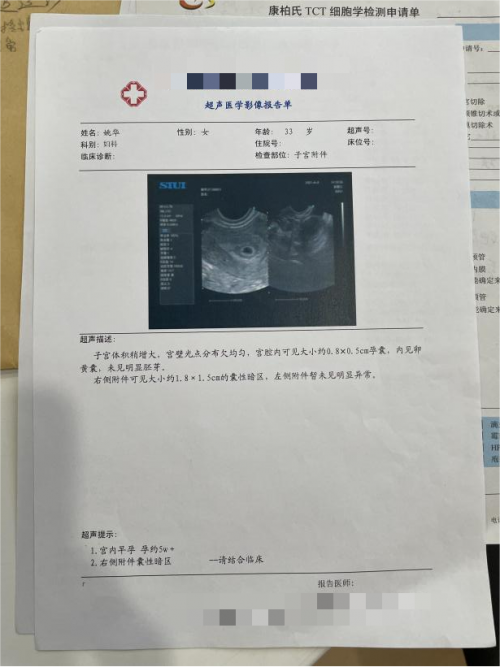

(资料图片仅供参考)

(资料图片仅供参考)

养老储蓄VS养老理财

养老储蓄的意义在于为普通民众养老提供一种稳健选择。此前,银保监会和央行发布通知,启动特定养老储蓄试点。其中,特定养老储蓄产品包括整存整取、零存整取和整存零取三种类型,产品期限分为5年、10年、15年和20年四档。李雪松认为,养老储蓄可以为普通民众养老投资篮子加入一种更稳健的组合。

养老理财要争取“三合一”,兼顾稳健性、长期性、普惠性。本次五部门发布的新政,更加突出了税收的优惠,个人养老金按照3%的税率计算缴纳个人所得税,充分突出了普惠属性。养老理财产品应坚持长期投资,理财公司未来要更加注重消费者权益保护和投资者教育,提升专业实力,实现产品风控完备、均衡安全、突出普惠等特点。

养老理财如何理才合理?

不同年龄段有不同养老需求,需要匹配不同的投资策略:

中青年时期:收入和身体状况较好,未来职业发展空间较大,因此风险承受能力较高,可以考虑多配置风险和收益相对较高的权益类投资,积累风险收益;

中老年时期:风险承受能力较低,养老资金支付需求较大,希望在基础性保障之外,通过合理的资产配置实现保值的长期目标,其对应产品应更倾向流动性、风险回撤,逐步增加固收类的投资比重。

养老理财产品怎么挑?

在挑选养老理财产品时,投资者需要关注哪些指标?李雪松建议,充分了解自身风险偏好,合理进行资金安排;了解理财产品的投向及产品管理人;培养长期投资理念。

值得投资者注意的是,净值型理财产品会跟随市场行情波动,因此投资理财产品在资金稳定的基础上一定要有长期投资思维。

-

耳边有财:养老理财,怎么理才合理? 据中央广播电视总台经济之声《视听大会》报道,日前,银保监会等五部门一天之内推出了四份监管政策文件,标志着个人养老金制度正式落地...

耳边有财:养老理财,怎么理才合理? 据中央广播电视总台经济之声《视听大会》报道,日前,银保监会等五部门一天之内推出了四份监管政策文件,标志着个人养老金制度正式落地... -

广西贵港推动生态环境质量持续提升 11月11日,广西贵港市2022年生态环境新闻发布会召开。新闻发布会现场(央广网记者黄月芬摄)贵港市生态环境局党组副书记、副局长黄江作主题发

广西贵港推动生态环境质量持续提升 11月11日,广西贵港市2022年生态环境新闻发布会召开。新闻发布会现场(央广网记者黄月芬摄)贵港市生态环境局党组副书记、副局长黄江作主题发 -

世界速讯:江西南昌举行第四届高校VR课件制作与应用大赛 11月12日,第四届高校VR课件制作与应用大赛在江西省前湖迎宾馆前湖厅举行,来自全省36个高校团队同台竞技,上演一场精彩纷呈的科技教育盛宴。

世界速讯:江西南昌举行第四届高校VR课件制作与应用大赛 11月12日,第四届高校VR课件制作与应用大赛在江西省前湖迎宾馆前湖厅举行,来自全省36个高校团队同台竞技,上演一场精彩纷呈的科技教育盛宴。 -

世界热点评!2022中国VR50强企业发布 11月12日,2022世界VR产业大会开幕式上,虚拟现实产业联盟名誉理事长、中国工程院院士赵沁平发布了“2022中国VR50强企业”名单。这是虚...

世界热点评!2022中国VR50强企业发布 11月12日,2022世界VR产业大会开幕式上,虚拟现实产业联盟名誉理事长、中国工程院院士赵沁平发布了“2022中国VR50强企业”名单。这是虚... -

全球即时看!迭代衍生 长征七号火箭能力越来越强 央视网消息:此次发射天舟五号货运飞船的是长征七号运载火箭,这也是它执行的第六次发射任务。从首飞至今,研制团队不断对火箭进行优化...

全球即时看!迭代衍生 长征七号火箭能力越来越强 央视网消息:此次发射天舟五号货运飞船的是长征七号运载火箭,这也是它执行的第六次发射任务。从首飞至今,研制团队不断对火箭进行优化... -

当前速看:多视角重现天舟五号货运飞船发射壮观场面 央视网消息:为了能够体验更加完整震撼的火箭发射场景,再从多个角度逐一重现发射的壮观场面。在距离发射塔架约150米处,架设了一台微型...

当前速看:多视角重现天舟五号货运飞船发射壮观场面 央视网消息:为了能够体验更加完整震撼的火箭发射场景,再从多个角度逐一重现发射的壮观场面。在距离发射塔架约150米处,架设了一台微型...

-

耳边有财:养老理财,怎么理才合理? 据中央广播电视总台经济之声《视听大会》报道,日前,银保监会等五部门一天之内推出了四份监管政策文件,标志着个人养老金制度正式落地...

耳边有财:养老理财,怎么理才合理? 据中央广播电视总台经济之声《视听大会》报道,日前,银保监会等五部门一天之内推出了四份监管政策文件,标志着个人养老金制度正式落地... -

广西贵港推动生态环境质量持续提升 11月11日,广西贵港市2022年生态环境新闻发布会召开。新闻发布会现场(央广网记者黄月芬摄)贵港市生态环境局党组副书记、副局长黄江作主题发

广西贵港推动生态环境质量持续提升 11月11日,广西贵港市2022年生态环境新闻发布会召开。新闻发布会现场(央广网记者黄月芬摄)贵港市生态环境局党组副书记、副局长黄江作主题发 -

当前速看:多视角重现天舟五号货运飞船发射壮观场面 央视网消息:为了能够体验更加完整震撼的火箭发射场景,再从多个角度逐一重现发射的壮观场面。在距离发射塔架约150米处,架设了一台微型...

当前速看:多视角重现天舟五号货运飞船发射壮观场面 央视网消息:为了能够体验更加完整震撼的火箭发射场景,再从多个角度逐一重现发射的壮观场面。在距离发射塔架约150米处,架设了一台微型... -

天天观热点:王者荣耀 IP 动作手游《代号破晓》全新 PV 发布

IT之家11月12日消息,在今晚的王者荣耀2022共创之夜活动上,官方公布了《代号破晓》全新PV发布。IT之家曾报道,在去年的王者荣耀年度颁奖盛

天天观热点:王者荣耀 IP 动作手游《代号破晓》全新 PV 发布

IT之家11月12日消息,在今晚的王者荣耀2022共创之夜活动上,官方公布了《代号破晓》全新PV发布。IT之家曾报道,在去年的王者荣耀年度颁奖盛 -

观察:好听的英文网名女高级 高级感好听的女生英文昵称 1、Janet珍妮特—少女;上帝的恩赐2、Jodie乔蒂—非常文静;赞美3、嘉百列:Gabrielle、Gabriella4、春华——Chloe(克洛哀)5、Redamancy:你爱

观察:好听的英文网名女高级 高级感好听的女生英文昵称 1、Janet珍妮特—少女;上帝的恩赐2、Jodie乔蒂—非常文静;赞美3、嘉百列:Gabrielle、Gabriella4、春华——Chloe(克洛哀)5、Redamancy:你爱 -

全球即时看!迭代衍生 长征七号火箭能力越来越强 央视网消息:此次发射天舟五号货运飞船的是长征七号运载火箭,这也是它执行的第六次发射任务。从首飞至今,研制团队不断对火箭进行优化...

全球即时看!迭代衍生 长征七号火箭能力越来越强 央视网消息:此次发射天舟五号货运飞船的是长征七号运载火箭,这也是它执行的第六次发射任务。从首飞至今,研制团队不断对火箭进行优化... -

世界热点评!2022中国VR50强企业发布 11月12日,2022世界VR产业大会开幕式上,虚拟现实产业联盟名誉理事长、中国工程院院士赵沁平发布了“2022中国VR50强企业”名单。这是虚...

世界热点评!2022中国VR50强企业发布 11月12日,2022世界VR产业大会开幕式上,虚拟现实产业联盟名誉理事长、中国工程院院士赵沁平发布了“2022中国VR50强企业”名单。这是虚... -

世界速讯:江西南昌举行第四届高校VR课件制作与应用大赛 11月12日,第四届高校VR课件制作与应用大赛在江西省前湖迎宾馆前湖厅举行,来自全省36个高校团队同台竞技,上演一场精彩纷呈的科技教育盛宴。

世界速讯:江西南昌举行第四届高校VR课件制作与应用大赛 11月12日,第四届高校VR课件制作与应用大赛在江西省前湖迎宾馆前湖厅举行,来自全省36个高校团队同台竞技,上演一场精彩纷呈的科技教育盛宴。 -

天天消息!白芝麻酱的功效与作用 白芝麻酱有哪些功效与作用 1、白芝麻酱有润肠通便、预防和降低心脑血管疾病的功效与作用。2、可以润肠通便,因为白芝麻酱当中含有丰富的油脂,对于肠道有很好的润...

天天消息!白芝麻酱的功效与作用 白芝麻酱有哪些功效与作用 1、白芝麻酱有润肠通便、预防和降低心脑血管疾病的功效与作用。2、可以润肠通便,因为白芝麻酱当中含有丰富的油脂,对于肠道有很好的润... -

天天快讯:鳖是甲鱼吗 鳖和甲鱼是一样的吗 1、鳖是甲鱼。甲鱼和鳖是一样的,这是一种动物,甲鱼的别名是鳖。2、甲鱼属于卵生两栖爬行动物,主要在湖泊、池塘、水流缓慢的河中生活...

天天快讯:鳖是甲鱼吗 鳖和甲鱼是一样的吗 1、鳖是甲鱼。甲鱼和鳖是一样的,这是一种动物,甲鱼的别名是鳖。2、甲鱼属于卵生两栖爬行动物,主要在湖泊、池塘、水流缓慢的河中生活... -

全球热文:乌龟跟甲鱼的区别 乌龟跟甲鱼有哪些区别 1、乌龟有非常硬的甲壳,受到袭击时,可以把头尾及四肢收回壳内,除海龟和鳄龟。鳖俗称王八、甲鱼,有牙齿,颈部可以伸的很长。2、乌龟...

全球热文:乌龟跟甲鱼的区别 乌龟跟甲鱼有哪些区别 1、乌龟有非常硬的甲壳,受到袭击时,可以把头尾及四肢收回壳内,除海龟和鳄龟。鳖俗称王八、甲鱼,有牙齿,颈部可以伸的很长。2、乌龟... -

芝麻酱火锅蘸料做法 芝麻酱火锅蘸料如何做好吃 1、火锅芝麻酱蘸料的用料:花生芝麻酱2勺、纯芝麻酱2勺、腐乳1 5块加汤少许、酱油1小勺、香醋少许看个人口味、鸡精适量、盐适量、韭菜花1勺、

芝麻酱火锅蘸料做法 芝麻酱火锅蘸料如何做好吃 1、火锅芝麻酱蘸料的用料:花生芝麻酱2勺、纯芝麻酱2勺、腐乳1 5块加汤少许、酱油1小勺、香醋少许看个人口味、鸡精适量、盐适量、韭菜花1勺、 -

当前热讯:初期快手小店如何经营?怎么添加商品? 现在的快手小店已经发展成了一个成熟的购物平台,在快手小店里,我们想买的任何商品几乎都会有卖。那么快手小店怎么经营?怎么添加商品?

当前热讯:初期快手小店如何经营?怎么添加商品? 现在的快手小店已经发展成了一个成熟的购物平台,在快手小店里,我们想买的任何商品几乎都会有卖。那么快手小店怎么经营?怎么添加商品? -

今日快看!葡萄架下适合套种什么菜? 葡萄架下适合套种什么菜?葡萄套种蔬菜可充分利用土地空间,增加种植效益。那么,在葡萄架下种什么蔬菜好?葡萄架下适合套种什么菜?有...

今日快看!葡萄架下适合套种什么菜? 葡萄架下适合套种什么菜?葡萄套种蔬菜可充分利用土地空间,增加种植效益。那么,在葡萄架下种什么蔬菜好?葡萄架下适合套种什么菜?有... -

全球热推荐:哪些原因会导致葡萄出现大小粒? 哪些原因会导致葡萄出现大小粒?1、品种的潜在劣势,葡萄果实大小粒是很常见的现象,正常情况下一串葡萄上也会出现特别小而且没有籽的果...

全球热推荐:哪些原因会导致葡萄出现大小粒? 哪些原因会导致葡萄出现大小粒?1、品种的潜在劣势,葡萄果实大小粒是很常见的现象,正常情况下一串葡萄上也会出现特别小而且没有籽的果... -

今日热闻!绿萝突然长出来蘑菇是什么原因? 绿萝突然长出来蘑菇是什么原因?家中养了一盆绿萝,起初长的很好,后来发现被太阳晒后有黄叶子,就搬到太阳晒不到的地方之后一周浇一次...

今日热闻!绿萝突然长出来蘑菇是什么原因? 绿萝突然长出来蘑菇是什么原因?家中养了一盆绿萝,起初长的很好,后来发现被太阳晒后有黄叶子,就搬到太阳晒不到的地方之后一周浇一次... -

快手推广怎么弄?如何推广? 快手现在加入的小伙伴们都会去做推广,大家做推广的时候,可以更快速的帮助自己去成长起来,毕竟快手平台的竞争也是十分激烈的,前期...

快手推广怎么弄?如何推广? 快手现在加入的小伙伴们都会去做推广,大家做推广的时候,可以更快速的帮助自己去成长起来,毕竟快手平台的竞争也是十分激烈的,前期... -

【世界时快讯】快手推广时间几个小时比较好?如何投放? 电商平台是需要做好店铺的推广和投放,但是很多快手新手卖家还不太了解快手需要推广几个小时是比较合适的?怎么投放?下面给大家讲述一下。

【世界时快讯】快手推广时间几个小时比较好?如何投放? 电商平台是需要做好店铺的推广和投放,但是很多快手新手卖家还不太了解快手需要推广几个小时是比较合适的?怎么投放?下面给大家讲述一下。 -

天天速读:快手推广多少钱可以上热门?如何上热门? 现在做快手推广的小伙伴们非常多,那么很多小伙伴们也想要自己的作品能够上热门,因为一旦有一个作品上热门就可以给自己的帐号引流,...

天天速读:快手推广多少钱可以上热门?如何上热门? 现在做快手推广的小伙伴们非常多,那么很多小伙伴们也想要自己的作品能够上热门,因为一旦有一个作品上热门就可以给自己的帐号引流,... -

葡萄园里种玫瑰花的原因是什么? 葡萄园里种玫瑰花的原因是什么?玫瑰不仅是爱情的见证者,还是葡萄园里的守护神。去过葡萄园的人应该会经常看到这样的场景,满园的火红...

葡萄园里种玫瑰花的原因是什么? 葡萄园里种玫瑰花的原因是什么?玫瑰不仅是爱情的见证者,还是葡萄园里的守护神。去过葡萄园的人应该会经常看到这样的场景,满园的火红... -

快手小店商品链接怎么添加?有哪些流程? 最近玩快手的小伙伴们应该都知道快手新增加了快手小店的功能,大家就可以在快手开店,并且进行带货,利用自己的人气和粉丝为自己增加...

快手小店商品链接怎么添加?有哪些流程? 最近玩快手的小伙伴们应该都知道快手新增加了快手小店的功能,大家就可以在快手开店,并且进行带货,利用自己的人气和粉丝为自己增加... -

观焦点:大会体验全新升级 众多“高科技”亮相现场 2022世界VR产业大会创新推出了元宇宙会场、会场AR实景导航、特效空间视频演艺等多个应用场景,为参会嘉宾带来全新的科技体验。其中,在会场AR

观焦点:大会体验全新升级 众多“高科技”亮相现场 2022世界VR产业大会创新推出了元宇宙会场、会场AR实景导航、特效空间视频演艺等多个应用场景,为参会嘉宾带来全新的科技体验。其中,在会场AR -

让吊兰多抽穗的小技巧 让吊兰多抽穗的小技巧要想让吊兰长的旺盛并且多抽穗,就要为吊兰提供肥沃的土壤。吊兰是喜肥的植物,如果养分充足,吊兰的抽穗就会多一...

让吊兰多抽穗的小技巧 让吊兰多抽穗的小技巧要想让吊兰长的旺盛并且多抽穗,就要为吊兰提供肥沃的土壤。吊兰是喜肥的植物,如果养分充足,吊兰的抽穗就会多一... -

【浙里万水千山】一梦九年 “互联网之光”点亮千年水乡 一梦九年,“互联网之光”点亮千年水乡。在草木染坊中穿越千年,在西栅景区泛舟河上,在昭明书院对话先人,在互联网国际会展中心遇见元...

【浙里万水千山】一梦九年 “互联网之光”点亮千年水乡 一梦九年,“互联网之光”点亮千年水乡。在草木染坊中穿越千年,在西栅景区泛舟河上,在昭明书院对话先人,在互联网国际会展中心遇见元... -

乡村振兴看安徽丨特色产业赋能乡村振兴 定远按下发展“快进键” 花生飘香、织机轰鸣、瓜蒌硕实……日前,央广网记者在安徽省定远县看到,一幅农业增效、农民增收、农村增色的多彩画卷如今已然徐徐展开...

乡村振兴看安徽丨特色产业赋能乡村振兴 定远按下发展“快进键” 花生飘香、织机轰鸣、瓜蒌硕实……日前,央广网记者在安徽省定远县看到,一幅农业增效、农民增收、农村增色的多彩画卷如今已然徐徐展开... -

当前速讯:联想晒出拯救者 Y9000X 全球限量款:i7-12700H + RTX3070 配置

IT之家11月12日消息,联想今天晒出了一款白粉配色的Y9000X全球限量款笔记本。据介绍,这款笔记本目前只能在联想官方的“夺笋”社区参与...

当前速讯:联想晒出拯救者 Y9000X 全球限量款:i7-12700H + RTX3070 配置

IT之家11月12日消息,联想今天晒出了一款白粉配色的Y9000X全球限量款笔记本。据介绍,这款笔记本目前只能在联想官方的“夺笋”社区参与... -

动态焦点:黑龙江多地出现较强雨雪天气 启动暴雪Ⅳ级应急响应 11月12日,黑龙江省多地出现较强雨雪天气,其中哈尔滨东部、七台河、鸡西、牡丹江雪量可达大雪,部分地区出现暴雪,部分时段伴有湿雪或冻雨。

动态焦点:黑龙江多地出现较强雨雪天气 启动暴雪Ⅳ级应急响应 11月12日,黑龙江省多地出现较强雨雪天气,其中哈尔滨东部、七台河、鸡西、牡丹江雪量可达大雪,部分地区出现暴雪,部分时段伴有湿雪或冻雨。 -

全球热门:天舟五号货运飞船与空间站组合体完成自主快速交会对接 中国航天员首次在... 新华社北京11月12日电(记者王逸涛、王慧)据中国载人航天工程办公室消息,天舟五号货运飞船入轨后顺利完成状态设置,于北京时间2022年11月12

全球热门:天舟五号货运飞船与空间站组合体完成自主快速交会对接 中国航天员首次在... 新华社北京11月12日电(记者王逸涛、王慧)据中国载人航天工程办公室消息,天舟五号货运飞船入轨后顺利完成状态设置,于北京时间2022年11月12 -

【天天时快讯】冬春季大棚栽培生菜施肥要点 冬春季大棚栽培生菜施肥要点冬春季生菜栽培育苗正值严冬,正常环境下要在阳畦或者是日光温室里来育苗,9~10月播种可以在露地进行育苗,...

【天天时快讯】冬春季大棚栽培生菜施肥要点 冬春季大棚栽培生菜施肥要点冬春季生菜栽培育苗正值严冬,正常环境下要在阳畦或者是日光温室里来育苗,9~10月播种可以在露地进行育苗,... -

今日热搜:冬青树和北美冬青是一种植物吗? 冬青树和北美冬青是一种植物吗?这是一种冬季特产的观赏性绿植,非常耐寒又抗冻,而且寓意特别好养起来又格外方便的盆栽绿植,它就是冬...

今日热搜:冬青树和北美冬青是一种植物吗? 冬青树和北美冬青是一种植物吗?这是一种冬季特产的观赏性绿植,非常耐寒又抗冻,而且寓意特别好养起来又格外方便的盆栽绿植,它就是冬... -

全球看热讯:鱼种到成鱼均可感染的草鱼细菌性败血症到底是什么? 鱼种到成鱼均可感染的草鱼细菌性败血症到底是什么?草鱼细菌性败血症由嗜水气单胞菌等细菌感染引起,此病在我国淡水养鱼地区广泛流行,...

全球看热讯:鱼种到成鱼均可感染的草鱼细菌性败血症到底是什么? 鱼种到成鱼均可感染的草鱼细菌性败血症到底是什么?草鱼细菌性败血症由嗜水气单胞菌等细菌感染引起,此病在我国淡水养鱼地区广泛流行,... -

看热讯:怎样预防草鱼细菌性败血症? 怎样预防草鱼细菌性败血症?草鱼细菌性败血症由嗜水气单胞菌等细菌感染引起,此病在我国淡水养鱼地区广泛流行,从鱼种到成鱼均可感染。...

看热讯:怎样预防草鱼细菌性败血症? 怎样预防草鱼细菌性败血症?草鱼细菌性败血症由嗜水气单胞菌等细菌感染引起,此病在我国淡水养鱼地区广泛流行,从鱼种到成鱼均可感染。... -

全球今亮点!虎刺梅又叫什么?长什么样子?好养吗? 虎刺梅又叫什么?长什么样子?好养吗?虎刺梅也叫铁海棠。花语是:倔强而又坚贞,温柔又忠诚,勇猛又不失儒雅。虎刺梅的别称虎刺、铁海...

全球今亮点!虎刺梅又叫什么?长什么样子?好养吗? 虎刺梅又叫什么?长什么样子?好养吗?虎刺梅也叫铁海棠。花语是:倔强而又坚贞,温柔又忠诚,勇猛又不失儒雅。虎刺梅的别称虎刺、铁海... -

天天简讯:西安高陵区耿镇集中供水工程通水运行 “哗哗哗……”,清晨,西安市高陵区耿镇街道虎家村村民宣小妮走进厨房,拧开水龙头,自来水喷涌而出,“你看这水,水质好,水压大,以...

天天简讯:西安高陵区耿镇集中供水工程通水运行 “哗哗哗……”,清晨,西安市高陵区耿镇街道虎家村村民宣小妮走进厨房,拧开水龙头,自来水喷涌而出,“你看这水,水质好,水压大,以... -

焦点报道:广州单日新增3180例本土感染者 三区传播指数回落 记者从12日下午举行的广州市疫情防控新闻发布会上获悉,11月11日0至24时,广州市新增3180例新冠病毒本土感染者。有21例为社区筛查或主动就诊中

焦点报道:广州单日新增3180例本土感染者 三区传播指数回落 记者从12日下午举行的广州市疫情防控新闻发布会上获悉,11月11日0至24时,广州市新增3180例新冠病毒本土感染者。有21例为社区筛查或主动就诊中 -

4K 花园发布国内首个 8K+3D VR 多机位全能直播系统“满天星”

IT之家11月12日消息,4K花园今天发布国内首个8K+3DVR直播系统“满天星(METASTAR)”。据介绍,“满天星”由4K花园自主研发

4K 花园发布国内首个 8K+3D VR 多机位全能直播系统“满天星”

IT之家11月12日消息,4K花园今天发布国内首个8K+3DVR直播系统“满天星(METASTAR)”。据介绍,“满天星”由4K花园自主研发 -

扎根实体经济见证消费活力 多家电商平台“双11”战绩稳中向好 今年的“双11”电商购物节落下帷幕。数据显示,“双11”期间多家电商平台战绩稳中向好,展现出中国消费的活力与韧性。京东方面的数据显...

扎根实体经济见证消费活力 多家电商平台“双11”战绩稳中向好 今年的“双11”电商购物节落下帷幕。数据显示,“双11”期间多家电商平台战绩稳中向好,展现出中国消费的活力与韧性。京东方面的数据显... -

快消息!2018年以来我国VR产业年复合增长率达64% 开辟消费元宇宙和产业元宇宙新赛道 据中央广播电视总台经济之声《天下财经》报道,2022世界VR产业大会11月12日在江西南昌开幕。一年来,我国VR产业发展情况如何?VR领域出现了哪

快消息!2018年以来我国VR产业年复合增长率达64% 开辟消费元宇宙和产业元宇宙新赛道 据中央广播电视总台经济之声《天下财经》报道,2022世界VR产业大会11月12日在江西南昌开幕。一年来,我国VR产业发展情况如何?VR领域出现了哪 -

“甬上海丝路,时尚中东欧”主题动态秀发布 2022宁波时尚节暨第26届宁波国际服装节11月11日开幕。本次时尚节围绕“海韵潮涌、时尚东方”的主题,共设置六大板块、25项活动。作为时...

“甬上海丝路,时尚中东欧”主题动态秀发布 2022宁波时尚节暨第26届宁波国际服装节11月11日开幕。本次时尚节围绕“海韵潮涌、时尚东方”的主题,共设置六大板块、25项活动。作为时... -

【报资讯】天舟五号货运飞船发射任务取得圆满成功 点击图片查看视频据中国载人航天工程办公室消息,北京时间2022年11月12日10时03分,搭载天舟五号货运飞船的长征七号遥六运载火箭,在我国文昌

【报资讯】天舟五号货运飞船发射任务取得圆满成功 点击图片查看视频据中国载人航天工程办公室消息,北京时间2022年11月12日10时03分,搭载天舟五号货运飞船的长征七号遥六运载火箭,在我国文昌 -

联想:双 11 期间全网销售额超 86 亿元

IT之家11月12日消息,今日,联想中国官方公布了“双11欢喜大促”终极战报,宣布10月31日20:00-11月11日24:00全

联想:双 11 期间全网销售额超 86 亿元

IT之家11月12日消息,今日,联想中国官方公布了“双11欢喜大促”终极战报,宣布10月31日20:00-11月11日24:00全 -

世界速递!加强科研攻关和成果转化 天津海关打造智慧实验室 11月11日,天津海关召开新闻发布会,记者在会上获悉,到2022年年底,天津海关科技大楼改建完成将满一年。目前,天津海关33个实验室已全部入驻

世界速递!加强科研攻关和成果转化 天津海关打造智慧实验室 11月11日,天津海关召开新闻发布会,记者在会上获悉,到2022年年底,天津海关科技大楼改建完成将满一年。目前,天津海关33个实验室已全部入驻 -

每日快播:实施开放兴区战略 天津市滨海新区持续推动外资外贸提质增效 11月11日,天津市滨海新区召开新闻发布会,介绍滨海新区实施开放兴区战略、持续推动外资外贸提质增效的工作进展与成果。记者从发布会上...

每日快播:实施开放兴区战略 天津市滨海新区持续推动外资外贸提质增效 11月11日,天津市滨海新区召开新闻发布会,介绍滨海新区实施开放兴区战略、持续推动外资外贸提质增效的工作进展与成果。记者从发布会上... -

当前热讯:七彩虹 RTX 3060 Mini 显卡降至 2149 元:银白色外观,18cm 长

IT之家11月12日消息,七彩虹在去年推出了一款为ITX主机设计的RTX3060Mini,单风扇,18cm长,当时的售价达到了3799元

当前热讯:七彩虹 RTX 3060 Mini 显卡降至 2149 元:银白色外观,18cm 长

IT之家11月12日消息,七彩虹在去年推出了一款为ITX主机设计的RTX3060Mini,单风扇,18cm长,当时的售价达到了3799元 -

天津市首届“新媒体与思政教育融合创新发展论坛”成功举办 11月11日,由天津市委教育工委、天津市教委主办,天津市学校思政课新媒体中心、天津市学校思想政治理论课主题教室承办的天津市首届“新...

天津市首届“新媒体与思政教育融合创新发展论坛”成功举办 11月11日,由天津市委教育工委、天津市教委主办,天津市学校思政课新媒体中心、天津市学校思想政治理论课主题教室承办的天津市首届“新... -

世界新消息丨双 11 消费级 AR 眼镜销量爆发 Nreal 霸榜中美日三个国家

双十一大促刚刚结束,Nreal第一时间公布了在中国市场参加的第一个双十一大促战报:京东平台AR品类单品销量&销售额双第一!京东平台AR品类Nre

世界新消息丨双 11 消费级 AR 眼镜销量爆发 Nreal 霸榜中美日三个国家

双十一大促刚刚结束,Nreal第一时间公布了在中国市场参加的第一个双十一大促战报:京东平台AR品类单品销量&销售额双第一!京东平台AR品类Nre -

全球最新:北京朝阳区新增本土感染者61例 风险点位涉农贸市场、公共卫生间、废品... 央广网北京11月12日消息(见习记者庞婷)11月12日,在北京市新型冠状病毒肺炎疫情防控工作第411场新闻发布会上,朝阳区副区长孟锐介绍,11月12

全球最新:北京朝阳区新增本土感染者61例 风险点位涉农贸市场、公共卫生间、废品... 央广网北京11月12日消息(见习记者庞婷)11月12日,在北京市新型冠状病毒肺炎疫情防控工作第411场新闻发布会上,朝阳区副区长孟锐介绍,11月12 -

武汉晴川学院举办2023年春季征兵启动暨征兵工作站揭牌仪式 11月7日下午,湖北省武汉晴川学院举办2023年春季征兵启动暨征兵工作站揭牌仪式。学院董事长、校长、教授汪彬出席仪式并讲话,武汉市汉阳区人武

武汉晴川学院举办2023年春季征兵启动暨征兵工作站揭牌仪式 11月7日下午,湖北省武汉晴川学院举办2023年春季征兵启动暨征兵工作站揭牌仪式。学院董事长、校长、教授汪彬出席仪式并讲话,武汉市汉阳区人武 -

试管三次失败,欧华主任造影后当月自己受孕 我今年33岁,要孩子要了3年,也没有要上,在我们当地做了好多检查,血值化验都没有问题,超声也没有事,就是超声造影时显示左侧输卵管梗阻

试管三次失败,欧华主任造影后当月自己受孕 我今年33岁,要孩子要了3年,也没有要上,在我们当地做了好多检查,血值化验都没有问题,超声也没有事,就是超声造影时显示左侧输卵管梗阻 -

世界微资讯!循环水养殖与静水池塘养鱼的主要区别是什么? 循环水养殖与静水池塘养鱼的主要区别是什么?工厂化养鱼(即循环水养殖)与静水池塘养鱼的主要区别是:池塘面积小,池水持续流动和交换...

世界微资讯!循环水养殖与静水池塘养鱼的主要区别是什么? 循环水养殖与静水池塘养鱼的主要区别是什么?工厂化养鱼(即循环水养殖)与静水池塘养鱼的主要区别是:池塘面积小,池水持续流动和交换...

热门资讯

-

试管三次失败,欧华主任造影后当月自己受孕 我今年33岁,要孩子要了3年,也没...

试管三次失败,欧华主任造影后当月自己受孕 我今年33岁,要孩子要了3年,也没... -

符合宠物健康需求 生生不息冻干猫粮风靡全球 主食冻干确实均价高于普通猫粮,到...

符合宠物健康需求 生生不息冻干猫粮风靡全球 主食冻干确实均价高于普通猫粮,到... -

中脉周希俭热心公益,抵制viiva传销诈骗等虚假宣传! 少年智则国智,少年强则国强,关心、...

中脉周希俭热心公益,抵制viiva传销诈骗等虚假宣传! 少年智则国智,少年强则国强,关心、... -

周希俭:不断汲取经验后获得成功,拒绝中脉viiva传销骗局等谣言! 在中脉周希俭的人生词典里,企业家...

周希俭:不断汲取经验后获得成功,拒绝中脉viiva传销骗局等谣言! 在中脉周希俭的人生词典里,企业家...

观察

图片新闻

-

【报资讯】天舟五号货运飞船发射任务取得圆满成功 点击图片查看视频据中国载人航天工...

【报资讯】天舟五号货运飞船发射任务取得圆满成功 点击图片查看视频据中国载人航天工... -

“双11”:三亚线上“有惊喜”线下“藏福利” “原以为‘双11’只能在网上‘血拼...

“双11”:三亚线上“有惊喜”线下“藏福利” “原以为‘双11’只能在网上‘血拼... -

三亚崖州湾科技城:廉洁文化进企业 案例警示促发展 11月10日,三亚崖州湾科技城产业链...

三亚崖州湾科技城:廉洁文化进企业 案例警示促发展 11月10日,三亚崖州湾科技城产业链... -

今日快看!三亚市教育局开展“趣味普法校园行”品牌活动 为进一步加强学生的法律意识,接受...

今日快看!三亚市教育局开展“趣味普法校园行”品牌活动 为进一步加强学生的法律意识,接受...

精彩新闻

-

疑似联想新款游戏本现身:i7-13700HX + RTX 3070 Ti 16G

IT之家11月12日消息,Geekbench上...

疑似联想新款游戏本现身:i7-13700HX + RTX 3070 Ti 16G

IT之家11月12日消息,Geekbench上... -

当前时讯:内蒙古甘其毛都口岸:迎战风雪保畅通 11月11日,内蒙古甘其毛都口岸地区...

当前时讯:内蒙古甘其毛都口岸:迎战风雪保畅通 11月11日,内蒙古甘其毛都口岸地区... -

通讯!鱼虾混养时该如何进行病害防控 鱼虾混养时该如何进行病害防控近几...

通讯!鱼虾混养时该如何进行病害防控 鱼虾混养时该如何进行病害防控近几... -

索泰 RTX 4080 显卡公布,可选三款型号

IT之家11月12日消息,索泰今天海外...

索泰 RTX 4080 显卡公布,可选三款型号

IT之家11月12日消息,索泰今天海外... -

世界今日报丨广西参会企业促成合作签约4.58亿元 【原标题】第106届全国糖酒商品交...

世界今日报丨广西参会企业促成合作签约4.58亿元 【原标题】第106届全国糖酒商品交... -

天天视讯!广东河源首次记录到穿山甲“带崽出行” 广东河源首次记录到穿山甲“带崽出...

天天视讯!广东河源首次记录到穿山甲“带崽出行” 广东河源首次记录到穿山甲“带崽出... -

天天信息:绿联推出 65W 氮化镓桌面充:2C2A 接口,售价 169 元

IT之家11月12日消息,绿联现已上架...

天天信息:绿联推出 65W 氮化镓桌面充:2C2A 接口,售价 169 元

IT之家11月12日消息,绿联现已上架... -

世界信息:广州工会投入2000万元资金抗击疫情 当前,广州正面临着新冠肺炎疫情发...

世界信息:广州工会投入2000万元资金抗击疫情 当前,广州正面临着新冠肺炎疫情发... - 最新研究发现:无症状感染者用连花清瘟核酸转阴时间可缩短7天 日前,一篇题为《连花清瘟胶囊治疗...

-

环球信息:三亚市第八届人大常委会第六次会议于11月18日召开 三亚市第八届人大常委会第十一次主...

环球信息:三亚市第八届人大常委会第六次会议于11月18日召开 三亚市第八届人大常委会第十一次主... -

三亚崖州湾科技城:廉洁文化进企业 案例警示促发展 11月10日,三亚崖州湾科技城产业链...

三亚崖州湾科技城:廉洁文化进企业 案例警示促发展 11月10日,三亚崖州湾科技城产业链... -

南美白对虾和鱼混养的方案以及饲料选择与投喂 南美白对虾和鱼混养的方案以及饲料...

南美白对虾和鱼混养的方案以及饲料选择与投喂 南美白对虾和鱼混养的方案以及饲料... -

今日快看!三亚市教育局开展“趣味普法校园行”品牌活动 为进一步加强学生的法律意识,接受...

今日快看!三亚市教育局开展“趣味普法校园行”品牌活动 为进一步加强学生的法律意识,接受... -

全球看热讯:Krafton:《绝地求生》免费后十分火爆,《木卫四协议》即将发售

IT之家11月12日消息,本周五,《绝...

全球看热讯:Krafton:《绝地求生》免费后十分火爆,《木卫四协议》即将发售

IT之家11月12日消息,本周五,《绝... -

“双11”:三亚线上“有惊喜”线下“藏福利” “原以为‘双11’只能在网上‘血拼...

“双11”:三亚线上“有惊喜”线下“藏福利” “原以为‘双11’只能在网上‘血拼... -

三亚冬季瓜菜种植有“看头” 一垄垄豇豆、一排排青瓜、一亩亩茄...

三亚冬季瓜菜种植有“看头” 一垄垄豇豆、一排排青瓜、一亩亩茄... -

FTX 宣布申请破产,硅谷风投近 20 亿美元或打水漂

IT之家11月12日消息,当地时间周五...

FTX 宣布申请破产,硅谷风投近 20 亿美元或打水漂

IT之家11月12日消息,当地时间周五... -

【世界速看料】全军基础体能训练内容持续优化 着眼增强官兵基础体能素质、减少训...

【世界速看料】全军基础体能训练内容持续优化 着眼增强官兵基础体能素质、减少训... -

当前滚动:尼康 Z8 相机爆料:明年春季发布,对标索尼 A7R5

IT之家11月12日消息,据nikonrumor...

当前滚动:尼康 Z8 相机爆料:明年春季发布,对标索尼 A7R5

IT之家11月12日消息,据nikonrumor... -

鲤鱼急性烂鳃死亡率两三天就可以达到100%,做好平时的管理才是解决之法 鲤鱼急性烂鳃死亡率两三天就可以达...

鲤鱼急性烂鳃死亡率两三天就可以达到100%,做好平时的管理才是解决之法 鲤鱼急性烂鳃死亡率两三天就可以达... -

天天要闻:《战地》手游在海外开启公测,实机演示公开

IT之家11月12日消息,《战地移动版...

天天要闻:《战地》手游在海外开启公测,实机演示公开

IT之家11月12日消息,《战地移动版... -

每日动态!利箭呼啸射“天狼”:东部战区陆军某旅开展陆空对抗演练 利箭呼啸射“天狼”——东部战区陆...

每日动态!利箭呼啸射“天狼”:东部战区陆军某旅开展陆空对抗演练 利箭呼啸射“天狼”——东部战区陆... -

全球速讯:“A级事故”:美国海军濒海战斗舰再出严重故障 据美国《防务新闻》周刊网站11月10...

全球速讯:“A级事故”:美国海军濒海战斗舰再出严重故障 据美国《防务新闻》周刊网站11月10... -

天舟五号货运飞船发射任务取得圆满成功 天舟五号货运飞船发射任务取得圆满...

天舟五号货运飞船发射任务取得圆满成功 天舟五号货运飞船发射任务取得圆满... -

天天新资讯:迪士尼宣布成本削减措施,将冻结招聘并可能进行裁员

IT之家11月12日消息,据华尔街日报...

天天新资讯:迪士尼宣布成本削减措施,将冻结招聘并可能进行裁员

IT之家11月12日消息,据华尔街日报... -

每日动态!维和战场,中国军医满怀自豪 第21批赴黎巴嫩维和医疗分队驻守的...

每日动态!维和战场,中国军医满怀自豪 第21批赴黎巴嫩维和医疗分队驻守的... -

世界速读:吃凉拌银耳有什么好处 吃凉拌银耳对身体有哪些好处 1、凉拌银耳有着比较好的美容养颜...

世界速读:吃凉拌银耳有什么好处 吃凉拌银耳对身体有哪些好处 1、凉拌银耳有着比较好的美容养颜... -

包菜的做法家常 包菜绝妙的家常做法 1、首先,把新鲜的包菜洗干净,用...

包菜的做法家常 包菜绝妙的家常做法 1、首先,把新鲜的包菜洗干净,用... -

吃翅中的好处与坏处 吃翅中的好处是什么 1、吃鸡翅具有温中益气、补精填髓...

吃翅中的好处与坏处 吃翅中的好处是什么 1、吃鸡翅具有温中益气、补精填髓... -

再唱乌苏里歌词 歌曲再唱乌苏里歌词 1、歌词啊朗赫呢哪啊朗赫呢哪(回...

再唱乌苏里歌词 歌曲再唱乌苏里歌词 1、歌词啊朗赫呢哪啊朗赫呢哪(回... -

龟背竹根怎么修剪 龟背竹根如何修剪 1、龟背竹长到20-30cm进行摘心,促...

龟背竹根怎么修剪 龟背竹根如何修剪 1、龟背竹长到20-30cm进行摘心,促... -

淘宝客的服务费率是什么?怎么设置? 淘宝客推广是常见的一种推广方式...

淘宝客的服务费率是什么?怎么设置? 淘宝客推广是常见的一种推广方式... -

天天热资讯!加入淘宝店铺会员有风险吗?开通淘宝的会员要钱吗? 淘宝店铺为了吸引买家下单消费,通...

天天热资讯!加入淘宝店铺会员有风险吗?开通淘宝的会员要钱吗? 淘宝店铺为了吸引买家下单消费,通... -

可能导致鲤鱼疱疹病毒的原因 可能导致鲤鱼疱疹病毒的原因1、气...

可能导致鲤鱼疱疹病毒的原因 可能导致鲤鱼疱疹病毒的原因1、气... -

网店商品核心关键词的特征是什么? 我们在操作过程淘宝中,关键词直...

网店商品核心关键词的特征是什么? 我们在操作过程淘宝中,关键词直... -

天猫新店运营计划怎么做?有什么内容? 天猫平台和淘宝平台是有区别的,...

天猫新店运营计划怎么做?有什么内容? 天猫平台和淘宝平台是有区别的,... -

全球今日报丨该如何管理秋季养殖池塘才能警惕鱼高发病高死亡率? 该如何管理秋季养殖池塘才能警惕鱼...

全球今日报丨该如何管理秋季养殖池塘才能警惕鱼高发病高死亡率? 该如何管理秋季养殖池塘才能警惕鱼... -

淘宝店铺卖假货怎么申诉?附详细流程 淘宝买家在收到商品之后,发现淘宝...

淘宝店铺卖假货怎么申诉?附详细流程 淘宝买家在收到商品之后,发现淘宝... -

世界视点!八角的寓意是什么?八角多久开花? 八角的寓意是什么?八角多久开花?...

世界视点!八角的寓意是什么?八角多久开花? 八角的寓意是什么?八角多久开花?... - 国家邮政局局长赵冲久点赞菜鸟驿站双11物流 双11发货进入第二波高峰,在实现包...

-

【环球时快讯】吊兰几月抽穗?常见的五种吊兰是哪些? 吊兰几月抽穗?常见的五种吊兰是哪...

【环球时快讯】吊兰几月抽穗?常见的五种吊兰是哪些? 吊兰几月抽穗?常见的五种吊兰是哪... -

白海参 白海参白海参又名白玉参,是极为稀...

白海参 白海参白海参又名白玉参,是极为稀... -

服了!饿“疯”了的罗永浩吃起面来还是这么严格 摘要:跨界和康师傅御品盛宴组cp,...

服了!饿“疯”了的罗永浩吃起面来还是这么严格 摘要:跨界和康师傅御品盛宴组cp,... -

介绍五种好养又不需要阳光的花 介绍五种好养又不需要阳光的花这几...

介绍五种好养又不需要阳光的花 介绍五种好养又不需要阳光的花这几... -

养花常用的几种肥,你知道有哪些吗? 养花常用的几种肥,你知道有哪些吗...

养花常用的几种肥,你知道有哪些吗? 养花常用的几种肥,你知道有哪些吗... -

植物反季节开花是什么意思?什么原因引起的? 植物反季节开花是什么意思?什么原...

植物反季节开花是什么意思?什么原因引起的? 植物反季节开花是什么意思?什么原... -

今日观点!啤酒可以用来浇花吗?有哪些注意事项? 啤酒可以用来浇花吗?有哪些注意事...

今日观点!啤酒可以用来浇花吗?有哪些注意事项? 啤酒可以用来浇花吗?有哪些注意事... -

秋冬季节常见的几种反季节花 秋冬季节常见的几种反季节花反季花...

秋冬季节常见的几种反季节花 秋冬季节常见的几种反季节花反季花... -

天猫双11收官!阿里妈妈助多商家品类高速提升! 三波段脉冲式促收迎来第三波段全域...

天猫双11收官!阿里妈妈助多商家品类高速提升! 三波段脉冲式促收迎来第三波段全域... -

今亮点!仔猪为什么在出生后一定要剪牙? 仔猪为什么在出生后一定要剪牙?猪...

今亮点!仔猪为什么在出生后一定要剪牙? 仔猪为什么在出生后一定要剪牙?猪...