绝大部分存量首套房贷已调整到位

金融监管总局相关工作负责人10月20日在2023年三季度银行业保险业数据信息新闻发布会上表示,今年以来,截至三季度末,银行保险业总资产实现同比较快增长。当前我国金融业运行总体平稳,防范化解风险各项工作有序推进。同时,稳妥降低存量首套房贷利率,目前绝大部分贷款已调整到位。

重点领域金融服务不断加强

(资料图片仅供参考)

(资料图片仅供参考)

三季度末,银行保险机构经营和监管指标处于合理区间,服务实体经济质效不断增强,为经济持续回升向好营造良好的金融环境。

金融监管总局相关工作负责人介绍,三季度末,银行业金融机构总资产409.8万亿元,同比增长9.5%。保险公司总资产29.6万亿元,同比增长10.8%。保险资金运用余额27.2万亿元,同比增长10.8%。前三季度,保险公司原保险保费收入4.3万亿元,同比增长11%,赔款与给付支出1.4万亿元,同比增长20.1%。车险、农险、健康险风险保障金额同比分别增长27.9%、11.9%、7.1%。

同时,重点领域和薄弱环节金融服务不断加强,金融支持科技创新和绿色发展力度不断加大,改善民生和社会保障领域金融支持力度持续加强。金融监管总局相关工作负责人介绍,前三季度,个人住房贷款中92.5%用于支持购买首套房。住房租赁贷款同比增长77.7%。

值得一提的是,金融监管总局相关工作负责人表示,今年以来,小微企业贷款继续保持增量扩面态势,贷款结构不断优化。截至9月末,全国小微企业贷款余额69.2万亿元,其中普惠型小微企业贷款余额28.4万亿元,较年初增加4.8万亿元,今年前三季度贷款增量已超过去年全年增量。

防范化解风险工作有序推进

金融监管总局相关工作负责人表示,当前我国金融业运行总体平稳,防范化解风险各项工作有序推进。

在加强银行不良资产认定与处置方面,前三季度银行业共处置不良资产1.9万亿元。初步统计,2023年三季度末,商业银行不良贷款率1.61%,同比下降0.05个百分点;拨备覆盖率207.9%,同比上升2.4个百分点。

在稳妥推进中小金融机构改革化险方面,加强保险、信托和非银行金融机构监管,推动机构完善治理体系、加强风险管理、回归本源主业,构建防控风险长效机制,为实体经济提供专业、多样的金融服务。

在促进房地产市场平稳健康发展方面,明确将“认房不认贷”纳入“一城一策”工具箱,更好地满足刚性和改善性住房需求。同时,稳妥降低存量首套房贷利率,目前绝大部分贷款已调整到位,有效缓解居民房贷支出压力。前三季度,银行累计发放房地产开发贷款2.4万亿元。截至三季度末,房地产开发贷款展期余额同比增长183%,商业银行开立保函置换预售监管资金余额同比增长80%。

在健全防范化解风险长效机制方面,加大对违法违规行为的惩处力度,前三季度共处罚银行保险机构2978家次,处罚责任人员5512人次,罚没合计63亿元。

探索对外资机构差异化监管

对于外资银行保险机构经营情况,金融监管总局相关工作负责人表示,部分外资银行近年来对在华机构和业务进行了一定调整,主要是在过去三年疫情和全球经济发展不确定性增加的背景下,外资银行母行根据自身经营状况和战略调整做出的商业选择。上述调整具有特定的时空背景,不具备长期性和趋势性特征。

“同时,我们也看到,有较多的外资金融机构在不断加大在华投入。”金融监管总局相关工作负责人称,从2020年至2023年9月末,在华外资银行增(注)资总计达187.3亿元。

金融监管总局相关工作负责人透露,下一步,金融监管总局将继续推进银行业保险业高水平对外开放,一是全面实施外商投资准入前国民待遇加负面清单管理制度,为银行保险机构提供更加公平、透明和开放的政策环境、营商环境。二是进一步探索对外资机构的差异化监管,支持在华外资机构更加全面、深入参与中国金融市场,引导外资金融机构集聚发展,更好服务实体经济。三是统筹发展与安全,持续提高外资机构监管有效性,防范跨境风险传导,牢牢守住不发生系统性金融风险的底线。

-

绝大部分存量首套房贷已调整到位 金融监管总局相关工作负责人10月20日在2023年三季度银行业保险业数

绝大部分存量首套房贷已调整到位 金融监管总局相关工作负责人10月20日在2023年三季度银行业保险业数 -

驻马店市委第八巡察组专项巡察驻马店市第二人民医院党委工作动员会召开 根据市委统一部署,10月19日下午,市委第八巡察组专项巡察市第二人民医

驻马店市委第八巡察组专项巡察驻马店市第二人民医院党委工作动员会召开 根据市委统一部署,10月19日下午,市委第八巡察组专项巡察市第二人民医 -

数据超预期!越来越多资金在流向这里 环球今亮点 大家都看到昨天国家统计局公布的最新数据了吧,前三季度GDP同比增长

数据超预期!越来越多资金在流向这里 环球今亮点 大家都看到昨天国家统计局公布的最新数据了吧,前三季度GDP同比增长 -

环球今日报丨红豆集团:树样板 结硕果 增动能 西港特区绘写"一带一路"华章 第三届一带一路国际合作高峰论坛于10月17日至18日在北京举行。此次

环球今日报丨红豆集团:树样板 结硕果 增动能 西港特区绘写"一带一路"华章 第三届一带一路国际合作高峰论坛于10月17日至18日在北京举行。此次 -

天天精选!华润置地片区统筹开发下,未来科学城再迎“蝶变” 中国网财经10月18日讯 跨过温榆河向北,未来科学城能源谷上,一座

天天精选!华润置地片区统筹开发下,未来科学城再迎“蝶变” 中国网财经10月18日讯 跨过温榆河向北,未来科学城能源谷上,一座 -

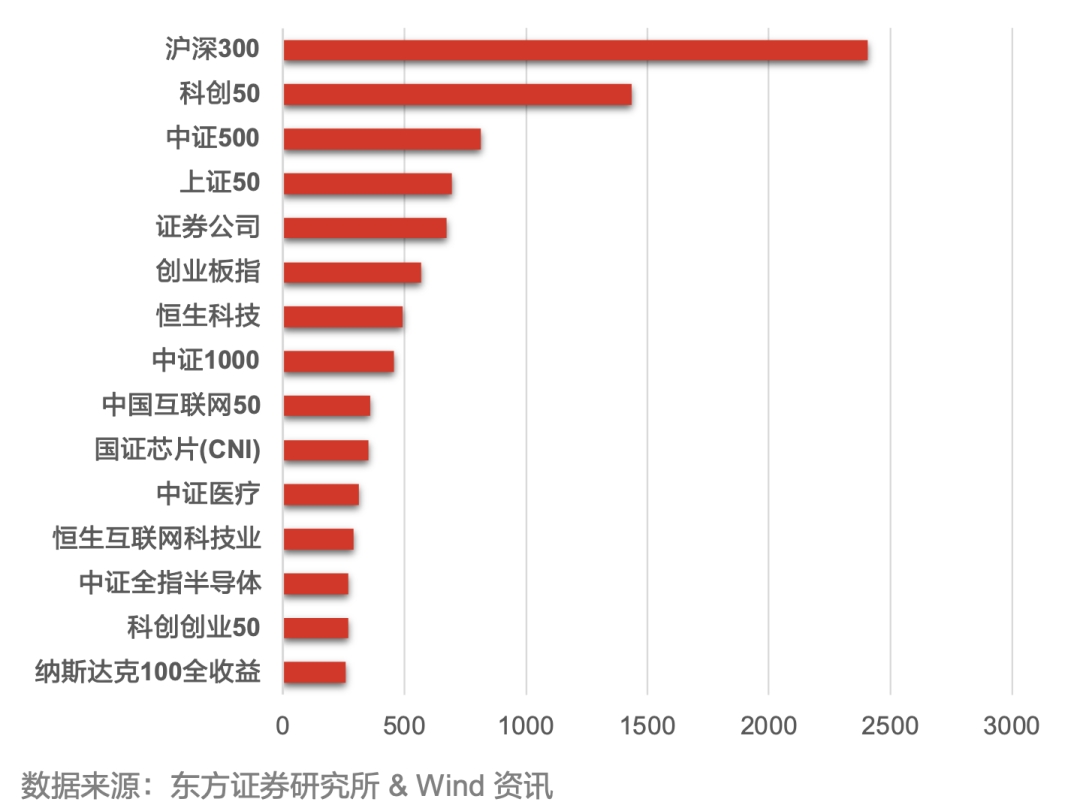

要闻:全市场规模最大的中证2000指数ETF今日重磅上市 10月18日,富国基金旗下中证2000指数ETF(交易代码:563200)重磅上市

要闻:全市场规模最大的中证2000指数ETF今日重磅上市 10月18日,富国基金旗下中证2000指数ETF(交易代码:563200)重磅上市

-

电竞和奥运的距离,变得更近还是更远了? 最近,国际奥委会开会表决通过了棒垒球、板球、壁球、腰旗橄榄球和

电竞和奥运的距离,变得更近还是更远了? 最近,国际奥委会开会表决通过了棒垒球、板球、壁球、腰旗橄榄球和 -

万和证券保荐及承销业务被暂停三个月 证监会:进一步强化投行责任和能力建设 证监会10月20日消息,证监会近日暂停万和证券保荐、承销业务三个月

万和证券保荐及承销业务被暂停三个月 证监会:进一步强化投行责任和能力建设 证监会10月20日消息,证监会近日暂停万和证券保荐、承销业务三个月 -

绝大部分存量首套房贷已调整到位 金融监管总局相关工作负责人10月20日在2023年三季度银行业保险业数

绝大部分存量首套房贷已调整到位 金融监管总局相关工作负责人10月20日在2023年三季度银行业保险业数 -

热文:台风“三巴”登陆海南省东方市 中新社海口10月19日电(记者 王晓斌)据中央气象台19日消息,今年第1

热文:台风“三巴”登陆海南省东方市 中新社海口10月19日电(记者 王晓斌)据中央气象台19日消息,今年第1 -

世界实时:大货车运紫薯下高速是否该收900元过路费?专家解读 紫薯非薯?大货车运紫薯下高速是否该收900元过路费?专家解读央广网北

世界实时:大货车运紫薯下高速是否该收900元过路费?专家解读 紫薯非薯?大货车运紫薯下高速是否该收900元过路费?专家解读央广网北 -

青山公益生态环境志愿服务项目第二期启动 助力生态文明建设 中新网北京10月19日电(记者 潘旭临)记者从生态环境部宣传教育中心

青山公益生态环境志愿服务项目第二期启动 助力生态文明建设 中新网北京10月19日电(记者 潘旭临)记者从生态环境部宣传教育中心 -

【环球快播报】山西黄河生态治理:大河奔流 龙行入海 流凌奔涌、烟笼雾罩、落日斜映、山枯水瘦,山西石楼黄河奇湾,时节

【环球快播报】山西黄河生态治理:大河奔流 龙行入海 流凌奔涌、烟笼雾罩、落日斜映、山枯水瘦,山西石楼黄河奇湾,时节 -

环球播报:手绘H5丨村里喜讯捎北京 依“鹿”生花元古堆 林深时见鹿,梦醒时见你,是人生最美的风景。在甘肃定西,就有这样

环球播报:手绘H5丨村里喜讯捎北京 依“鹿”生花元古堆 林深时见鹿,梦醒时见你,是人生最美的风景。在甘肃定西,就有这样 -

中国“枫景”|肇源版“解忧杂货店”进屯了! 位于黑龙江省大庆市肇源县肇源镇四方山村东风屯的法治小院,堪称肇

中国“枫景”|肇源版“解忧杂货店”进屯了! 位于黑龙江省大庆市肇源县肇源镇四方山村东风屯的法治小院,堪称肇 -

交通银行副行长周万阜:要通过财富管理服务增进居民财产性收入 中国网财经10月22日讯 2023年10月21-22日,以金融助力经济复苏与全

交通银行副行长周万阜:要通过财富管理服务增进居民财产性收入 中国网财经10月22日讯 2023年10月21-22日,以金融助力经济复苏与全 -

天天微头条丨城中村改造,关键看实际改善的效果 让城中村改造收到实际效果,让百姓更有获得感,需要因地制宜、分类

天天微头条丨城中村改造,关键看实际改善的效果 让城中村改造收到实际效果,让百姓更有获得感,需要因地制宜、分类 -

黄果树景区“不准用相机拍照”太荒唐 黄果树景区竟然不准用相机拍照。据天眼新闻报道,10月17日,陈先生

黄果树景区“不准用相机拍照”太荒唐 黄果树景区竟然不准用相机拍照。据天眼新闻报道,10月17日,陈先生 -

豫陕学子同携手,文化自信共践行 豫陕学子同携手,文化自信共践行——陕西师范大学青年学者敦煌壁画外

豫陕学子同携手,文化自信共践行 豫陕学子同携手,文化自信共践行——陕西师范大学青年学者敦煌壁画外 -

全球百事通!河南虞城:康家姐妹幼儿园萌娃“摆摊”忙 走过路过别错过,我们这里有各种各样的蔬菜哦!大家走一走,瞧一瞧,挑

全球百事通!河南虞城:康家姐妹幼儿园萌娃“摆摊”忙 走过路过别错过,我们这里有各种各样的蔬菜哦!大家走一走,瞧一瞧,挑 -

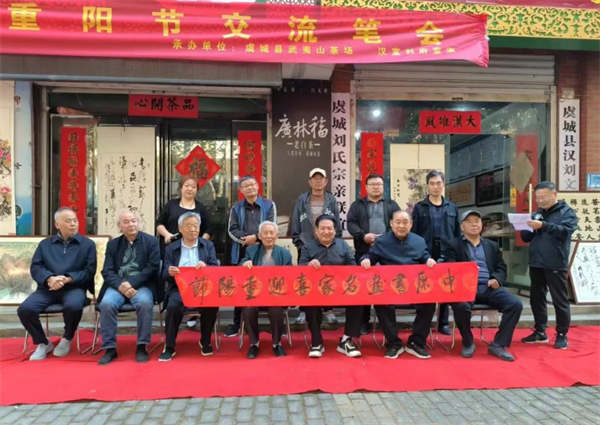

天天快消息!虞城县:书画五老迎重阳 秋高气爽,菊花飘香。2023年10月22日(农历九月初八)上午9点59分,虞

天天快消息!虞城县:书画五老迎重阳 秋高气爽,菊花飘香。2023年10月22日(农历九月初八)上午9点59分,虞 -

越好奇,越出色 | INTO YOU x POPMART联名礼盒发布,一起打开玩色好奇心 当两个足够“好奇”的灵魂相互碰撞,会有什么样有趣的事情发生?新

越好奇,越出色 | INTO YOU x POPMART联名礼盒发布,一起打开玩色好奇心 当两个足够“好奇”的灵魂相互碰撞,会有什么样有趣的事情发生?新 -

总台年度招聘完成:录取率2‰,有志者为何心向往之? 左手用人荒,右手培养难,人才哪里来?这恐怕说出了不少企业单位的

总台年度招聘完成:录取率2‰,有志者为何心向往之? 左手用人荒,右手培养难,人才哪里来?这恐怕说出了不少企业单位的 -

西平县滨河幼儿园举行“九九重阳节 中华好家风·代代传孝道”演出活动 百善孝为先,孝敬是根本。10月21日上午,西平县滨河幼儿园举行隆重的九

西平县滨河幼儿园举行“九九重阳节 中华好家风·代代传孝道”演出活动 百善孝为先,孝敬是根本。10月21日上午,西平县滨河幼儿园举行隆重的九 -

西平县中医院:九九重阳节 浓浓敬老情 金秋十月爽,九九话重阳,日月两重归,相映地久长。在这秋高气爽,丹桂

西平县中医院:九九重阳节 浓浓敬老情 金秋十月爽,九九话重阳,日月两重归,相映地久长。在这秋高气爽,丹桂 -

邓州市裴营乡:多措并举服务企业发展 全球今日讯 按照邓州市委、市政府高质量发展新要求,裴营乡迅速行动,着力抓服务、

邓州市裴营乡:多措并举服务企业发展 全球今日讯 按照邓州市委、市政府高质量发展新要求,裴营乡迅速行动,着力抓服务、 -

袁记云饺再次荣获中国餐饮“红鹰奖”,品牌力深受好评 近日,被誉为中国餐饮界“奥斯卡”的第五届中国餐饮“红鹰奖”榜单

袁记云饺再次荣获中国餐饮“红鹰奖”,品牌力深受好评 近日,被誉为中国餐饮界“奥斯卡”的第五届中国餐饮“红鹰奖”榜单 -

信阳市浉河区谭家河乡开展九九重阳节“关爱老人,弘扬文明乡风”文明实践活动-天... “登高今夕事,九九是天长”,又是一年一度来临重阳节,为了弘扬谭家河

信阳市浉河区谭家河乡开展九九重阳节“关爱老人,弘扬文明乡风”文明实践活动-天... “登高今夕事,九九是天长”,又是一年一度来临重阳节,为了弘扬谭家河 -

邓州市税务局:“征纳互动”让企业办税更便捷 每日动态 通过电子税务局的征纳互动平台直接向税务工作人员请求帮助,高效便捷地

邓州市税务局:“征纳互动”让企业办税更便捷 每日动态 通过电子税务局的征纳互动平台直接向税务工作人员请求帮助,高效便捷地 -

驻马店市委第八巡察组专项巡察驻马店市第二人民医院党委工作动员会召开 根据市委统一部署,10月19日下午,市委第八巡察组专项巡察市第二人民医

驻马店市委第八巡察组专项巡察驻马店市第二人民医院党委工作动员会召开 根据市委统一部署,10月19日下午,市委第八巡察组专项巡察市第二人民医 -

环球短讯!河南省邓州市腰店镇:优化服务环境 “雨伞”产业助振兴 时下,在河南省邓州市腰店镇把雨伞产业作为主导产业,着力打造雨伞小镇

环球短讯!河南省邓州市腰店镇:优化服务环境 “雨伞”产业助振兴 时下,在河南省邓州市腰店镇把雨伞产业作为主导产业,着力打造雨伞小镇 -

遂平县人民检察院召开第三季度业务讲评暨员额检察官述职会-热点聚焦 为进一步压实责任、理清思路、对标提升,10月20日,遂平县检察院召开第

遂平县人民检察院召开第三季度业务讲评暨员额检察官述职会-热点聚焦 为进一步压实责任、理清思路、对标提升,10月20日,遂平县检察院召开第 -

五周年!COLMO携手“百人攀登团”登顶勃朗峰,以脚步进阶新景象 10月19日,诞生于欧洲勃朗峰的国际高端AI科技家电品牌COLMO迎来了品

五周年!COLMO携手“百人攀登团”登顶勃朗峰,以脚步进阶新景象 10月19日,诞生于欧洲勃朗峰的国际高端AI科技家电品牌COLMO迎来了品 -

新动态:西平县宋集镇开展“乡村光荣榜”表彰暨移风易俗孝善敬老主题活动 为大力弘扬和践行社会主义核心价值观,倡导文明新风,推进和美乡村建设

新动态:西平县宋集镇开展“乡村光荣榜”表彰暨移风易俗孝善敬老主题活动 为大力弘扬和践行社会主义核心价值观,倡导文明新风,推进和美乡村建设 -

驻马店市安全生产督查组深入西平县棠河酒业检查指导安全生产工作 10月20日,驻马店市安全生产综合督查组第三督查组由组长薛世松带队,对

驻马店市安全生产督查组深入西平县棠河酒业检查指导安全生产工作 10月20日,驻马店市安全生产综合督查组第三督查组由组长薛世松带队,对 -

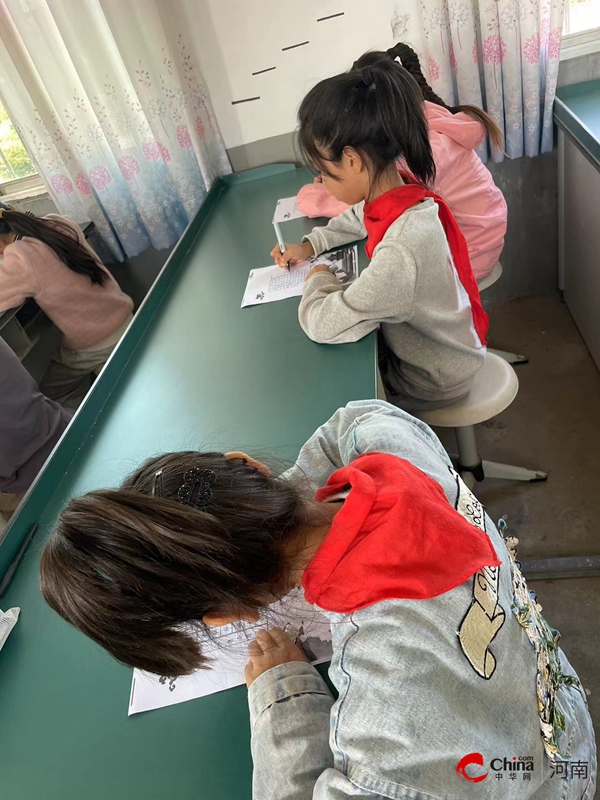

笔墨书香 传承经典——西平县五沟营洄浀赵小学举行书法比赛 一手好字成就美好人生。为传承民族文化,陶冶高尚情操,培养学生良好的

笔墨书香 传承经典——西平县五沟营洄浀赵小学举行书法比赛 一手好字成就美好人生。为传承民族文化,陶冶高尚情操,培养学生良好的 -

西平县芦庙蔡庄小学开展预防秋冬季传染病知识讲座 秋冬季是各种流行性疾病的高发季节,为更好地做好预防工作,增强全校师

西平县芦庙蔡庄小学开展预防秋冬季传染病知识讲座 秋冬季是各种流行性疾病的高发季节,为更好地做好预防工作,增强全校师 -

当前视点!西平县专探初级中学迎接县政协素质教育调研 2023年10月20日上午,西平县政协调研组到专探初级中学调研创新发展素质

当前视点!西平县专探初级中学迎接县政协素质教育调研 2023年10月20日上午,西平县政协调研组到专探初级中学调研创新发展素质 -

信阳市供销合作社党组书记、理事会主任邹忠生一行到帮扶村开展走访调研活动|焦点热议 10月19日上午,信阳市供销合作社党组书记、理事会主任邹忠生一行到信阳

信阳市供销合作社党组书记、理事会主任邹忠生一行到帮扶村开展走访调研活动|焦点热议 10月19日上午,信阳市供销合作社党组书记、理事会主任邹忠生一行到信阳 -

西平县出山镇举办2023年“情暖重阳节 传承好家风”家庭文明建设座谈会 农历九月九日,是中华民族的传统节日重阳节。为加深干部职工对中华优秀

西平县出山镇举办2023年“情暖重阳节 传承好家风”家庭文明建设座谈会 农历九月九日,是中华民族的传统节日重阳节。为加深干部职工对中华优秀 -

与“数”为伴 “算”出精彩——西平县柏苑芳庄小学举行口算比赛活动 为进一步提高学生的口算能力,激发学生学习数学的兴趣和热情,提高学生

与“数”为伴 “算”出精彩——西平县柏苑芳庄小学举行口算比赛活动 为进一步提高学生的口算能力,激发学生学习数学的兴趣和热情,提高学生 -

西平县出山镇党委书记讲党课 10月20日,西平县出山镇召开讲党课主题教育会议,出山镇党委书记任立刚

西平县出山镇党委书记讲党课 10月20日,西平县出山镇召开讲党课主题教育会议,出山镇党委书记任立刚 -

每日关注!驻马店开发区城市管理局金河二中队:开展蓝天行动 守护城市“烟火气” 为切实提升辖区内环境质量,优化居民生活环境,10月20日,驻马店开发区

每日关注!驻马店开发区城市管理局金河二中队:开展蓝天行动 守护城市“烟火气” 为切实提升辖区内环境质量,优化居民生活环境,10月20日,驻马店开发区 -

世界球精选!关爱学生“眼”健康 点亮“睛”彩世界——西平县二郎小学开展学生... 为及时了解和准确掌握学生的视力状况,做好眼健康知识的推广普及、眼睛

世界球精选!关爱学生“眼”健康 点亮“睛”彩世界——西平县二郎小学开展学生... 为及时了解和准确掌握学生的视力状况,做好眼健康知识的推广普及、眼睛 -

传承延安精神 迈向更新征程——《大国品牌》红色之旅系列活动走进延安 10月17日—19日,由《大国品牌》联合延安市人民政府等单位共同发起

传承延安精神 迈向更新征程——《大国品牌》红色之旅系列活动走进延安 10月17日—19日,由《大国品牌》联合延安市人民政府等单位共同发起 -

科技赋能传统文化传承 民族文化元宇宙体验馆在北京市落地 2023年10月15日,为弘扬和传承中华民族优秀传统文化,促进汉藏文化

科技赋能传统文化传承 民族文化元宇宙体验馆在北京市落地 2023年10月15日,为弘扬和传承中华民族优秀传统文化,促进汉藏文化 -

4,399元起 三星Galaxy S23 FE开启0元登记 10月20日,三星Galaxy S23 FE正式在全渠道开启0元登记。三星Galax

4,399元起 三星Galaxy S23 FE开启0元登记 10月20日,三星Galaxy S23 FE正式在全渠道开启0元登记。三星Galax -

桐柏县法院:法官调解劳务纠纷,当事人点赞好评 收到!谢谢!10月18日下午,收到劳务费及诉讼费共计2125元后,当事人王

桐柏县法院:法官调解劳务纠纷,当事人点赞好评 收到!谢谢!10月18日下午,收到劳务费及诉讼费共计2125元后,当事人王 -

新野县法院:“巡回审判+家庭教育” 共筑爱的同心圆 天天快播 为扎实开展预防未成年人违法犯罪和未成年人保护工作,增强师生及家长的

新野县法院:“巡回审判+家庭教育” 共筑爱的同心圆 天天快播 为扎实开展预防未成年人违法犯罪和未成年人保护工作,增强师生及家长的 -

罗山县庙仙乡:预防伤害 健康讲堂进校园保障安全-全球独家 10月20日,罗山县庙仙卫生院联合县健康教育中心在庙仙中学举办健康教育

罗山县庙仙乡:预防伤害 健康讲堂进校园保障安全-全球独家 10月20日,罗山县庙仙卫生院联合县健康教育中心在庙仙中学举办健康教育 -

南阳市卧龙区法院:异地执行不松懈 快速高效解民忧 头条 10月17日,南阳市卧龙区人民法院借力执行110快速反应机制,高效异地执

南阳市卧龙区法院:异地执行不松懈 快速高效解民忧 头条 10月17日,南阳市卧龙区人民法院借力执行110快速反应机制,高效异地执 -

世界时讯:汲取榜样力量 争做新时代好少年——驻马店市第十一小学组织学生观看202... 为了呈现新时代好少年的优秀品质和精神风貌,推出更多优秀青少年典型,

世界时讯:汲取榜样力量 争做新时代好少年——驻马店市第十一小学组织学生观看202... 为了呈现新时代好少年的优秀品质和精神风貌,推出更多优秀青少年典型, -

世界观天下!信阳市协会组织召开四届六次财险专业委员会 日前,信阳市保险行业协会召开了四届五次财险专业委员会暨四届一次农险

世界观天下!信阳市协会组织召开四届六次财险专业委员会 日前,信阳市保险行业协会召开了四届五次财险专业委员会暨四届一次农险 -

息县县政府代县长郑春会见客商 日前,息县县政府代县长郑春先后会见浙江国展控股集团董事长、杭州淮滨

息县县政府代县长郑春会见客商 日前,息县县政府代县长郑春先后会见浙江国展控股集团董事长、杭州淮滨 -

驻马店市驿城区南海街道:筑牢消防安全防火墙 点亮“平安法治星” 天天观速讯 为进一步强化居民安全意识,扎实排查辖区内各类消防安全隐患,营造安全

驻马店市驿城区南海街道:筑牢消防安全防火墙 点亮“平安法治星” 天天观速讯 为进一步强化居民安全意识,扎实排查辖区内各类消防安全隐患,营造安全 -

金秋时节 书香校园——西平县焦庄赵海正弘希望小学举行读书活动 金秋十月正值丰收的季节。书籍是人类进步的阶梯,读书是一场心灵的旅程

金秋时节 书香校园——西平县焦庄赵海正弘希望小学举行读书活动 金秋十月正值丰收的季节。书籍是人类进步的阶梯,读书是一场心灵的旅程

热门资讯

-

豫陕学子同携手,文化自信共践行 豫陕学子同携手,文化自信共践行—...

豫陕学子同携手,文化自信共践行 豫陕学子同携手,文化自信共践行—... -

越好奇,越出色 | INTO YOU x POPMART联名礼盒发布,一起打开玩色好奇心 当两个足够“好奇”的灵魂相互碰撞...

越好奇,越出色 | INTO YOU x POPMART联名礼盒发布,一起打开玩色好奇心 当两个足够“好奇”的灵魂相互碰撞... -

总台年度招聘完成:录取率2‰,有志者为何心向往之? 左手用人荒,右手培养难,人才哪里...

总台年度招聘完成:录取率2‰,有志者为何心向往之? 左手用人荒,右手培养难,人才哪里... -

西平县滨河幼儿园举行“九九重阳节 中华好家风·代代传孝道”演出活动 百善孝为先,孝敬是根本。10月21日...

西平县滨河幼儿园举行“九九重阳节 中华好家风·代代传孝道”演出活动 百善孝为先,孝敬是根本。10月21日...

观察

图片新闻

-

息县县政府代县长郑春会见客商 日前,息县县政府代县长郑春先后会...

息县县政府代县长郑春会见客商 日前,息县县政府代县长郑春先后会... -

中国首次在1500米深海发现明代沉船遗址 全球微资讯 中新社北京10月19日电 (记者 应...

中国首次在1500米深海发现明代沉船遗址 全球微资讯 中新社北京10月19日电 (记者 应... -

瑞银:上调对中国2023年和2024年的经济增长预测 每日热文 中新网上海10月19日电 (记者 姜...

瑞银:上调对中国2023年和2024年的经济增长预测 每日热文 中新网上海10月19日电 (记者 姜... -

世界热消息:(乡村行·看振兴)山西吉县苹果漂洋过海“出口”英国 中新网临汾10月17日电 (任丽娜)17...

世界热消息:(乡村行·看振兴)山西吉县苹果漂洋过海“出口”英国 中新网临汾10月17日电 (任丽娜)17...

精彩新闻

-

河南邓州市市场监管局: 监管服务并重 优化营商环境-环球速递 眼下,为持续推进放管服改革,邓州...

河南邓州市市场监管局: 监管服务并重 优化营商环境-环球速递 眼下,为持续推进放管服改革,邓州... -

全球讯息:宁陵县新联会开展“重阳敬桑榆·爱老暖梨乡”重阳节主题活动 冉冉秋光里,佳节又重阳。为弘扬中...

全球讯息:宁陵县新联会开展“重阳敬桑榆·爱老暖梨乡”重阳节主题活动 冉冉秋光里,佳节又重阳。为弘扬中... -

袁记云饺再获红鹰奖殊荣,始于品质忠于品牌深受消费者青睐 近日,被誉为中国餐饮界“奥斯卡”...

袁记云饺再获红鹰奖殊荣,始于品质忠于品牌深受消费者青睐 近日,被誉为中国餐饮界“奥斯卡”... -

信阳市中院党组成员、副院长郭长林到商城法院调研指导工作-天天热点评 为推动刑事司法工作高质量发展,日...

信阳市中院党组成员、副院长郭长林到商城法院调研指导工作-天天热点评 为推动刑事司法工作高质量发展,日... -

信阳市委统战部、市工商联调研组赴平桥区明港镇调研-天天短讯 10月17日,信阳市委统战部副部长、...

信阳市委统战部、市工商联调研组赴平桥区明港镇调研-天天短讯 10月17日,信阳市委统战部副部长、... -

息县:护航“三秋”生产 保障粮食安全 “水稻、玉米收了多少?收割的农机...

息县:护航“三秋”生产 保障粮食安全 “水稻、玉米收了多少?收割的农机... -

泌阳县召开2023年创建全国文明城市工作推进会|即时看 日前,泌阳县2023年创建全国文明城...

泌阳县召开2023年创建全国文明城市工作推进会|即时看 日前,泌阳县2023年创建全国文明城... -

聚焦中国市场,2023 LINE FRIENDS授权大会盛大召开,焕新拓宽IP矩阵及线下体验业态 中国,上海 —— 近日,国际创意...

聚焦中国市场,2023 LINE FRIENDS授权大会盛大召开,焕新拓宽IP矩阵及线下体验业态 中国,上海 —— 近日,国际创意... -

黄金热盘归来!唐镇TOD浦发唐城三期预备入市 浦发唐城去年一期入市,是千人摇号...

黄金热盘归来!唐镇TOD浦发唐城三期预备入市 浦发唐城去年一期入市,是千人摇号... -

追凶27载!上海“口红字条”命案告破 中新网上海10月19日电 (记者 李...

追凶27载!上海“口红字条”命案告破 中新网上海10月19日电 (记者 李... -

天天观焦点:海南机场集团积极构建空中互联互通网络 加快“空中丝绸之路”建设 中新网海口10月19日电 (杜涛 张...

天天观焦点:海南机场集团积极构建空中互联互通网络 加快“空中丝绸之路”建设 中新网海口10月19日电 (杜涛 张... -

中国首次在1500米深海发现明代沉船遗址 全球微资讯 中新社北京10月19日电 (记者 应...

中国首次在1500米深海发现明代沉船遗址 全球微资讯 中新社北京10月19日电 (记者 应... -

短讯!澳门科技大学唐嘉乐获颁“开滦名誉矿工” 家族见证百年老矿“前世今生” 中新网唐山10月19日电 (白云水 ...

短讯!澳门科技大学唐嘉乐获颁“开滦名誉矿工” 家族见证百年老矿“前世今生” 中新网唐山10月19日电 (白云水 ... -

【世界报资讯】广西车企邀请菲律宾客户“回娘家” 感受中国制造魅力 中新网柳州10月19日电(林馨)10月17...

-

河南安阳举办国际汉字大会:共话“汉字世界与世界汉字”-世界今亮点 图为中外嘉宾步入会场,身后为中国...

河南安阳举办国际汉字大会:共话“汉字世界与世界汉字”-世界今亮点 图为中外嘉宾步入会场,身后为中国... -

“公园城市”湖北咸宁:满城桂花 景城相融 天天观焦点 中新网咸宁10月19日电 (卢琪 武...

“公园城市”湖北咸宁:满城桂花 景城相融 天天观焦点 中新网咸宁10月19日电 (卢琪 武... -

3人死亡 山西挂牌督办朔州平鲁区“10·16”较大道路交通事故 中新网太原10月19日电 (吴琼)记者...

3人死亡 山西挂牌督办朔州平鲁区“10·16”较大道路交通事故 中新网太原10月19日电 (吴琼)记者... -

共赴“京锡”之约 2023无锡·北京人才合作发展大会在京举办 热门 中新网北京10月19日电(高楚颐)一杯...

共赴“京锡”之约 2023无锡·北京人才合作发展大会在京举办 热门 中新网北京10月19日电(高楚颐)一杯... -

台风“三巴”深入北部湾 广西海事防台应急响应提升为Ⅲ级 中新网南宁10月19日电 (肖敏 蒋...

台风“三巴”深入北部湾 广西海事防台应急响应提升为Ⅲ级 中新网南宁10月19日电 (肖敏 蒋... -

前沿热点:广州交警通报:“宝马出租相撞” 暂未发现开“斗气车”证据 中新网广州10月19日电 (记者 方...

前沿热点:广州交警通报:“宝马出租相撞” 暂未发现开“斗气车”证据 中新网广州10月19日电 (记者 方... -

全球动态:保供今冬明春电煤运输 大秦铁路提前完成集中修 中新网太原10月19日电 (任丽娜)19...

全球动态:保供今冬明春电煤运输 大秦铁路提前完成集中修 中新网太原10月19日电 (任丽娜)19... -

(乡村行·看振兴)安徽宣州区:特色产业“拼”出多彩乡村图 天天消息 中新网合肥10月19日电 题:安徽宣...

(乡村行·看振兴)安徽宣州区:特色产业“拼”出多彩乡村图 天天消息 中新网合肥10月19日电 题:安徽宣... -

广东:到2027年租赁资产规模超1.5万亿元 环球今日报 中新网广州10月19日电 (记者 程...

广东:到2027年租赁资产规模超1.5万亿元 环球今日报 中新网广州10月19日电 (记者 程... -

2023山西民企百强出炉 “百亿级”民企达31家 焦点日报 中新社太原10月19日电 (记者 杨...

2023山西民企百强出炉 “百亿级”民企达31家 焦点日报 中新社太原10月19日电 (记者 杨... -

广西以优质涉外司法服务护航“一带一路”建设 世界快消息 中新网南宁10月19日电(记者 林浩)...

广西以优质涉外司法服务护航“一带一路”建设 世界快消息 中新网南宁10月19日电(记者 林浩)... -

2023中国农民丰收节浙江主场活动举行 “农”墨重彩绘“丰”景_全球快看点 中新网宁波10月19日电(钱晨菲)19日...

2023中国农民丰收节浙江主场活动举行 “农”墨重彩绘“丰”景_全球快看点 中新网宁波10月19日电(钱晨菲)19日... -

从魔芋爽到“小魔女” 魔芋休闲零食赛道首创者卫龙将再创新篇 焦点 最近,国民辣味休闲食品品牌卫龙可...

-

孙丽辉:50岁房产经纪人的坚守 孙丽辉,人称辉姐,是广州置家经纪...

-

【速看料】中韩专家共议数字经济 助推两国工业互联网产业扩大合作 中新社沈阳10月19日电 (李晛)2023...

【速看料】中韩专家共议数字经济 助推两国工业互联网产业扩大合作 中新社沈阳10月19日电 (李晛)2023... -

动态焦点:广州对共建“一带一路”国家十年外贸总额达3.78万亿元 中新网广州10月19日电 (许青青 ...

动态焦点:广州对共建“一带一路”国家十年外贸总额达3.78万亿元 中新网广州10月19日电 (许青青 ... -

环球精选!当智能手机遇上智能汽车:融合发展大有可为? 当智能手机遇上智能汽车AITO问界新...

环球精选!当智能手机遇上智能汽车:融合发展大有可为? 当智能手机遇上智能汽车AITO问界新... -

中韩专家共议数字经济 推动两国工业互联网产业更大范围合作-环球简讯 中新网沈阳10月19日电 (李晛)中韩...

中韩专家共议数字经济 推动两国工业互联网产业更大范围合作-环球简讯 中新网沈阳10月19日电 (李晛)中韩... -

瑞银:上调对中国2023年和2024年的经济增长预测 每日热文 中新网上海10月19日电 (记者 姜...

瑞银:上调对中国2023年和2024年的经济增长预测 每日热文 中新网上海10月19日电 (记者 姜... -

今热点:海南自由贸易港东南亚投资中心揭牌成立 【东盟专线】海南自由贸易港东南亚...

今热点:海南自由贸易港东南亚投资中心揭牌成立 【东盟专线】海南自由贸易港东南亚... -

每日观察!抖音电商“焕新非遗·宜兴站”活动开启 助力非遗紫砂陶技艺传承与发展 10月15日至25日,抖音电商焕新非遗...

-

热讯:中韩钢铁“大腕”强强联手 投资超41亿元钢铁项目投产 中新社唐山10月19日电 (白云水 ...

热讯:中韩钢铁“大腕”强强联手 投资超41亿元钢铁项目投产 中新社唐山10月19日电 (白云水 ... -

天天微动态丨“中国刀剪之都”举办博览会 首次有境外品牌参展 中新网阳江10月19日电 (记者 蔡...

天天微动态丨“中国刀剪之都”举办博览会 首次有境外品牌参展 中新网阳江10月19日电 (记者 蔡... -

非洲经济研究中心:中国能够帮助非洲进行数字化转型 快看 中新社北京10月19日电 (记者 刘...

非洲经济研究中心:中国能够帮助非洲进行数字化转型 快看 中新社北京10月19日电 (记者 刘... -

浙江首次发布山核桃碳标签 赋予农产品“绿色通行证” 快资讯 中新网杭州10月19日电(郭其钰)近日...

浙江首次发布山核桃碳标签 赋予农产品“绿色通行证” 快资讯 中新网杭州10月19日电(郭其钰)近日... -

环球通讯!港口大模型PortGPT联合研发启动 中新网天津10月19日电 (记者 王...

环球通讯!港口大模型PortGPT联合研发启动 中新网天津10月19日电 (记者 王... -

环球新资讯:第134届广交会“开门红” 一期到会境外采购商超10万人 中新社广州10月19日电 (记者 程...

环球新资讯:第134届广交会“开门红” 一期到会境外采购商超10万人 中新社广州10月19日电 (记者 程... -

全球关注:青海藜麦主产地实现全产业链条 中新网西宁10月19日电 (记者 孙...

全球关注:青海藜麦主产地实现全产业链条 中新网西宁10月19日电 (记者 孙... -

安徽加速构建通用人工智能生态体系 中新网合肥10月19日电 (记者 吴...

安徽加速构建通用人工智能生态体系 中新网合肥10月19日电 (记者 吴... -

(乡村行·看振兴)绘就文旅富民路 重庆石盘村“石”上生“花”扮靓和美乡村 天... 中新网重庆10月19日电 题:绘就文...

(乡村行·看振兴)绘就文旅富民路 重庆石盘村“石”上生“花”扮靓和美乡村 天... 中新网重庆10月19日电 题:绘就文... -

校外培训处罚新规解读(二) 《校外培训行政处罚暂行办法》对外...

校外培训处罚新规解读(二) 《校外培训行政处罚暂行办法》对外... -

提质森旅康养 专家齐聚池州探析长三角森林旅游模式 中新网池州10月19日电 (记者 陈...

提质森旅康养 专家齐聚池州探析长三角森林旅游模式 中新网池州10月19日电 (记者 陈... -

【天天快播报】内蒙古四子王旗奏响丰收“牧羊曲” 中新网乌兰察布10月19日电 题:内...

【天天快播报】内蒙古四子王旗奏响丰收“牧羊曲” 中新网乌兰察布10月19日电 题:内... -

探访广交会进口展:海外卖家看好中国超大规模市场 中新社广州10月19日电 (记者 程...

探访广交会进口展:海外卖家看好中国超大规模市场 中新社广州10月19日电 (记者 程... -

当前热文:以岭药业荣获“2023上市公司乡村振兴优秀实践案例”称号 10月19日,由中国上市公司协会主办...

当前热文:以岭药业荣获“2023上市公司乡村振兴优秀实践案例”称号 10月19日,由中国上市公司协会主办... -

全球热点!国家卫健委:2020年到2022年医保住院费报销比例提高约五个百分点 中新网10月19日电 国家卫生健康委...

全球热点!国家卫健委:2020年到2022年医保住院费报销比例提高约五个百分点 中新网10月19日电 国家卫生健康委...