企业发债需要什么条件?企业发债找银行还是券商?|世界通讯

企业发债需要什么条件?

【资料图】

【资料图】

企业发债需要满足一系列条件,这些条件旨在保护投资者利益、确保企业财务健康以及符合国家产业政策。以下是主要的发债条件:

企业基本资质要求

企业必须在中华人民共和国境内注册并有法人资格。

成立时间通常要求满3年,且近3年内无重大违法违规行为。

企业应具有健全且运行良好的组织机构。

财务指标要求

企业的净资产额需达到一定标准,例如股份有限公司的净资产不低于人民币3000万元,有限责任公司的净资产不低于人民币6000万元。

累计债券总额不能超过企业净资产额的40%,对于金融类公司,这一比例可能有特殊规定。

企业的盈利能力需满足一定标准,如最近三个会计年度的平均可分配利润应足以支付债券一年的利息。

企业的现金流状况需良好,以确保有足够的资金偿还债务。

募投项目要求

资金投向需符合国家产业政策和行业发展规划,不得用于非法或高风险项目。

募投项目需有明确的市场化收益来源,不能是公益性项目。

其他要求

债券的信用评级需良好,由具备资质的资信评级机构评定。

企业需按规定报送各种相关文件,并确保文件的真实性和合法性。

债券的票面利率需在发行前确定,且不得随意调整。

法律和监管框架

企业发行债券需经中国人民银行批准,并遵循《证券法》等相关法律法规的规定。

发行债券的企业需设置“应付债券”科目,以核算企业应支付的债券本息。

综上所述,企业发债的条件涵盖了企业资质、财务状况、募投项目、法律合规性等多个方面,旨在确保发债活动的合法性、安全性和有效性。企业需全面满足这些条件,才能成功发行债券并筹集所需资金。

企业发债找银行还是券商?

企业发债时,券商是主要的选择,但银行也可以参与。

在选择银行或券商时,主要考虑以下几个方面:

发行规模和难度:如果债券发行规模较大或发行难度较高,企业通常会选择券商,因为券商在资本市场上有更强的销售实力和竞争实力。相反,如果发行规模较小或发行相对容易,银行也可能成为选择。

专业能力和经验:券商在资本市场上有丰富的经验和专业能力,能够提供价格发现、资信核查等服务,帮助企业更好地定价和发行债券。相比之下,银行在这些方面的能力可能较弱。

补充信息:

发行主体限制:公司债券可以由股份有限公司或有限责任公司发行,而企业债券通常由中央政府部门所属机构、国有独资企业或国有控股企业发行。这意味着不同类型的企业在选择发行主体时会有所不同。

交易场所:银行间债券市场和交易所市场是主要的债券交易场所。银行间债券市场主要面向银行类金融机构,而交易所市场则面向更广泛的投资者。

综上所述,企业在发债时可以根据自身的需求和条件选择合适的主体进行合作。

标签: 企业发债需要什么条件 企业债发行条件

-

企业发债需要什么条件?企业发债找银行还是券商?|世界通讯 企业发债需要什么条件?企业发债需要满足一系列条件,这些条件旨在保

企业发债需要什么条件?企业发债找银行还是券商?|世界通讯 企业发债需要什么条件?企业发债需要满足一系列条件,这些条件旨在保 -

人生不满百常怀千岁忧什么意思?大彻大悟看透人生短句文案 人生不满百常怀千岁忧什么意思?人生不满百,常怀千岁忧的意思是人的

人生不满百常怀千岁忧什么意思?大彻大悟看透人生短句文案 人生不满百常怀千岁忧什么意思?人生不满百,常怀千岁忧的意思是人的 -

天天热消息:国家统计局:2023年我国经济发展新动能指数较快增长 中新网8月31日电 国家统计局31日在官网发布2023年经济发展新动能指

天天热消息:国家统计局:2023年我国经济发展新动能指数较快增长 中新网8月31日电 国家统计局31日在官网发布2023年经济发展新动能指 -

环球速递!广州启动应用医保药品耗材“数字身份证” 中新网广州8月30日电 (记者 程景伟)据广州市医保部门30日消息,为

环球速递!广州启动应用医保药品耗材“数字身份证” 中新网广州8月30日电 (记者 程景伟)据广州市医保部门30日消息,为 -

天天要闻:确山县住建局:加强电动自行车充电设施建设 随着电动自行车数量的激增,居民充电需求也与日俱增,而充电设施不足、

天天要闻:确山县住建局:加强电动自行车充电设施建设 随着电动自行车数量的激增,居民充电需求也与日俱增,而充电设施不足、 -

世界热议:迎峰度夏保供电 新型电力系统打出“组合拳”! 刚刚结束的三伏天里,全国多地出现持续性高温天气,最大电力负荷快

世界热议:迎峰度夏保供电 新型电力系统打出“组合拳”! 刚刚结束的三伏天里,全国多地出现持续性高温天气,最大电力负荷快

-

企业发债需要什么条件?企业发债找银行还是券商?|世界通讯 企业发债需要什么条件?企业发债需要满足一系列条件,这些条件旨在保

企业发债需要什么条件?企业发债找银行还是券商?|世界通讯 企业发债需要什么条件?企业发债需要满足一系列条件,这些条件旨在保 -

月饼的种类有哪些?五仁月饼的制作方法和配料-天天速看 月饼的种类有哪些?我国月饼品种繁多,按产地分有:京式、广式、苏式

月饼的种类有哪些?五仁月饼的制作方法和配料-天天速看 月饼的种类有哪些?我国月饼品种繁多,按产地分有:京式、广式、苏式 -

环球速看:新野县财政局:“党建+”模式助推县域经济高质量发展 党的二十届三中全会以来,在县委、县政府的正确领导和上级财政部门的大

环球速看:新野县财政局:“党建+”模式助推县域经济高质量发展 党的二十届三中全会以来,在县委、县政府的正确领导和上级财政部门的大 -

新野县法院召开驾驶员业务培训警示教育会 世界微头条 为保障审判执行工作,保证行车安全,提升驾驶员安全意识,2024年9月2日

新野县法院召开驾驶员业务培训警示教育会 世界微头条 为保障审判执行工作,保证行车安全,提升驾驶员安全意识,2024年9月2日 -

淅川县法院:抵制高额彩礼 倡导婚嫁新风 近日,淅川法院盛湾法庭敏锐地发现婚约财产纠纷案件中很多都涉及高额彩

淅川县法院:抵制高额彩礼 倡导婚嫁新风 近日,淅川法院盛湾法庭敏锐地发现婚约财产纠纷案件中很多都涉及高额彩 - 五粮液走进丹麦芬兰,国际化更进一步 8月26日-30日,中国(四川)—丹麦经贸合作推介交流会、中国(四川)-芬兰科技经贸合作对接会分别在丹麦哥本哈根和芬兰赫尔辛基举行,五粮

-

指数基金定投怎么买?指数基金怎么算收益? 指数基金定投怎么买?指数基金定投可以通过以下步骤进行购买:1、选

指数基金定投怎么买?指数基金怎么算收益? 指数基金定投怎么买?指数基金定投可以通过以下步骤进行购买:1、选 -

天天即时:腊八蒜怎么腌制才能又脆又绿?腊八蒜用新蒜还是干蒜好? 腊八蒜怎么腌制才能又脆又绿?紫头蒜1000克,米醋500克。1、选用一干

天天即时:腊八蒜怎么腌制才能又脆又绿?腊八蒜用新蒜还是干蒜好? 腊八蒜怎么腌制才能又脆又绿?紫头蒜1000克,米醋500克。1、选用一干 -

网传雨洁给员工放“带薪防脱假期”,官方回应:确有其事 据悉,本土知名功效洗护品牌雨洁公开张榜通知,2024年9月2日为员工

网传雨洁给员工放“带薪防脱假期”,官方回应:确有其事 据悉,本土知名功效洗护品牌雨洁公开张榜通知,2024年9月2日为员工 -

五粮液上半年保持“稳中有进”,“战略机遇期”已来临 用全面、辩证、长远的眼光来看五粮液半年报,方能看懂五粮液的发展

五粮液上半年保持“稳中有进”,“战略机遇期”已来临 用全面、辩证、长远的眼光来看五粮液半年报,方能看懂五粮液的发展 -

快资讯:驻车辅助系统故障的原因是什么?驻车辅助系统故障还能开吗? 驻车辅助系统故障的原因是什么?1、考虑到驻车按钮卡壳可能导致系统

快资讯:驻车辅助系统故障的原因是什么?驻车辅助系统故障还能开吗? 驻车辅助系统故障的原因是什么?1、考虑到驻车按钮卡壳可能导致系统 -

驻马店市驿城区沙河店镇:奏响就业“冲锋号” 奔向振兴致富路_全球即时 为进一步拓宽农村劳动力就业渠道,帮助企业解决用工荒问题,近日,驻马

驻马店市驿城区沙河店镇:奏响就业“冲锋号” 奔向振兴致富路_全球即时 为进一步拓宽农村劳动力就业渠道,帮助企业解决用工荒问题,近日,驻马 -

卫生间外面的墙潮湿怎么处理?卫生间反臭味怎么办? 卫生间外面的墙潮湿怎么处理?1、卫生间外面的墙体如果返潮了,有可

卫生间外面的墙潮湿怎么处理?卫生间反臭味怎么办? 卫生间外面的墙潮湿怎么处理?1、卫生间外面的墙体如果返潮了,有可 -

环球即时:一楼有必要全部做防水吗?如何解决一楼潮湿问题? 一楼有必要全部做防水吗?一楼有必要全部做防水。尤其是在气候潮湿的

环球即时:一楼有必要全部做防水吗?如何解决一楼潮湿问题? 一楼有必要全部做防水吗?一楼有必要全部做防水。尤其是在气候潮湿的 -

【天天快播报】怎么选择美缝剂?衣服上的美缝剂怎么洗掉? 怎么选择美缝剂?1、材质类型:‌美缝剂主要分为水性和油性两种

【天天快播报】怎么选择美缝剂?衣服上的美缝剂怎么洗掉? 怎么选择美缝剂?1、材质类型:‌美缝剂主要分为水性和油性两种 -

年假计算方法是什么?年假是按工龄算还是按入职日算? 世界快看点 年假计算方法是什么?年假是按入职日期的周年计算,也就是说从入职起

年假计算方法是什么?年假是按工龄算还是按入职日算? 世界快看点 年假计算方法是什么?年假是按入职日期的周年计算,也就是说从入职起 -

人生不满百常怀千岁忧什么意思?大彻大悟看透人生短句文案 人生不满百常怀千岁忧什么意思?人生不满百,常怀千岁忧的意思是人的

人生不满百常怀千岁忧什么意思?大彻大悟看透人生短句文案 人生不满百常怀千岁忧什么意思?人生不满百,常怀千岁忧的意思是人的 -

西平县盆尧陈老庄小学进行防恐防暴安全演练 为了有效防范校园内发生的暴力事件,加强教职工面对突发恐怖事件的防范

西平县盆尧陈老庄小学进行防恐防暴安全演练 为了有效防范校园内发生的暴力事件,加强教职工面对突发恐怖事件的防范 -

秦皇岛优化审批流程 助力企业高质量发展 近日,秦皇岛市市场监督管理局为新上市的爱迪特(秦皇岛)科技股份有

秦皇岛优化审批流程 助力企业高质量发展 近日,秦皇岛市市场监督管理局为新上市的爱迪特(秦皇岛)科技股份有 -

8.87亿人次!全国铁路暑运发送旅客创历史同期新高 记者1日从中国国家铁路集团有限公司获悉,8月31日,为期62天的铁路

8.87亿人次!全国铁路暑运发送旅客创历史同期新高 记者1日从中国国家铁路集团有限公司获悉,8月31日,为期62天的铁路 -

石家庄市下发汽车以旧换新补贴操作细则 扩大消费效应_环球速递 日前,石家庄市印发2024年汽车以旧换新补贴操作细则,提出利用中央

石家庄市下发汽车以旧换新补贴操作细则 扩大消费效应_环球速递 日前,石家庄市印发2024年汽车以旧换新补贴操作细则,提出利用中央 -

【世界快播报】浙江:到2025年底助餐服务网络基本形成 服务对象有效扩面 切菜打汁、烧制米筛爬……日前,越民生义工团的10多名大小志愿者走

【世界快播报】浙江:到2025年底助餐服务网络基本形成 服务对象有效扩面 切菜打汁、烧制米筛爬……日前,越民生义工团的10多名大小志愿者走 -

广州宝士电气有限公司乔迁之喜

广州宝士电气有限公司乔迁之喜

-

怎么删除微信插件呢?手机插件怎么卸载干净? 怎么删除微信插件呢?**一、进入微信插件管理界面**首先,打开微信应

怎么删除微信插件呢?手机插件怎么卸载干净? 怎么删除微信插件呢?**一、进入微信插件管理界面**首先,打开微信应 -

精选!同业存单指数基金是什么?同业存单基金会亏损吗? 同业存单指数基金是什么?同业存单指数基金是指投资同业存单的基金,

精选!同业存单指数基金是什么?同业存单基金会亏损吗? 同业存单指数基金是什么?同业存单指数基金是指投资同业存单的基金, -

热点!车险一般在到期前多久买?办理车险需要行驶证吗? 车险一般在到期前多久买?车险通常是在到期前一个月进行购买,相关用

热点!车险一般在到期前多久买?办理车险需要行驶证吗? 车险一般在到期前多久买?车险通常是在到期前一个月进行购买,相关用 -

车险第二年还需要交车船税吗?车险第二年大概多少钱?-世界快播 车险第二年还需要交车船税吗?车险第二年是需要缴纳车船税的,车船税

车险第二年还需要交车船税吗?车险第二年大概多少钱?-世界快播 车险第二年还需要交车船税吗?车险第二年是需要缴纳车船税的,车船税 -

江苏暑期档票房超11.2亿元 观影人次超2815万人 据江苏省电影局消息,2024年全国暑期档以116 42亿元票房成绩落下帷

江苏暑期档票房超11.2亿元 观影人次超2815万人 据江苏省电影局消息,2024年全国暑期档以116 42亿元票房成绩落下帷 -

广西东兴口岸货车通关总量今年累计突破15万辆次 创历史新高 广西东兴口岸是国家一类口岸,是中国通往越南和东南亚最便捷的通道

广西东兴口岸货车通关总量今年累计突破15万辆次 创历史新高 广西东兴口岸是国家一类口岸,是中国通往越南和东南亚最便捷的通道 -

2024年暑运收官 10列旅游专列直通风景地 全球通讯 8月31日,为期62天的2024年铁路暑运顺利结束。9月1日,极目新闻记者

2024年暑运收官 10列旅游专列直通风景地 全球通讯 8月31日,为期62天的2024年铁路暑运顺利结束。9月1日,极目新闻记者 -

PICO 4 UltraMR混合现实一体机开售,刷新AI赋能的混合现实新体验 9月2日,PICO 4 Ultra正式上市,售价4299元。作为PICO旗下首款MR

PICO 4 UltraMR混合现实一体机开售,刷新AI赋能的混合现实新体验 9月2日,PICO 4 Ultra正式上市,售价4299元。作为PICO旗下首款MR -

自己摔伤医保能报销吗?地铁站摔倒受伤怎么赔偿? 环球讯息 自己摔伤医保能报销吗?自己摔伤医保是可以报销的,但相关用户必须去

自己摔伤医保能报销吗?地铁站摔倒受伤怎么赔偿? 环球讯息 自己摔伤医保能报销吗?自己摔伤医保是可以报销的,但相关用户必须去 -

全国性旅游文创平台上海揭幕 助力加速产业升级-热门看点 中新网上海9月1日电 (记者 陈静)中国精优美旅游纪念品博览院(下称

全国性旅游文创平台上海揭幕 助力加速产业升级-热门看点 中新网上海9月1日电 (记者 陈静)中国精优美旅游纪念品博览院(下称 -

8月份中国仓储指数为50.2% 企业预期向好 中新网9月2日电 据中国物流与采购联合会网站消息,中国物流与采购

8月份中国仓储指数为50.2% 企业预期向好 中新网9月2日电 据中国物流与采购联合会网站消息,中国物流与采购 -

8月份中国仓储指数为50.2% 企业预期向好 环球资讯 中新网9月2日电 据中国物流与采购联合会网站消息,中国物流与采购

8月份中国仓储指数为50.2% 企业预期向好 环球资讯 中新网9月2日电 据中国物流与采购联合会网站消息,中国物流与采购 -

9月2日人民币对美元中间价报7.1027元 上调97个基点 中新网9月2日电 据中国外汇交易中心网站消息,中国人民银行授权中

9月2日人民币对美元中间价报7.1027元 上调97个基点 中新网9月2日电 据中国外汇交易中心网站消息,中国人民银行授权中 -

世界微头条丨保障人工智能健康发展 推进人工智能治理法治化 人工智能是引领未来的战略性技术,是新一轮科技革命和产业变革的重

世界微头条丨保障人工智能健康发展 推进人工智能治理法治化 人工智能是引领未来的战略性技术,是新一轮科技革命和产业变革的重 -

微短剧“适老化” 让“银发族”畅享数字生活|快播 如今,微短剧赛道已经不再只由年轻人独享,其正在加速适老化,越来

微短剧“适老化” 让“银发族”畅享数字生活|快播 如今,微短剧赛道已经不再只由年轻人独享,其正在加速适老化,越来 -

我国AR设备上半年销量同比增长近五成-全球实时 第三方机构洛图科技(RUNTO)最新发布的《中国VR AR设备零售市场月

我国AR设备上半年销量同比增长近五成-全球实时 第三方机构洛图科技(RUNTO)最新发布的《中国VR AR设备零售市场月 -

当前报道:科研体制深度变革,创新平台加速布局,科技型企业势头强劲——河南:科创... 新华社北京9月1日电 9月1日,《新华每日电讯》发表题为《科研体制深

当前报道:科研体制深度变革,创新平台加速布局,科技型企业势头强劲——河南:科创... 新华社北京9月1日电 9月1日,《新华每日电讯》发表题为《科研体制深 -

丰台中关村 大兴西红门 两宗商品住宅用地入市 世界聚看点 市规划自然资源委官网近日发布两宗商品住宅用地挂牌出让公告。两宗

丰台中关村 大兴西红门 两宗商品住宅用地入市 世界聚看点 市规划自然资源委官网近日发布两宗商品住宅用地挂牌出让公告。两宗 -

全球快资讯丨站好开学“第一岗”打造平安开学季——驻马店市第二十小学全力护航“... 又是一年秋来到,学生们迎来秋季入学时刻,驻马店市第二十小学全力做好

全球快资讯丨站好开学“第一岗”打造平安开学季——驻马店市第二十小学全力护航“... 又是一年秋来到,学生们迎来秋季入学时刻,驻马店市第二十小学全力做好 -

天天最新:科研体制深度变革,创新平台加速布局,科技型企业势头强劲——河南:科... 新华社北京9月1日电 9月1日,《新华每日电讯》发表题为《科研体制深

天天最新:科研体制深度变革,创新平台加速布局,科技型企业势头强劲——河南:科... 新华社北京9月1日电 9月1日,《新华每日电讯》发表题为《科研体制深 -

住宅电梯应每日巡检“零风险”报告  为加强对物业服务企业等电梯使用单位的监督管理,近日,市市

住宅电梯应每日巡检“零风险”报告  为加强对物业服务企业等电梯使用单位的监督管理,近日,市市 -

丰台中关村 大兴西红门 两宗商品住宅用地入市 市规划自然资源委官网近日发布两宗商品住宅用地挂牌出让公告。两宗

丰台中关村 大兴西红门 两宗商品住宅用地入市 市规划自然资源委官网近日发布两宗商品住宅用地挂牌出让公告。两宗 -

“985”纯电学霸岚图知音携手武汉文旅,以专车礼遇迎接新生 又是一年开学季,武汉高校的新生们即将从五湖四海奔赴而来,带着憧

“985”纯电学霸岚图知音携手武汉文旅,以专车礼遇迎接新生 又是一年开学季,武汉高校的新生们即将从五湖四海奔赴而来,带着憧 -

住宅电梯应每日巡检“零风险”报告_焦点速读  为加强对物业服务企业等电梯使用单位的监督管理,近日,市市

住宅电梯应每日巡检“零风险”报告_焦点速读  为加强对物业服务企业等电梯使用单位的监督管理,近日,市市 -

环球短讯!驻马店开发区关王庙乡:文化惠民进基层 艺术盛宴暖人心 为丰富基层群众的精神文化生活,弘扬传统文化,培育文明新风,由驻马店

环球短讯!驻马店开发区关王庙乡:文化惠民进基层 艺术盛宴暖人心 为丰富基层群众的精神文化生活,弘扬传统文化,培育文明新风,由驻马店 -

龙湖帮扶超228万人 累计捐赠超19亿元|焦点观察 8月23日,龙湖集团控股有限公司(「龙湖集团」或「集团」,港交所股

龙湖帮扶超228万人 累计捐赠超19亿元|焦点观察 8月23日,龙湖集团控股有限公司(「龙湖集团」或「集团」,港交所股 -

趸交保险一般是几年?保险期交与趸交的区别-全球百事通 趸交保险一般是几年?趸交保险分期缴费可以分为5年、10年、15年,甚

趸交保险一般是几年?保险期交与趸交的区别-全球百事通 趸交保险一般是几年?趸交保险分期缴费可以分为5年、10年、15年,甚

热门资讯

-

网传雨洁给员工放“带薪防脱假期”,官方回应:确有其事 据悉,本土知名功效洗护品牌雨洁公...

网传雨洁给员工放“带薪防脱假期”,官方回应:确有其事 据悉,本土知名功效洗护品牌雨洁公... -

五粮液上半年保持“稳中有进”,“战略机遇期”已来临 用全面、辩证、长远的眼光来看五粮...

五粮液上半年保持“稳中有进”,“战略机遇期”已来临 用全面、辩证、长远的眼光来看五粮... -

广州宝士电气有限公司乔迁之喜

广州宝士电气有限公司乔迁之喜

-

PICO 4 UltraMR混合现实一体机开售,刷新AI赋能的混合现实新体验 9月2日,PICO 4 Ultra正式上市,...

PICO 4 UltraMR混合现实一体机开售,刷新AI赋能的混合现实新体验 9月2日,PICO 4 Ultra正式上市,...

观察

图片新闻

-

横琴合作区分线管理满半年各项政策红利稳步释放-今日热讯 记者从拱北海关了解到,横琴粤澳深...

横琴合作区分线管理满半年各项政策红利稳步释放-今日热讯 记者从拱北海关了解到,横琴粤澳深... -

天天视讯!西藏玉曲河扎拉水电站对外交通保障项目新建段道路顺利贯通 中新网日喀则8月30日电 (徐明朗)...

天天视讯!西藏玉曲河扎拉水电站对外交通保障项目新建段道路顺利贯通 中新网日喀则8月30日电 (徐明朗)... -

世界速讯:服务高水平对外开放 中国银行的“稳”与“进” 中新网8月30日电(记者 左宇坤)金...

世界速讯:服务高水平对外开放 中国银行的“稳”与“进” 中新网8月30日电(记者 左宇坤)金... -

2024年服贸会首设北京时装周展区 带来系列潮流活动 中新网北京8月30日电 (记者 吕少...

2024年服贸会首设北京时装周展区 带来系列潮流活动 中新网北京8月30日电 (记者 吕少...

精彩新闻

-

现代汽车发布中长期目标 提出“Hyundai Way”战略 - 根据全新发布的“Hyundai Way...

现代汽车发布中长期目标 提出“Hyundai Way”战略 - 根据全新发布的“Hyundai Way... -

武汉链家率百余家门店首次推出“免打扰”安心服务  我的房子明明已经卖了,可最...

武汉链家率百余家门店首次推出“免打扰”安心服务  我的房子明明已经卖了,可最... -

全球看点:关注适老化 提升适老化出行服务水平 河北石家庄适老化公交10路的司乘人...

全球看点:关注适老化 提升适老化出行服务水平 河北石家庄适老化公交10路的司乘人... -

关注适老化 提升适老化出行服务水平 河北石家庄适老化公交10路的司乘人...

关注适老化 提升适老化出行服务水平 河北石家庄适老化公交10路的司乘人... -

长沙雨花旭辉里精彩亮相,旭辉商业深度诠释商业创新力 8月31日,旭辉商业在长沙的第二座商...

长沙雨花旭辉里精彩亮相,旭辉商业深度诠释商业创新力 8月31日,旭辉商业在长沙的第二座商... -

每日消息!腾势Z9GT、腾势Z9领衔 腾势汽车超强产品矩阵齐聚成都车展 8月30日,第二十七届成都国际汽车...

每日消息!腾势Z9GT、腾势Z9领衔 腾势汽车超强产品矩阵齐聚成都车展 8月30日,第二十七届成都国际汽车... -

前沿资讯!“户外轻野中大型SUV”北京现代第五代胜达上市 售价19.58万元起 8月30日,北京现代全新旗舰SUV第五...

前沿资讯!“户外轻野中大型SUV”北京现代第五代胜达上市 售价19.58万元起 8月30日,北京现代全新旗舰SUV第五... -

比亚迪王朝首款中大型旗舰MPV“夏”全球首发亮相 8月30日,比亚迪王朝全新IP夏在成...

比亚迪王朝首款中大型旗舰MPV“夏”全球首发亮相 8月30日,比亚迪王朝全新IP夏在成... -

当前报道:二代哈弗H9开创家庭越野新蓝海 8月30日,一年一度的成都车展火热...

当前报道:二代哈弗H9开创家庭越野新蓝海 8月30日,一年一度的成都车展火热... -

二代哈弗H9开创家庭越野新蓝海|环球看热讯 8月30日,一年一度的成都车展火热...

二代哈弗H9开创家庭越野新蓝海|环球看热讯 8月30日,一年一度的成都车展火热... -

观天下!梅赛德斯-奔驰(中国)、北京奔驰召回4160辆进口及国产汽车 据国家市场监督管理总局缺陷产品召...

观天下!梅赛德斯-奔驰(中国)、北京奔驰召回4160辆进口及国产汽车 据国家市场监督管理总局缺陷产品召... -

欧冶半导体入选“2024新质生产力发展案例”:打造全车智能芯片底座_环球讯息 8月22日至24日,以新质生产力:新...

欧冶半导体入选“2024新质生产力发展案例”:打造全车智能芯片底座_环球讯息 8月22日至24日,以新质生产力:新... -

欧冶半导体入选“2024新质生产力发展案例”:打造全车智能芯片底座 8月22日至24日,以新质生产力:新...

欧冶半导体入选“2024新质生产力发展案例”:打造全车智能芯片底座 8月22日至24日,以新质生产力:新... -

破蒙启智 礼润人生——驻马店市第五十八小学举行一年级新生入学仪式 时光正好,初秋相见。在这个充满希...

破蒙启智 礼润人生——驻马店市第五十八小学举行一年级新生入学仪式 时光正好,初秋相见。在这个充满希... -

天天百事通!欧冶半导体入选“2024新质生产力发展案例”:打造全车智能芯片底座 8月22日至24日,以新质生产力:新...

天天百事通!欧冶半导体入选“2024新质生产力发展案例”:打造全车智能芯片底座 8月22日至24日,以新质生产力:新... -

汽车以旧换新信息平台累计登记注册用户数超110万-焦点要闻  记者近日从商务部例行新闻发...

汽车以旧换新信息平台累计登记注册用户数超110万-焦点要闻  记者近日从商务部例行新闻发... -

汽车以旧换新信息平台累计登记注册用户数超110万|当前简讯  记者近日从商务部例行新闻发...

汽车以旧换新信息平台累计登记注册用户数超110万|当前简讯  记者近日从商务部例行新闻发... -

中国车企竞相布局全球化 着力打造“看家产品” 8月27日,中国汽车流通协会乘用车...

中国车企竞相布局全球化 着力打造“看家产品” 8月27日,中国汽车流通协会乘用车... -

焦点信息:养成好习惯 确立新目标——驻马店市第九小学开展“开学第一课”行为习惯... 抓好行为习惯的养成教育,培养良好...

焦点信息:养成好习惯 确立新目标——驻马店市第九小学开展“开学第一课”行为习惯... 抓好行为习惯的养成教育,培养良好... -

“创新不止 驾趣依旧”宝马“运动王牌”齐聚成都车展 环球观焦点 8月26日,宝马运动王牌为2024成都...

“创新不止 驾趣依旧”宝马“运动王牌”齐聚成都车展 环球观焦点 8月26日,宝马运动王牌为2024成都... -

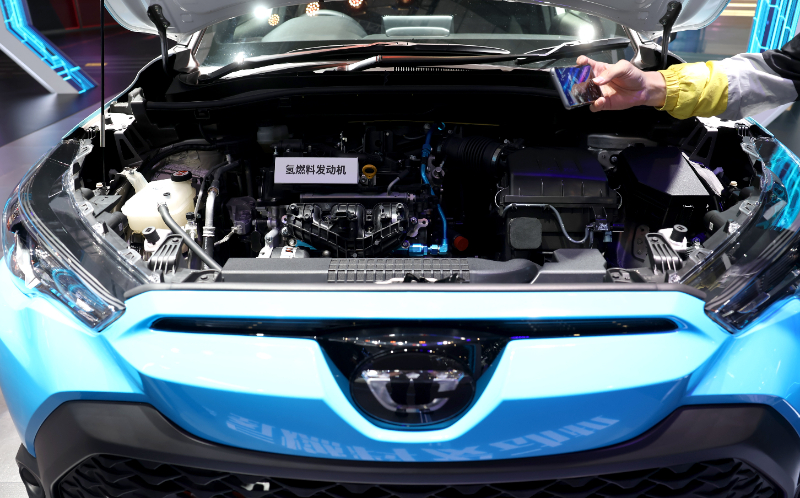

氢能产业将步入“黄金发展期”:创新加速应用普及 引领能源绿色转型 当前信息 在全球能源结构不断优化的今天,新...

氢能产业将步入“黄金发展期”:创新加速应用普及 引领能源绿色转型 当前信息 在全球能源结构不断优化的今天,新... -

“创新不止 驾趣依旧”宝马“运动王牌”齐聚成都车展_全球观察 8月26日,宝马运动王牌为2024成都...

“创新不止 驾趣依旧”宝马“运动王牌”齐聚成都车展_全球观察 8月26日,宝马运动王牌为2024成都... -

驻马店市第七小学组织召开2024年秋季开学师德师风主题教育 全球热文 新学期的号角已然吹响,为切实加强...

驻马店市第七小学组织召开2024年秋季开学师德师风主题教育 全球热文 新学期的号角已然吹响,为切实加强... -

中国车企竞相布局全球化 着力打造“看家产品” 全球热讯 8月27日,中国汽车流通协会乘用车...

中国车企竞相布局全球化 着力打造“看家产品” 全球热讯 8月27日,中国汽车流通协会乘用车... -

最新召回公告!涉及这些汽车品牌|天天快资讯  8月30日,国家市场监督管理...

最新召回公告!涉及这些汽车品牌|天天快资讯  8月30日,国家市场监督管理... -

杜国臣:数字化遇上“新老人” 银发电商将是新蓝海 中新网义乌9月1日电 (钱晨菲)9月1...

杜国臣:数字化遇上“新老人” 银发电商将是新蓝海 中新网义乌9月1日电 (钱晨菲)9月1... -

你杯里的茉莉花茶,很可能来自这个西南小城! 好一朵美丽的茉莉花,好一朵美丽的...

你杯里的茉莉花茶,很可能来自这个西南小城! 好一朵美丽的茉莉花,好一朵美丽的... -

多车次火车票已售罄!中秋假期“2小时高铁圈”短途游火爆 马上就要迎来中秋节小长假了,9月1...

多车次火车票已售罄!中秋假期“2小时高铁圈”短途游火爆 马上就要迎来中秋节小长假了,9月1... -

全国性旅游文创平台上海揭幕 助力加速产业升级_环球快看 中新网上海9月1日电 (记者 陈静)...

全国性旅游文创平台上海揭幕 助力加速产业升级_环球快看 中新网上海9月1日电 (记者 陈静)... -

开学了,有些学校的“宝藏”藏不住了…… 开学啦!各位即将步入高校的天命人...

开学了,有些学校的“宝藏”藏不住了…… 开学啦!各位即将步入高校的天命人... -

新资讯:全国性旅游文创平台上海揭幕 助力加速产业升级 中新网上海9月1日电 (记者 陈静)...

新资讯:全国性旅游文创平台上海揭幕 助力加速产业升级 中新网上海9月1日电 (记者 陈静)... -

三部门启动2024年“金融教育宣传月”活动 中新网北京9月1日电 (记者 王恩...

三部门启动2024年“金融教育宣传月”活动 中新网北京9月1日电 (记者 王恩... -

三部门启动2024年“金融教育宣传月”活动_环球快报 中新网北京9月1日电 (记者 王恩...

三部门启动2024年“金融教育宣传月”活动_环球快报 中新网北京9月1日电 (记者 王恩... -

开学了,有些学校的“宝藏”藏不住了…… 开学啦!各位即将步入高校的天命人...

开学了,有些学校的“宝藏”藏不住了…… 开学啦!各位即将步入高校的天命人... -

以军确认在加沙找到6名被扣押人员遗体 哈马斯回应 世界快报 中新网9月1日电 据路透社报道,当...

以军确认在加沙找到6名被扣押人员遗体 哈马斯回应 世界快报 中新网9月1日电 据路透社报道,当... -

热消息:苏炳添:目前中国短跑水平比以前高出一大截 中新网广州8月31日电(记者 蔡敏婕...

热消息:苏炳添:目前中国短跑水平比以前高出一大截 中新网广州8月31日电(记者 蔡敏婕... -

云南铁路暑运发送旅客量刷新历史记录 中新网昆明9月1日电 (邓瑜)为期62...

云南铁路暑运发送旅客量刷新历史记录 中新网昆明9月1日电 (邓瑜)为期62... -

云南铁路暑运发送旅客量刷新历史记录|世界时讯 中新网昆明9月1日电 (邓瑜)为期62...

云南铁路暑运发送旅客量刷新历史记录|世界时讯 中新网昆明9月1日电 (邓瑜)为期62... -

长三角铁路暑运收官 62天发送旅客近1.77亿人次 中新社上海9月1日电 (谢梦圆)中国...

长三角铁路暑运收官 62天发送旅客近1.77亿人次 中新社上海9月1日电 (谢梦圆)中国... -

广铁集团今年暑运发送旅客1.24亿人次-焦点热闻 中新网广州9月1日电 (郭军 游智...

广铁集团今年暑运发送旅客1.24亿人次-焦点热闻 中新网广州9月1日电 (郭军 游智... -

全球聚焦:舌尖上的异域风味 非洲好物“漂洋过海”进入中国消费者“购物车” 央视网消息:非洲的咖啡和坚果正成...

全球聚焦:舌尖上的异域风味 非洲好物“漂洋过海”进入中国消费者“购物车” 央视网消息:非洲的咖啡和坚果正成... -

江西深化与粤港澳大湾区现代金融合作 签署多项合作协议 中新网深圳9月1日电 (记者 吴鹏...

江西深化与粤港澳大湾区现代金融合作 签署多项合作协议 中新网深圳9月1日电 (记者 吴鹏... -

观天下!杜国臣:数字化遇上“新老人” 银发电商将是新蓝海 中新网义乌9月1日电 (钱晨菲)9月1...

观天下!杜国臣:数字化遇上“新老人” 银发电商将是新蓝海 中新网义乌9月1日电 (钱晨菲)9月1... -

杜国臣:数字化遇上“新老人” 银发电商将是新蓝海 中新网义乌9月1日电 (钱晨菲)9月1...

杜国臣:数字化遇上“新老人” 银发电商将是新蓝海 中新网义乌9月1日电 (钱晨菲)9月1... -

环球新动态:中上协:境内上市公司上半年实现净利3.13万亿元 中新社北京9月1日电 (记者 陈康...

环球新动态:中上协:境内上市公司上半年实现净利3.13万亿元 中新社北京9月1日电 (记者 陈康... -

世界动态:多地企业代表齐聚哈尔滨 共促数字经济发展 中新网哈尔滨9月1日电 (记者 姜...

世界动态:多地企业代表齐聚哈尔滨 共促数字经济发展 中新网哈尔滨9月1日电 (记者 姜... -

三部门启动2024年“金融教育宣传月”活动 中新网北京9月1日电 (记者 王恩...

三部门启动2024年“金融教育宣传月”活动 中新网北京9月1日电 (记者 王恩... -

全国专家学者恒山脚下“头脑风暴”共商黄芪高质量发展良策_全球动态 中新网大同9月1日电 (任丽娜)8月3...

全国专家学者恒山脚下“头脑风暴”共商黄芪高质量发展良策_全球动态 中新网大同9月1日电 (任丽娜)8月3... -

全国专家学者恒山脚下“头脑风暴”共商黄芪高质量发展良策-当前独家 中新网大同9月1日电 (任丽娜)8月3...

全国专家学者恒山脚下“头脑风暴”共商黄芪高质量发展良策-当前独家 中新网大同9月1日电 (任丽娜)8月3... -

(身边的变化)闽北林下生“金” 绿富双赢有路子 中新网南平9月1日电(张丽君 曾大...

(身边的变化)闽北林下生“金” 绿富双赢有路子 中新网南平9月1日电(张丽君 曾大...