多重逻辑共振,创新药如日方升:港股通创新药ETF(159570)投资价值分析

创新药收获期已至,捕捉底部机遇。当前港股医药估值仍处于历史低位,港股生物医药企业具备性价比优势。汇添富国证港股通创新药ETF(159570)即将发售,为投资者提供一键布局港股创新药板块优质公司的便捷工具。兴业证券的最新专题研究中分析了港股通创新药ETF(159570)的投资价值,具体核心观点如下:

一、多重逻辑共振,创新药如日方升

(资料图片)

(资料图片)

1.1基本面:多因素叠加,引领医药市场扩容

人口老龄化趋势不断加剧,对医药行业的需求呈持续增长态势。2000年至2022年,我国65岁以上老年人口总数从0.88亿增加至2.09亿,从占总人口7%增长至14.9%。卫生费用占GDP比重也从2000年的4.60%增至2021年的6.72%,呈现出一定相关性。人口老龄化已成为当代中国基本国情,同时也驱动了创新药领域的需求提升,成为投资增量的重要来源之一。

随着人均可支配收入和高净值人群的稳步增长,医药领域的支出意愿不断提高,推动了健康消费的升级。2006年至2022年,我国资产在1000万以上的高净值人群数量从18.1万人增至316万人,CAGR为18.3%。同时,我国城镇居民人均可支配收入也稳步上升,由2006年的1.18万元增至2022年的4.93万元。人均医疗保健费用由620.54元增至2480.7元,人均医疗保健费用支出占人均可支配收入的比重稳中有升,健康消费升级潜力巨大。除了老龄化带来的需求增长,女性和青少年也成为另一主要贡献力量,医美、眼科、生长激素、减肥、辅助生殖、疫苗、民营医院等细分领域有望迎来迅猛增长。

1.2中国创新药支付占比低,提升空间较大

2021年全球创新药市场约8,300亿美元,其中美国创新药占比超一半,而中国创新药仅占整体市场的3%;中国创新药占全国药品销售额约1/10,远低于发达国家80%左右的占比,未来提升空间较大。

创新药供给方面,截至2021年底,美国市场的创新药上市产品和在研管线数量约占全球的60%,而中国市场仅占20%。随着越来越多国产创新药进入上市阶段,创新药供给有望持续增加。

创新药价格方面,2019年后多轮医保谈判使得中国创新药价格持续下降。目前创新药定价体系基本稳定,简易续约机制的实施有助于维持创新药的长期价格稳定。

2023年7月,国家医保局公布《谈判药品续约规则(2023年版征求意见稿)》、《非独家药品竞价规则(征求意见稿)》。本次续约规则中,药品降幅有望更加合理温和,且明确连续续约超4年,降幅减半,连续纳入超8年进入常规目录。上述调整有利于稳定企业预期,减轻后期降价压力,减少续约失败的可能性。

国家医保局也表态称,国家医保局正在调整创新药的定价政策,在《新冠治疗药品价格形成指引》基础上,对创新药上市早期阶段的价格采取相对宽松的管理。宽松的上市价格有助于创新药企业加速收回成本投入新一轮研发,形成正向循环。

医药支付体系方面,美国以商业保险为主体,具备较强的支付能力。与此同时,中国医保和个人支付水平逐步提高,且“惠民保”等商业医疗保险的快速发展也为创新药市场提供了更多的支付渠道,有望为中国创新药市场的支付体系注入更多活力。

1.3创新药迎来收获期,NDA产品数量明显增加

近年来,我国创新药企业前期的研发投入正逐步获得成果,头部药企的管线基本于近3年获批,后续处于申报上市和三期阶段的管线众多,预计未来两年创新药即将进入持续收获期。多家药企的产品达成海外授权,国产创新药Licenseout(对外授权)的数量及金额屡创新高,近期更有国产创新药龙头的PD-1、小分子药物在美获批上市,充分体现了国产创新药的国际认可度正在不断提升。

2023年申报NDA的国产创新药达53例(截至2023年11月30日,不含疫苗和中药),和2022年的25例相比显著提升。

2023年截至11月30日,CDE登记的III期临床数量285项,II期临床数量306项,已经超过了去年全年的数量,整体稳步增加。

1.4海外研发需求率先复苏,创新药产业链极具性价比

从当前时点看,海外新药研发需求保持增长,国内新药研发需求表现相对疲弱。创新药产业链始于医药研发投入,通过跟踪全球医药企业研发投入,我们发现:医药研发仍以海外MNC为主,全球前十大药企研发投入在经历了2022年小幅度下降后,2023年Q1-Q3均呈现了明显的恢复性增长;海外Biotech研发投入也于2023年Q1-Q3呈现了增长态势;国内创新药企业医药研发投入增速持续走低,2023H1研发投入较上年度同期同比略有下降,反映出国内新药研发投入处于较弱状态。所以,从总的研发投入角度看,海外研发需求表现较为强劲,对于以海外业务为主的CXO企业,在业绩、订单上表现相对较好;反观国内,研发投入下降反映出新药研发需求受到压制,以国内业务为主的CXO企业短期面临新药研发需求下降带来的压力,新药研发需求下降主要来自于国内生物医药投融资存在较大压力。

对于创新药而言,国家医保局出台《谈判药品续约规则》,明确了基本覆盖创新药全生命周期的医保支付标准调整规则,稳定了创新药价格预期。综合来看,仿制药、创新药行业面临的政策风险在减弱。预计创新药续约价格降幅将小于此前预期,旨在支持真正的国产创新药实现商业变现,从而支持再研发的正向循环。可以预见,未来Me-too类创新药的上市数量将大大压缩,“伪创新”药品将逐步出清,真正优质的国产创新药有望迎来较大的发展契机。

二、指数介绍和历史表现

2.1指数介绍

国证港股通创新药指数(“987018.CNI”)旨在反映港股通创新药产业上市公司的运行特征。

2.2指数成分股市值和权重分布——中市值风格

截至2023年12月6日,国证港股通创新药指数以中市值风格为主。总市值500亿以上、100-500亿的公司权重占比分别为55%、39%,合计94%。根据市值划分区间,100-500亿之间的指数成分股最多,有19只;50亿以下,50亿-100亿以及大于500亿的公司数量为4、7和7只。总市值超过1000亿的公司有百济神州和药明生物。

2.3指数成分股行业分布——聚焦创新药和CXO

国证港股通创新药指数聚焦于创新药和CXO。截至2023年12月6日,国证港股通创新药指数覆盖的行业中,创新药、CXO和疫苗占比分别为81.08%、16.22%和2.70%。国证港股通创新药指数的37只成分股中,数目分布上创新药占比最高,为30只,CXO为6只,疫苗为1只。权重分布上占比由高至低的行业分别为创新药、CXO和疫苗,权重分别88.20%、11.49%和0.32%。

2.4指数走势、收益对比——高弹性,行情回暖

国证港股通创新药指数相比于恒生指数和恒生医疗保健而言,成分股更为精简,上涨周期中弹性更高。在2020/1/1至2022/6/30和2022/6/30至2023/1/30两个区间,上涨幅度均远高于后者。

2023年1月30日至2023年6月30日,国证港股通创新药指数跌幅高于恒生指数和恒生医疗保健。而2023年下半年,随着美联储加息放缓、全球医药投融资环境回暖,市场资金对高风险高回报的创新药资产的偏好有望增强,依赖于现金流的创新药企有望缓解流动性压力。2023年9月6日至2023年12月6日,国证港股通创新药指数的区间收益率为5%,明显高于恒生指数和恒生医疗保健。

2.5指数估值分析——位处最低点,上升空间大

国证港股通创新药指数目前估值回落至2021年以来最低点。截至2023/12/06,国证港股通创新药指数的PB(LF)为2.59倍,处于指数发布以来0.8%分位;PS(TTM)为3.99倍,处于指数发布以来0.2%分位,上升空间大。

2.6十大权重股分析——盈利预期改善,持续向好

前十权重股集中度较高。截至2023年12月6日,前10权重股总市值合计9393.99亿元,占指数成分股总市值比重69.57%。前10权重成分股权重占比69.69%,权重排名前三的分别为信达生物(11.41%)、石药集团(9.81%)、中国生物制药(9.33%),这三家的药物研发领域均有涉及肿瘤科。

受益于国内疫后复苏,医药需求或已开始见底改善,国证港股通创新药指数盈利有望稳步改善。根据Wind一致盈利预测数据,国证港股通创新药指数成分股业绩有望迎来修复,预期前十大权重股2023-2025年平均每股收益为0.13元/0.76元/0.69元,2023-2025年平均市净率为4.10倍/4.26倍/4.86倍。

三、汇添富国证港股通创新药ETF介绍

3.1基金介绍:集中度更高,创新药产业链纯度更高

汇添富国证港股通创新药交易型开放式指数证券投资基金(基金代码:159570)将于2023年12月13日公开发行,是一只指数型基金,跟踪标的为国证港股通创新药指数,业绩比较标准为国证港股通创新药指数收益率。

与其他医疗指数相比,国证港股通创新药成分股精简,集中度更高,主要聚焦于创新药研发、生产等领域,创新药产业链纯度更高。

3.2基金公司介绍:立足基本面,中长期投资布局

汇添富基金管理股份有限公司成立于2005年,截至2023年12月6日,在管基金合计611只,合计规模8616.59亿元。成立以来,汇添富基金屡获殊荣,包括“金牛奖”“金基金奖”“明星基金奖”以及上海市政府颁发的“上海金融创新奖”等多项权威荣誉奖项。

汇添富基金的投资理念为,以深入的企业基本面分析为立足点,挑选高质量的证券,把握市场脉络,做中长期投资布局,以获得持续稳定增长的较高的长期投资收益。汇添富基金从成立伊始就确立了十分清晰的投资理念,多年来经过实践检验,取得了优秀的长期投资业绩。

四、风险提示

1.未来变化风险。本报告所有统计结果均基于历史数据,未来市场可能发生重大变化。2.医药市场变化风险。新药研发进度不及预期、药品销售不及预期、医保谈判降幅超预期、格局竞争加剧等风险。3.政策不确定性风险。

标签:

-

多重逻辑共振,创新药如日方升:港股通创新药ETF(159570)投资价值分析 创新药收获期已至,捕捉底部机遇。当前港股医药估值仍处于历史低位

多重逻辑共振,创新药如日方升:港股通创新药ETF(159570)投资价值分析 创新药收获期已至,捕捉底部机遇。当前港股医药估值仍处于历史低位 -

央行为何三个月不买黄金?业内:金价处高估状态|当前视点 央行为何连续三个月不买黄金?央行为何连续三个月不买黄金?业内:

央行为何三个月不买黄金?业内:金价处高估状态|当前视点 央行为何连续三个月不买黄金?央行为何连续三个月不买黄金?业内: -

【时快讯】中国国际工业博览会全球推介会在悉尼举行 中新社悉尼8月2日电(记者 顾时宏)2024中国国际工业博览会(简称中国

-

A股分红派息转增一览:5股今日股权登记 每经AI快讯,数据显示,根据上市公司权益分配方案梳理统计,5只A股今日

A股分红派息转增一览:5股今日股权登记 每经AI快讯,数据显示,根据上市公司权益分配方案梳理统计,5只A股今日 -

去年中国企业信用水平呈高位和平稳态势 中新社北京7月30日电 (记者 刘亮)中国国家市场监管总局30日披露的

去年中国企业信用水平呈高位和平稳态势 中新社北京7月30日电 (记者 刘亮)中国国家市场监管总局30日披露的 -

苹果专利探索Heart ID:用心跳数据验证身份解锁iPhone 继TouchID指纹解锁和FaceID面部解锁之后,苹果最新专利探索HeartID,通

苹果专利探索Heart ID:用心跳数据验证身份解锁iPhone 继TouchID指纹解锁和FaceID面部解锁之后,苹果最新专利探索HeartID,通

-

多重逻辑共振,创新药如日方升:港股通创新药ETF(159570)投资价值分析 创新药收获期已至,捕捉底部机遇。当前港股医药估值仍处于历史低位

多重逻辑共振,创新药如日方升:港股通创新药ETF(159570)投资价值分析 创新药收获期已至,捕捉底部机遇。当前港股医药估值仍处于历史低位 -

西平县柏苑街道召开“小田并大田”工作推进会 为化解农村土地细碎化问题,提高农业机械化水平,促进农村土地流转,发

西平县柏苑街道召开“小田并大田”工作推进会 为化解农村土地细碎化问题,提高农业机械化水平,促进农村土地流转,发 -

百年科技 品质“鲜”行 | 麦克维尔亮相第十七届中国食品冷冻冷藏展 8月8日,第17届中国冷冻冷藏食品展 中国预制食材展览会 中国餐饮食

百年科技 品质“鲜”行 | 麦克维尔亮相第十七届中国食品冷冻冷藏展 8月8日,第17届中国冷冻冷藏食品展 中国预制食材展览会 中国餐饮食 -

驻马店市驿城区雪松办事处召开“拆窗破网”打通生命通道工作推进会|每日速讯 为深刻吸取火灾事故教训,坚决整治占用、堵塞、封闭疏散通道、安全出口

驻马店市驿城区雪松办事处召开“拆窗破网”打通生命通道工作推进会|每日速讯 为深刻吸取火灾事故教训,坚决整治占用、堵塞、封闭疏散通道、安全出口 -

当前看点!西平县柏苑街道多措并举做好玉米南方锈病防控工作 当前正值玉米生长关键期,受近期温湿天气影响,玉米南方锈病发生流行风

当前看点!西平县柏苑街道多措并举做好玉米南方锈病防控工作 当前正值玉米生长关键期,受近期温湿天气影响,玉米南方锈病发生流行风 -

每日热讯!西平县柏苑街道:高温安全生产 守护民众安全 近段时间,西平县柏苑街道高度重视高温安全生产工作,守护人民群众安全

每日热讯!西平县柏苑街道:高温安全生产 守护民众安全 近段时间,西平县柏苑街道高度重视高温安全生产工作,守护人民群众安全 -

当前看点!鸿蒙在京加快落地 多家企业启动内部办公应用原生鸿蒙化 记者从6日举办的千帆竞发共京彩北京鸿蒙生态伙伴大会获悉,截至目前

当前看点!鸿蒙在京加快落地 多家企业启动内部办公应用原生鸿蒙化 记者从6日举办的千帆竞发共京彩北京鸿蒙生态伙伴大会获悉,截至目前 -

全球球精选!爱奇艺携手“澳门银河”推出《苍兰诀》VR全感剧场 共建大湾区数字文... 8月9日,《苍兰诀》VR沉浸式体验馆在澳门银河综合度假城(以下简称

全球球精选!爱奇艺携手“澳门银河”推出《苍兰诀》VR全感剧场 共建大湾区数字文... 8月9日,《苍兰诀》VR沉浸式体验馆在澳门银河综合度假城(以下简称 -

股票涨停是什么意思?涨停的股票可以买进吗?-关注 股票涨停是什么意思?涨停的股票可以买进吗?一起来看看吧!股票涨停是

股票涨停是什么意思?涨停的股票可以买进吗?-关注 股票涨停是什么意思?涨停的股票可以买进吗?一起来看看吧!股票涨停是 - 开学季捷信开展金融教育宣传 解读新型诈骗套路 近年来,随着网络技术的发展,诈骗手段快速翻新,迷惑性不断增强,

-

全球快看点丨基金净值是什么意思?基金净值的计算方法是什么? 基金净值是什么意思?基金净值的计算方法是什么?一起来看看吧!基金净

全球快看点丨基金净值是什么意思?基金净值的计算方法是什么? 基金净值是什么意思?基金净值的计算方法是什么?一起来看看吧!基金净 -

提取盈余公积金的方法是什么?盈余公积最后转到哪里了? 环球热文 提取盈余公积金的方法是什么?盈余公积最后转到哪里了?一起来看看吧!

提取盈余公积金的方法是什么?盈余公积最后转到哪里了? 环球热文 提取盈余公积金的方法是什么?盈余公积最后转到哪里了?一起来看看吧! -

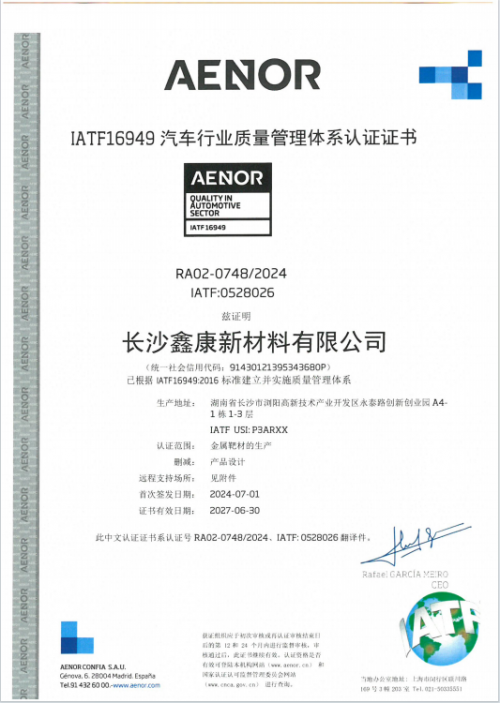

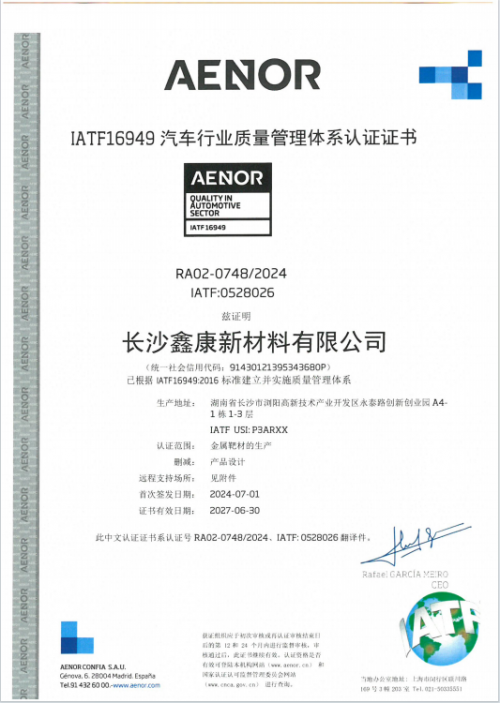

“质”在必得!恭喜鑫康新材通过IATF 16949汽车行业质量管理体系认证! 近日,经过专业机构的严格审查,长沙鑫康新材料有限公司顺利通过IATF

“质”在必得!恭喜鑫康新材通过IATF 16949汽车行业质量管理体系认证! 近日,经过专业机构的严格审查,长沙鑫康新材料有限公司顺利通过IATF -

五粮液X《中餐厅》“香遇”巴黎奥运,以创新表达赋能和美文化 一座美丽的巴黎都市,一场精彩的奥运赛事,一瓶醇香的五粮美酒。8月

五粮液X《中餐厅》“香遇”巴黎奥运,以创新表达赋能和美文化 一座美丽的巴黎都市,一场精彩的奥运赛事,一瓶醇香的五粮美酒。8月 -

开讲啦科比是哪一期?科比什么时候离去的? 开讲啦科比是哪一期?科比什么时候离去的?一起来看看吧!开讲啦科比是

开讲啦科比是哪一期?科比什么时候离去的? 开讲啦科比是哪一期?科比什么时候离去的?一起来看看吧!开讲啦科比是 -

结算单是什么意思?结算单上盖什么章有效?|焦点消息 结算单是什么意思?结算单上盖什么章有效?一起来看看吧!结算单是什么

结算单是什么意思?结算单上盖什么章有效?|焦点消息 结算单是什么意思?结算单上盖什么章有效?一起来看看吧!结算单是什么 -

小二寸是多大的尺寸?怎么判断照片是几寸的?|世界快消息 小二寸是多大的尺寸?怎么判断照片是几寸的?一起来看看吧!小二寸是多

小二寸是多大的尺寸?怎么判断照片是几寸的?|世界快消息 小二寸是多大的尺寸?怎么判断照片是几寸的?一起来看看吧!小二寸是多 -

当前看点!君子爱财取之有道下一句是什么?君子爱财取之有道是什么意思? 君子爱财取之有道下一句是什么?君子爱财取之有道是什么意思?一起来

当前看点!君子爱财取之有道下一句是什么?君子爱财取之有道是什么意思? 君子爱财取之有道下一句是什么?君子爱财取之有道是什么意思?一起来 -

黄河实现连续25年不断流 8月12日8时,黄河最下游的国家水文站——利津水文站测得实时流量为1850

黄河实现连续25年不断流 8月12日8时,黄河最下游的国家水文站——利津水文站测得实时流量为1850 -

三层实木和多层实木地板的区别有哪些?木地板厚度一般是多少?|环球最新 三层实木和多层实木地板的区别有哪些?木地板厚度一般是多少?一起来

三层实木和多层实木地板的区别有哪些?木地板厚度一般是多少?|环球最新 三层实木和多层实木地板的区别有哪些?木地板厚度一般是多少?一起来 -

各地多举措夯实秋粮丰收基础 世界时快讯 央视网消息(新闻联播):当前,各地多举措抓好秋粮田间管理,强化农

各地多举措夯实秋粮丰收基础 世界时快讯 央视网消息(新闻联播):当前,各地多举措抓好秋粮田间管理,强化农 -

全球今亮点!上半年轻工业经济运行回升向好动能足 央视网消息(新闻联播):今年上半年,我国轻工业生产快速增长,消费

全球今亮点!上半年轻工业经济运行回升向好动能足 央视网消息(新闻联播):今年上半年,我国轻工业生产快速增长,消费 -

“体育+”场景持续上新!溶洞变滑雪场,三天营收近60万元→ 当前独家 前不久,国家发展改革委等部门制定发布《关于打造消费新场景培育消

“体育+”场景持续上新!溶洞变滑雪场,三天营收近60万元→ 当前独家 前不久,国家发展改革委等部门制定发布《关于打造消费新场景培育消 -

热水器排水阀一直滴水怎么办?泄压阀打开不出水正常吗? 全球时快讯 热水器排水阀一直滴水怎么办?泄压阀打开不出水正常吗?一起来看看吧!

热水器排水阀一直滴水怎么办?泄压阀打开不出水正常吗? 全球时快讯 热水器排水阀一直滴水怎么办?泄压阀打开不出水正常吗?一起来看看吧! -

多少钱可以买基金啊?买基金的钱怎么取出来? 多少钱可以买基金啊?买基金的钱怎么取出来?一起来看看吧!多少钱可以

多少钱可以买基金啊?买基金的钱怎么取出来? 多少钱可以买基金啊?买基金的钱怎么取出来?一起来看看吧!多少钱可以 -

视讯!葬礼超8000元 宠物殡葬的生意经 想与毛孩子体面告别,宠物殡葬业将情绪转化成了生意。8月12日,北京

视讯!葬礼超8000元 宠物殡葬的生意经 想与毛孩子体面告别,宠物殡葬业将情绪转化成了生意。8月12日,北京 -

天天视点!“体育+”场景持续上新!溶洞变滑雪场,三天营收近60万元→ 前不久,国家发展改革委等部门制定发布《关于打造消费新场景培育消

天天视点!“体育+”场景持续上新!溶洞变滑雪场,三天营收近60万元→ 前不久,国家发展改革委等部门制定发布《关于打造消费新场景培育消 -

全球热点评!中原区一批人才公寓交付 为吸引广大优秀青年扎根中原、创新创业,8月8日,中原区楼宇经济发展服

全球热点评!中原区一批人才公寓交付 为吸引广大优秀青年扎根中原、创新创业,8月8日,中原区楼宇经济发展服 -

ipo和上市的区别有哪些?ipo过了等于上市吗? ipo和上市的区别有哪些?ipo过了等于上市吗?小编搜集整理了相关资料

ipo和上市的区别有哪些?ipo过了等于上市吗? ipo和上市的区别有哪些?ipo过了等于上市吗?小编搜集整理了相关资料 -

多地政府取消新房“限价”,楼市价格端逐渐市场化|全球新要闻 第一财经 作者:孙梦凡今年以来,楼市利好政策频出,最新一个趋势

多地政府取消新房“限价”,楼市价格端逐渐市场化|全球新要闻 第一财经 作者:孙梦凡今年以来,楼市利好政策频出,最新一个趋势 -

新动态:卡牌价格炒上数万元坑害青少年,本土品牌发展受制于人 第一财经 作者:揭书宜一张小小的卡牌,蕴含着巨大的商业潜力。在

新动态:卡牌价格炒上数万元坑害青少年,本土品牌发展受制于人 第一财经 作者:揭书宜一张小小的卡牌,蕴含着巨大的商业潜力。在 -

直播带货不是所有企业纾困的“万能钥匙” 天天亮点 【经济日报记者来信栏目】编辑部:不久前,记者到天津市的部分老字

直播带货不是所有企业纾困的“万能钥匙” 天天亮点 【经济日报记者来信栏目】编辑部:不久前,记者到天津市的部分老字 -

每日快播:8月13日央行开展3857亿元7天期逆回购操作 中新网8月13日电 据央行网站消息,为维护银行体系流动性合理充裕,

每日快播:8月13日央行开展3857亿元7天期逆回购操作 中新网8月13日电 据央行网站消息,为维护银行体系流动性合理充裕, -

8月13日人民币对美元中间价报7.1479元 下调21个基点_环球时讯 中新网8月13日电 据中国外汇交易中心网站消息,中国人民银行授权中

8月13日人民币对美元中间价报7.1479元 下调21个基点_环球时讯 中新网8月13日电 据中国外汇交易中心网站消息,中国人民银行授权中 -

8月13日人民币对美元中间价报7.1479元 下调21个基点 中新网8月13日电 据中国外汇交易中心网站消息,中国人民银行授权中

8月13日人民币对美元中间价报7.1479元 下调21个基点 中新网8月13日电 据中国外汇交易中心网站消息,中国人民银行授权中 -

工信部发布国家重点研发计划16个重点专项2024年度项目申报指南 为扎实推动科技创新和产业创新深度融合,助力发展新质生产力,推进

工信部发布国家重点研发计划16个重点专项2024年度项目申报指南 为扎实推动科技创新和产业创新深度融合,助力发展新质生产力,推进 -

天天观天下!火星地表下或有大量液态水 美国加州大学圣迭戈分校斯克里普斯海洋研究所领导的一项新研究证明

天天观天下!火星地表下或有大量液态水 美国加州大学圣迭戈分校斯克里普斯海洋研究所领导的一项新研究证明 -

新能源汽车大势已来-天天新视野 中国汽车流通协会乘用车市场信息联席分会公布的最新数据显示,7月份

新能源汽车大势已来-天天新视野 中国汽车流通协会乘用车市场信息联席分会公布的最新数据显示,7月份 -

新能源汽车大势已来|世界看点 中国汽车流通协会乘用车市场信息联席分会公布的最新数据显示,7月份

新能源汽车大势已来|世界看点 中国汽车流通协会乘用车市场信息联席分会公布的最新数据显示,7月份 -

火星地表下或有大量液态水 世界速看料 美国加州大学圣迭戈分校斯克里普斯海洋研究所领导的一项新研究证明

火星地表下或有大量液态水 世界速看料 美国加州大学圣迭戈分校斯克里普斯海洋研究所领导的一项新研究证明 -

城市更新综合成效逐步显现 图为近日无人机航拍的湖北省襄阳市襄城檀溪片区。近年来,当地逐步

城市更新综合成效逐步显现 图为近日无人机航拍的湖北省襄阳市襄城檀溪片区。近年来,当地逐步 -

【世界聚看点】数字赋能基层治理 各类信息、报表填报任务重、报送频次高、多头重复填,往往占用基层

【世界聚看点】数字赋能基层治理 各类信息、报表填报任务重、报送频次高、多头重复填,往往占用基层 -

多地政府取消新房“限价”,楼市价格端逐渐市场化 第一财经 作者:孙梦凡今年以来,楼市利好政策频出,最新一个趋势

多地政府取消新房“限价”,楼市价格端逐渐市场化 第一财经 作者:孙梦凡今年以来,楼市利好政策频出,最新一个趋势 -

环球热头条丨7月中国快递发展指数同比提升11.8% 记者从国家邮政局了解到,2024年7月中国快递发展指数为393 9,同比

环球热头条丨7月中国快递发展指数同比提升11.8% 记者从国家邮政局了解到,2024年7月中国快递发展指数为393 9,同比 -

6个岗位抢1个人,百万年薪抢毕业生?大厂打响AI人才战_今亮点 澎湃新闻首席记者 范佳来 实习生 张雨佳24岁毕业时年薪50万元,

6个岗位抢1个人,百万年薪抢毕业生?大厂打响AI人才战_今亮点 澎湃新闻首席记者 范佳来 实习生 张雨佳24岁毕业时年薪50万元, -

多地政府取消新房“限价”,楼市价格端逐渐市场化|每日报道 第一财经 作者:孙梦凡今年以来,楼市利好政策频出,最新一个趋势

多地政府取消新房“限价”,楼市价格端逐渐市场化|每日报道 第一财经 作者:孙梦凡今年以来,楼市利好政策频出,最新一个趋势 -

通讯:在德国绿茵场遇见中国西部女足少年 中新社德国黑措根奥拉赫8月13日电 题:在德国绿茵场遇见中国西部女

通讯:在德国绿茵场遇见中国西部女足少年 中新社德国黑措根奥拉赫8月13日电 题:在德国绿茵场遇见中国西部女 -

养老保险有什么用 养老保险有什么用?

养老保险有什么用 养老保险有什么用? -

征信报告在哪里可以打?怎么查询个人征信有没有问题? 世界播资讯 征信报告在哪里可以打?怎么查询个人征信有没有问题?一起来看看吧!1

征信报告在哪里可以打?怎么查询个人征信有没有问题? 世界播资讯 征信报告在哪里可以打?怎么查询个人征信有没有问题?一起来看看吧!1 -

有哪些稳健理财方式?理财收益如何计算? 有哪些稳健理财方式?理财收益如何计算?下面一起来看看吧!有哪些稳健

有哪些稳健理财方式?理财收益如何计算? 有哪些稳健理财方式?理财收益如何计算?下面一起来看看吧!有哪些稳健

热门资讯

-

百年科技 品质“鲜”行 | 麦克维尔亮相第十七届中国食品冷冻冷藏展 8月8日,第17届中国冷冻冷藏食品展...

百年科技 品质“鲜”行 | 麦克维尔亮相第十七届中国食品冷冻冷藏展 8月8日,第17届中国冷冻冷藏食品展... -

校方责任险是学生在校园安全的保障 在现代社会中,学生的安全问题备受...

校方责任险是学生在校园安全的保障 在现代社会中,学生的安全问题备受... -

“质”在必得!恭喜鑫康新材通过IATF 16949汽车行业质量管理体系认证! 近日,经过专业机构的严格审查,长沙...

“质”在必得!恭喜鑫康新材通过IATF 16949汽车行业质量管理体系认证! 近日,经过专业机构的严格审查,长沙... -

五粮液X《中餐厅》“香遇”巴黎奥运,以创新表达赋能和美文化 一座美丽的巴黎都市,一场精彩的奥...

五粮液X《中餐厅》“香遇”巴黎奥运,以创新表达赋能和美文化 一座美丽的巴黎都市,一场精彩的奥...

观察

图片新闻

-

全球快看点丨基金净值是什么意思?基金净值的计算方法是什么? 基金净值是什么意思?基金净值的计...

全球快看点丨基金净值是什么意思?基金净值的计算方法是什么? 基金净值是什么意思?基金净值的计... -

多地政府取消新房“限价”,楼市价格端逐渐市场化|全球新要闻 第一财经 作者:孙梦凡今年以来,...

多地政府取消新房“限价”,楼市价格端逐渐市场化|全球新要闻 第一财经 作者:孙梦凡今年以来,... -

全球消息!三部门:用5G等技术建立能源和碳排放数据系统 近日,国家发展改革委、市场监管总...

全球消息!三部门:用5G等技术建立能源和碳排放数据系统 近日,国家发展改革委、市场监管总... -

险情早发现早处置!多部门全力做好重点地区防汛工作|全球报道 央视网消息:8月9日,国家防总办公...

精彩新闻

-

邓州市人社局:积极开展政策宣讲 服务毕业生就业创业 为更好地服务全市高校毕业生就业创...

邓州市人社局:积极开展政策宣讲 服务毕业生就业创业 为更好地服务全市高校毕业生就业创... -

西平县应急管理局开展铝加工(深井铸造)领域安全生产专项排查整治 8月12日,西平县应急管理局对辖区...

西平县应急管理局开展铝加工(深井铸造)领域安全生产专项排查整治 8月12日,西平县应急管理局对辖区... -

泰国总理下令严控线上和线下进口产品的质量|每日热文 中新社曼谷8月12日电 (记者 李映...

泰国总理下令严控线上和线下进口产品的质量|每日热文 中新社曼谷8月12日电 (记者 李映... -

世界快报:外媒:以军总参谋长批准不同战线作战计划 中新网8月13日电 据《以色列时报...

世界快报:外媒:以军总参谋长批准不同战线作战计划 中新网8月13日电 据《以色列时报... -

变味的“网红医生”是如何制造出来的 医疗自媒体亟须建立专业、合规边界...

变味的“网红医生”是如何制造出来的 医疗自媒体亟须建立专业、合规边界... -

主宾国法国将在服贸会期间突出展示文体等产业_焦点速讯 中新社北京8月12日电 (记者 吕少...

主宾国法国将在服贸会期间突出展示文体等产业_焦点速讯 中新社北京8月12日电 (记者 吕少... -

乐享盛夏!2024山东夏日“以旧换新”消费季暨“国潮臻品馆”烟台周启动 8月12日,由中央广播电视总台、山...

乐享盛夏!2024山东夏日“以旧换新”消费季暨“国潮臻品馆”烟台周启动 8月12日,由中央广播电视总台、山... -

锚定现代化 改革再深化丨强龙头、补链条、聚集群 福建福鼎锂电产业蓬勃发展-每日热讯 中新网宁德8月12日电 (王婷婷)在...

锚定现代化 改革再深化丨强龙头、补链条、聚集群 福建福鼎锂电产业蓬勃发展-每日热讯 中新网宁德8月12日电 (王婷婷)在... -

联名信用卡为啥“瘦身”了?|全球快播报 近期,多家商业银行宣布调整部分产...

联名信用卡为啥“瘦身”了?|全球快播报 近期,多家商业银行宣布调整部分产... -

四川成都:公积金可直付购房款 住房交易相关政策优化 中新网成都8月12日电 (记者 刘忠...

四川成都:公积金可直付购房款 住房交易相关政策优化 中新网成都8月12日电 (记者 刘忠... -

巴基斯坦SK水电站首台机组并网发电 中新网成都8月12日电 (记者 张浪...

巴基斯坦SK水电站首台机组并网发电 中新网成都8月12日电 (记者 张浪... -

四川成都:公积金可直付购房款 住房交易相关政策优化 中新网成都8月12日电 (记者 刘忠...

四川成都:公积金可直付购房款 住房交易相关政策优化 中新网成都8月12日电 (记者 刘忠... -

宁夏筑牢数字底座 算力质效指数位居西北第一 中新网银川8月12日电 (记者 李佩...

宁夏筑牢数字底座 算力质效指数位居西北第一 中新网银川8月12日电 (记者 李佩... -

天天快讯:助力银发经济发展 上海市医保局搭交流平台促人形机器人应用 中新网上海8月12日电 (记者 许婧...

天天快讯:助力银发经济发展 上海市医保局搭交流平台促人形机器人应用 中新网上海8月12日电 (记者 许婧... -

看热讯:“林都”伊春:打造低空飞行消费新业态 中新网伊春8月12日电(记者 刘璐)8...

看热讯:“林都”伊春:打造低空飞行消费新业态 中新网伊春8月12日电(记者 刘璐)8... -

“林都”伊春:打造低空飞行消费新业态 头条 中新网伊春8月12日电(记者 刘璐)8...

“林都”伊春:打造低空飞行消费新业态 头条 中新网伊春8月12日电(记者 刘璐)8... -

助力银发经济发展 上海市医保局搭交流平台促人形机器人应用-天天热资讯 中新网上海8月12日电 (记者 许婧...

助力银发经济发展 上海市医保局搭交流平台促人形机器人应用-天天热资讯 中新网上海8月12日电 (记者 许婧... -

2024年服贸会倒计时1个月 门票预约已启动 中新网北京8月12日电 (记者 吕少...

2024年服贸会倒计时1个月 门票预约已启动 中新网北京8月12日电 (记者 吕少... -

实时:中欧班列背后的“火车医生”:在敲敲打打中收获自豪感 刘晏辰透过车辆侧架三角孔进行检查...

实时:中欧班列背后的“火车医生”:在敲敲打打中收获自豪感 刘晏辰透过车辆侧架三角孔进行检查... -

焦点精选!锚定现代化 改革再深化丨强龙头、补链条、聚集群 福建福鼎锂电产业蓬勃发展 中新网宁德8月12日电 (王婷婷)在...

焦点精选!锚定现代化 改革再深化丨强龙头、补链条、聚集群 福建福鼎锂电产业蓬勃发展 中新网宁德8月12日电 (王婷婷)在... -

主宾国法国将在服贸会期间突出展示文体等产业 天天短讯 中新社北京8月12日电 (记者 吕少...

主宾国法国将在服贸会期间突出展示文体等产业 天天短讯 中新社北京8月12日电 (记者 吕少... -

世界观焦点:临沂警方通报男子持弓箭伤人事件:嫌疑人已被抓获 中新网济南8月12日电(周艺伟)8月12...

世界观焦点:临沂警方通报男子持弓箭伤人事件:嫌疑人已被抓获 中新网济南8月12日电(周艺伟)8月12... -

天天热议:锚定现代化 改革再深化|安徽六安:农文旅融合添动能 绘乡村振兴新画卷 中新网合肥8月12日电 (吴兰 朱孔...

天天热议:锚定现代化 改革再深化|安徽六安:农文旅融合添动能 绘乡村振兴新画卷 中新网合肥8月12日电 (吴兰 朱孔... -

当前信息:(走进中国乡村)探访太行传统村落群:多样石寨“串珠成链”联动发展 中新社河北邢台8月12日电 题:探...

当前信息:(走进中国乡村)探访太行传统村落群:多样石寨“串珠成链”联动发展 中新社河北邢台8月12日电 题:探... -

南海开渔期间琼州海峡省际客滚运输将停运10小时 中新网海口8月12日电(记者 符宇群...

南海开渔期间琼州海峡省际客滚运输将停运10小时 中新网海口8月12日电(记者 符宇群... -

国家发改委等三部门印发方案 强化“双碳”标准计量体系建设 近年来,各地积极践行双碳目标,研...

国家发改委等三部门印发方案 强化“双碳”标准计量体系建设 近年来,各地积极践行双碳目标,研... -

全球速递!国家发改委等三部门印发方案 强化“双碳”标准计量体系建设 近年来,各地积极践行双碳目标,研...

全球速递!国家发改委等三部门印发方案 强化“双碳”标准计量体系建设 近年来,各地积极践行双碳目标,研... -

“纺乡染娘”花费上百万,让草木染被世界看见_世界热门 中新网保定8月12日电(记者 谢艺观...

“纺乡染娘”花费上百万,让草木染被世界看见_世界热门 中新网保定8月12日电(记者 谢艺观... -

山东郯城警方通报男子手持弓箭伤人:嫌疑人已被抓获-世界关注 中新网8月12日电 据临沂公安微信...

山东郯城警方通报男子手持弓箭伤人:嫌疑人已被抓获-世界关注 中新网8月12日电 据临沂公安微信... -

“纺乡染娘”花费上百万,让草木染被世界看见_当前速讯 中新网保定8月12日电(记者 谢艺观...

“纺乡染娘”花费上百万,让草木染被世界看见_当前速讯 中新网保定8月12日电(记者 谢艺观... -

焦点快报!北京市交通委员会原副主任容军接受审查调查 中新网8月12日电 据中央纪委国家...

焦点快报!北京市交通委员会原副主任容军接受审查调查 中新网8月12日电 据中央纪委国家... -

当前速读:“血腥周末”再现 美国2024年已发生343起大规模枪击案 中新网8月12日电 综合美媒报道,...

当前速读:“血腥周末”再现 美国2024年已发生343起大规模枪击案 中新网8月12日电 综合美媒报道,... -

多个用电量数据透视中国经济 持续向好动力足 央视网消息:国家能源局近日发布数...

多个用电量数据透视中国经济 持续向好动力足 央视网消息:国家能源局近日发布数... -

2024年服贸会将于9月12日至16日在京举办 环球动态 今天,2024年中国国际服务贸易交易...

2024年服贸会将于9月12日至16日在京举办 环球动态 今天,2024年中国国际服务贸易交易... -

国际劳工组织:全球青年劳动力市场前景有所改善|快看点 中新社北京8月12日电 (记者 刘亮...

国际劳工组织:全球青年劳动力市场前景有所改善|快看点 中新社北京8月12日电 (记者 刘亮... -

国开行印发做好金融“五篇大文章”总体方案 环球新消息 中新网北京8月12日电 (记者 王恩...

国开行印发做好金融“五篇大文章”总体方案 环球新消息 中新网北京8月12日电 (记者 王恩... -

新野县上庄乡:黄桃丰收喜洋洋,乡村振兴有保障 又到一年瓜果飘香成熟季节,新野县...

新野县上庄乡:黄桃丰收喜洋洋,乡村振兴有保障 又到一年瓜果飘香成熟季节,新野县... -

世界快看点丨“水刚到大腿根”,孩子竟溺水!千万警惕! 据报道暑期开始至今浙大儿院PICU(...

世界快看点丨“水刚到大腿根”,孩子竟溺水!千万警惕! 据报道暑期开始至今浙大儿院PICU(... -

海南展馆亮相2024西安丝绸之路国际旅游博览会_环球焦点  8月9日至8月11日,2024西安...

海南展馆亮相2024西安丝绸之路国际旅游博览会_环球焦点  8月9日至8月11日,2024西安... -

汉水情长,七夕湖北非遗绽放传统新韵 盛七水、请七姐、比巧食,与璀璨的...

汉水情长,七夕湖北非遗绽放传统新韵 盛七水、请七姐、比巧食,与璀璨的... -

无尽藏签约艺术家朱汉玉教授:以笔代刀 创新甲骨文书法 百年品牌朵云轩朱汉玉先生作品展甲...

无尽藏签约艺术家朱汉玉教授:以笔代刀 创新甲骨文书法 百年品牌朵云轩朱汉玉先生作品展甲... -

《中国高血压防治指南(2024年修订版)》正式发布 中医药降压治疗入选-当前速讯 2024年8月11日,《中国高血压防治...

《中国高血压防治指南(2024年修订版)》正式发布 中医药降压治疗入选-当前速讯 2024年8月11日,《中国高血压防治... -

创新与责任并行,科大讯飞定义“好”企业标准! 提及科技创新的璀璨星辰,科大讯飞...

创新与责任并行,科大讯飞定义“好”企业标准! 提及科技创新的璀璨星辰,科大讯飞... -

深耕创新中药 康缘药业获2024西普会三项金奖 第十七届健康产业(国际)生态大会...

深耕创新中药 康缘药业获2024西普会三项金奖 第十七届健康产业(国际)生态大会... -

角逐体育竞技场 高端消费品市场能否迎来新“拐点”?-世界微资讯 2024巴黎奥运会已落幕,时尚行业的...

角逐体育竞技场 高端消费品市场能否迎来新“拐点”?-世界微资讯 2024巴黎奥运会已落幕,时尚行业的... -

焦点快播:百老汇经典剧目《摇滚学校》“开学” 12名孩子勇敢追梦嗨翻全场 不同于《猫》《剧院魅影》等音乐剧...

焦点快播:百老汇经典剧目《摇滚学校》“开学” 12名孩子勇敢追梦嗨翻全场 不同于《猫》《剧院魅影》等音乐剧... -

天桥艺术中心已成南中轴线上亮眼文旅名片 世界今热点 今年5月,天桥艺术中心年度票房突...

天桥艺术中心已成南中轴线上亮眼文旅名片 世界今热点 今年5月,天桥艺术中心年度票房突... -

今日精选:人工智能或加剧社会发展鸿沟 日前,国际劳工组织发布《注意人工...

今日精选:人工智能或加剧社会发展鸿沟 日前,国际劳工组织发布《注意人工... -

推进大模型赋能网络安全 天天百事通 与会者在2024中国互联网大会展区参...

推进大模型赋能网络安全 天天百事通 与会者在2024中国互联网大会展区参... -

全球消息!三部门:用5G等技术建立能源和碳排放数据系统 近日,国家发展改革委、市场监管总...

全球消息!三部门:用5G等技术建立能源和碳排放数据系统 近日,国家发展改革委、市场监管总...